A jegybank indoklása

Az alapkamat mérséklését az alacsony inflációs környezet, a közép távon is mérsékelt inflációs nyomás és a gazdaság kihasználatlan kapacitásai indokolták, miközben az ország kockázati megítélésének alakulása többnyire támogatóan hatott - írta a jegybank indoklásában.

A Monetáris Tanács továbbra is kiegyensúlyozott és konzervatív monetáris politikát kíván folytatni. Az inflációs cél elsődlegessége mellett a Monetáris Tanács figyelembe veszi a reálgazdaság helyzetét és tekintettel van a pénzügyi stabilitási megfontolásokra is. A monetáris politika mozgásterét befolyásolhatja az ország kockázati megítélésének érdemi és tartós elmozdulása - tették hozzá.

Egyre több a kockázat

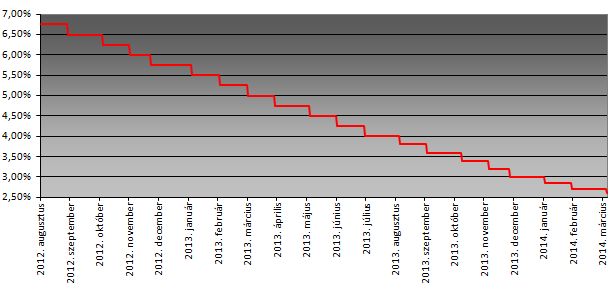

A várakozásoknak megfelelően 10 bázisponttal 2,60 százalékra vágta az irányadó rátát a magyar jegybank. Az orosz-ukrán konfliktus, a feltörekvő piaci kamatemelések, valamint a Fed eszközvásárlási programjának csökkentése immáron komoly kockázatként jelenik meg a magyar monetáris politika színterén.

Beszűkült mozgástér

Az inflációs mutató alacsony szintje további lazítást is előirányozhatna, sőt a 3% alá bukó maginflációs mutató is arra utalhat, hogy a belső árlehúzó tényezőkkel és a külpiaci dezinflációs hatással akár hosszabb távon is számolnunk kell. Ennek ellenére az Equilor elemzői úgy vélik, hogy igencsak beszűkült a jegybank mozgástere. Csütörtökön 10 órakor publikálja az MNB az első negyedéves inflációs jelentését.

Nem feledhetjük az MNB Növekedési Hitelprogramját - ami a későbbiekben inflációgerjesztő hatású lehet - valamint Varga Mihály múlt heti jelzését a gyenge forint kapcsán. A tartósan gyenge forint támaszt nyújthatna az inflációs folyamatoknak, hiszen nem csak az export számokat nyomná meg, hanem a dráguló importon keresztül a pénzromlás ütemét is megemelné. Az Equilor szerint elképzelhető, hogy a tanács további jelentős vágásra már nem kerít sort, hanem hagyja a folyamatokat beérni.

Ha abbahagyják a monetáris lazítást akkor sem várható, hogy 300 alá csökken az euró forint árfolyama, sőt a választások után az Equilor elemzői tartósan 314 feletti értékeket is elképzelhetőnek tartanak a devizahiteles kérdés rendezése és a költségvetéssel kapcsolatos kilátások miatt.

Megvan a bizalom

A külföldi szereplők magyar kötvények iránti bizalma az utóbbi időszakban kissé megingott, de nem szabad elfelejtenünk, hogy a dollárban denominált magyar állampapírok iránt továbbra is élénk a kereslet. A további esetleges tőkekiáramlás elbizonytalaníthatja a befektetőket, akik forinteladással tovább gyengíthetik a forintot. Egy, az előbbihez hasonló folyamat növelné a visszafizetési kockázatot és megemelné a kockázati felárat – jelenleg 241,65 bázispont a CDS felár –, amin keresztül drágulna a lejáratok megújítása.

Az ukrán válság elgondolkodtató

A Budapest Alapkezelő szerint a vágás azt üzeni, hogy az MNB legfrissebb inflációs előrejelzése szerint a gyengébb forint, és az éledező belső fogyasztás ellenére továbbra sincs veszélyben az inflációs cél. Úgy tűnik, hogy a Monetáris Tanácson belül az óvatosabb tagok egyelőre nem győzték meg a Tanács többségét, annak ellenére, hogy a jegybank vezetése is jelezte az utóbbi hetekben, hogy a megváltozott globális környezet és az ukrán válság miatt a jegybanknak át kell értékelnie a helyzetet.

A környező országokban egyébként már zajlik a helyzetátértékelés, Romániában a jegybank februárban közölte, hogy egyelőre befejezte a kamatcsökkentő ciklusát, és Lengyelországból is egyre megosztottabb a tanács a kilátásokat illetően. Ezek a változások az MNB mozgásterét is meghatározzák majd - az alapkezelő elemzői szerint.

Nem csak Ukrajnáról van szó

A nemzetközi pénzpiacok kockázatát alapvetően befolyásoló ukrajnai válság nem egyszerűen csak a Krím-félsziget helyzetéről szól, hanem a globális intézményrendszer (NATO, ENSZ) átalakulásáról és az ázsiai nagyhatalmak, az Európai Unió és az USA kapcsolatáról is. Ennek alárendelten a pénzpiaci koordinációban is egy átalakulás kezdetén vagyunk - írja gyorselemzésében Pesuth Tamás, a Nézőpont Intézet vezető gazdasági elemzője.

Pesuth Tamás szerint jövő szempontjából a következő kamatdöntő ülés kiemelkedő jelentőségű, hiszen egy újabb 10 bázispontos mérsékléssel a kamatcsökkentési ciklus minden bizonnyal véget ér, és egy 2,5 százalékos szinten állapodhat meg a magyar irányadó ráta. Ebben az esetben a kamatszint tartósan alacsony tartására vonatkozó jegybanki iránymutatás a lényeges.

A hétfői záróértékéhez képest minimálisan erősödött.

A hétfői záróértékéhez képest minimálisan erősödött.