Balogh Csaba és Talián Izabella, az MNB szakértőinek szakcikkét publikáljuk a Privátbankár.hu-n.

A BUBOR referenciakamatok kulcsfontosságúak a hazai pénzügyi rendszerben

A BUBOR referenciakamatként rendszerszinten kiemelt mutató, amely alapján az éves magyar GDP-nek megfelelő, azaz mintegy 40000 milliárd forintnyi változó kamatozású pénzügyi termék (hitel- és betétszerződés, kamatderivatív ügylet) árazódik. A BUBOR alakulása ezért meghatározó fontosságú a monetáris kondíciók és a pénzügyi rendszer stabilitása szempontjából.

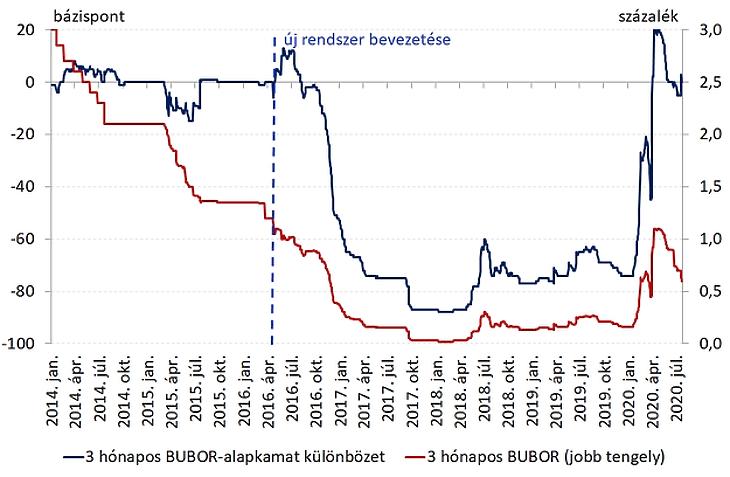

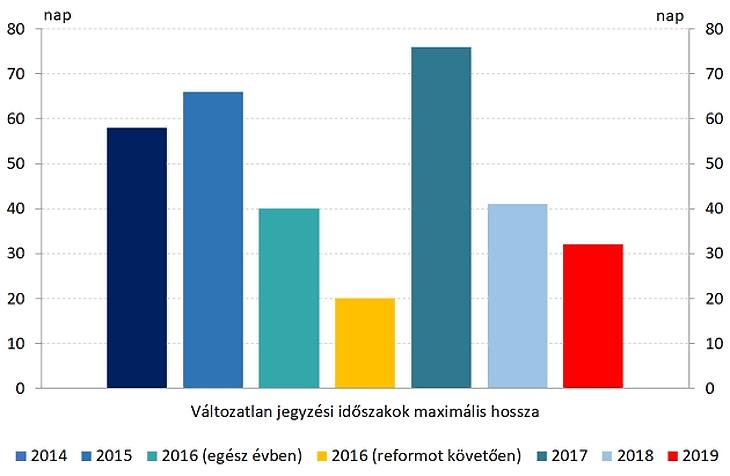

A BUBOR megbízható árazási alapként való használatához elengedhetetlen, hogy az a valós piaci kondíciókat tükrözze. 2016 áprilisáig viszont a meghatározó lejáratokon a jegyzések egyre hosszabb időszakra beragadtak, és minden évben tovább nőtt azon napok száma, amelyeken változatlan volt a BUBOR fixing (1. ábra).

A kamatok beragadása több hatás eredőjeként állt elő. Egyrészt a 2008-as válság során gyakorlatilag kiszáradt a bankközi fedezetlen ügyletek piaca és azt követően sem indult újra az aktív kereskedés, így a jegyzőknek nem állt rendelkezésre piaci támpont. Másrészt a nemzetközi LIBOR botrányok következtében erősödött a „csordahatás”, vagyis a panelbankok a csoportátlag, illetve a korábbi jegyzéseik közelében jegyeztek. Végül pedig egyre kevésbé voltak érdekeltek a bankok a kamatjegyzésben, így a nemzetközi gyakorlatban is látott csökkenés ment végbe a panelbankok számát illetően.

A piac likviditásának növelése és a BUBOR jegyzések információtartalmának erősítése érdekében az MNB kezdeményezésére a Magyar Forex Társasággal folytatott előzetes egyeztetéseket követően 2016 májusától módosult a BUBOR Szabályzat, és a régiós mintához hasonló kötelező érvényű jegyzési rendszer került bevezetésre az 1 és 3 hónapos futamidejű BUBOR jegyzések esetében.

A 2016-os reform hatására élénkült a fedezetlen bankközi piac forgalma

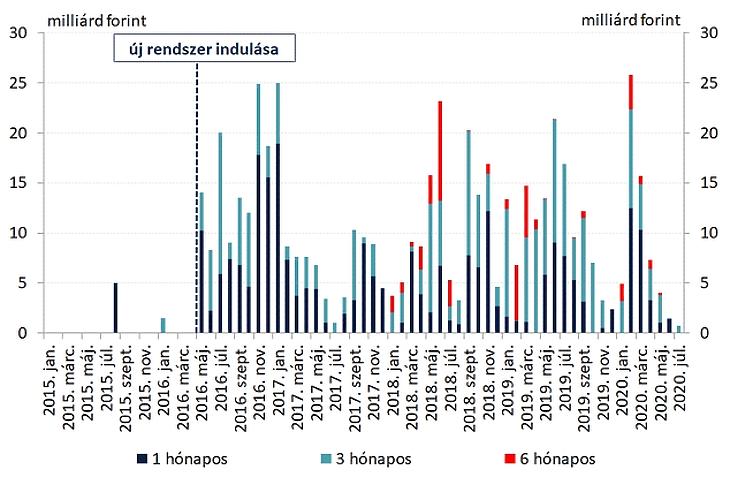

Az új jegyzési rendszer hatására erősödött a fedezetlen bankközi piac forgalma, amelynek megközelítőleg 45 százalékát a BUBOR-t jegyző bankok közötti forgalom jelentette. 2016 során közel duplájára emelkedett a piaci szereplők által kötött fedezetlen ügyletek összege a leginkább releváns 3 hónapos futamidőn, illetve a csoporton belüli tranzakciókat kiszűrve még látványosabb a volt a forgalom élénkülése (Horváth – Talián 2017). A kötelező érvényű jegyzési rendszer bevezetését követően a BUBOR panelbankok jelentős összegben kötöttek ügyeleteket az 1 és 3 hónapos lejáratokon, így a pozitív tapasztalatokból kiindulva 2018 januárjától a 6 hónapos futamidőre is kiterjesztésre került az új jegyzési rendszer.

A forgalom a bevezetés évében, 2016-ban volt a legmagasabb, ezt követően 2017-ben lecsökkent, majd 2018-tól a 6 hónapos futamidőre történő kiterjesztéssel újra élénkült és azóta viszonylag stabil szinten maradt.

A nemzetközi gyakorlattal összhangban az MNB Referenciamutató Jegyzési Bizottsága évente elkészíti a bankok BUBOR jegyzéseinek statisztikai vizsgálatát, amelynek célja egyrészt az esetleges manipulációs szándék azonosítása, másrészt a piac működésének monitorozása. A 2019. évi statisztikai elemzés továbbiakban részletezett eredményei az eddigi éves elemzésekkel összhangban megerősítik, hogy a 2016-ban bevezetett jegyzési rendszer javította a jegyzések minőségét és növelte a panelbankok aktivitását.

Az új jegyzési rendszernek köszönhetően nőtt a BUBOR információtartalma

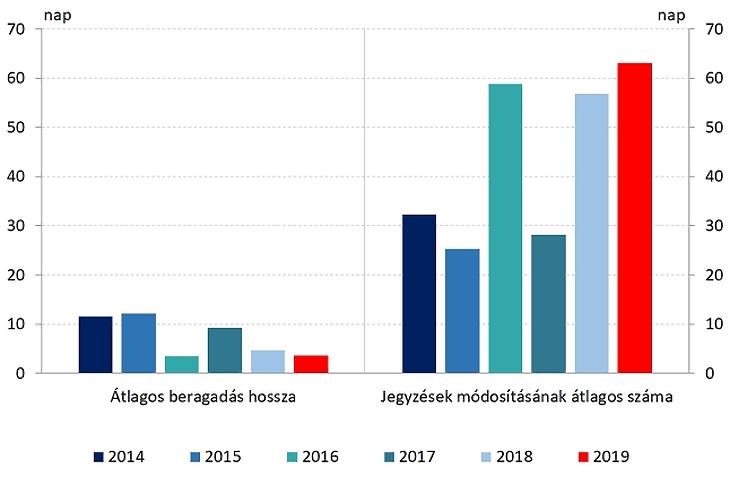

A reform bevezetésének évében a bankok többsége meglehetősen gyakran módosított a beadott BUBOR jegyzésein, így jelentősen nőtt a BUBOR változékonysága. Míg 2015-ben 66 nap, addig 2016-ban a reformot követően a leghosszabb változatlan jegyzés 20 nap volt. Ezt követően a monetáris politikai környezettel összhangban kisebb változékonyságot mutatott, és hosszabbodott a változatlan jegyzési időszakok maximális hossza, de 2018-ban, majd 2019-ben ismét csökkent, 32 napra. Továbbá elmondható, hogy a BUBOR más piaci mutatókhoz hasonlóan a piaci viszonyoknak megfelelően mozgott, így 2019-ben hatékonyan épültek be a jegybanki lépésekből származó információk a bankközi piaci kondíciókba.

A BUBOR jegyzések megbízhatók, az információk gyorsan beépülnek a referenciakamatba

A BUBOR fixing megbízhatóságának erősségéről a kiugró kamatjegyzések adnak visszajelzést. Bár a hivatalos BUBOR jegyzéstől eltérő egyedi banki jegyzéseknek számos természetes oka lehet (pl. eltérő kamatvárakozás, megváltozott likviditási helyzete, belső szabályzat), az átlagos kamatjegyzéstől jelentősen eltérő jegyzések adathibára utalhatnak. A kamatfixing kialakításakor használt nyesett átlagolás az adathibák kiszűrését biztosítja. Az új jegyzési rendszer megbízhatóságát mutatja, hogy a korábbi 3 évhez hasonlóan 2019 során leadott jegyzések esetében adathibára utaló kiugró érték nem azonosítható. Az egyedi banki jegyzések BUBOR fixingtől vett eltérései mérsékeltek voltak, tehát az új információk gyorsan beépültek a referenciakamatba.

2019-ben a panelbankok kamatjegyző tevékenysége magas változékonyságot mutatott. A reform évéhez hasonlóan egyik banknál sem haladta meg a 6 napot a változatlan kamatjegyzési napok átlagos hossza, illetve a jegyzések módosításának átlagos száma a kötelező érvényű jegyzési rendszer bevezetése óta a legmagasabbra emelkedett a 3 hónapos futamidőn.

Az egyedi kamatjegyzők aktívak és jegyzési stratégiáikban nincs érdemi hasonlóság

Az egyedi kamatjegyzők viselkedését tekintve a 2019. augusztus-szeptemberi időszakban több strukturális törést azonosítottunk a jegyzésekben, ugyanis 4 bank a kora őszi időszakban változtatott jegyzési stratégiáján, amely egybeesett a bankközi likviditás bővülésével. A 3 hónapos BUBOR idősorának statisztikai elemzése alapján az idősorban két fontosabb törést láthattunk 2019 folyamán. A május második felében megfigyelt törés mögött a bankközi likviditást szűkítő egyedi tényezők összessége állt, míg a kora őszi időszakban a bankközi likviditás bővülése. 2019 során az egyedi kamatjegyzők viszonylag aktívak voltak.

Strukturális törések azonosítása

Az egyedi jegyzések mélyebb elemzésére az ún. Bai-Perron tesztet alkalmaztuk. A teszt technikailag az egyedi jegyzések és a BUBOR különbözetének idősorára illesztett konstans lineáris trend töréspontjait határozza meg. A módszerrel a hivatalos BUBOR jegyzéshez viszonyított egyedi árjegyzés alapján kerülnek azonosításra az árjegyző viselkedésében történő változások. (Horváth – Makay 2015)

Végül klaszterelemzéssel arra a következtetésre jutottunk, hogy 2019-ben a BUBOR jegyző bankok között nem volt olyan elkülönülő csoport, amelynek tagjai szorosan követték egymást és jegyzési magatartásuk eltért egymástól.

Klaszterelemzés folyamata

A klaszterelemzés során az egyedi kamatjegyzői stratégiák viszonyát vizsgáltuk, amely a csoportos manipuláció kiszűrését szolgálja. A folyamat első lépéseként meghatározzuk az idősorok közötti páronkénti eltérést, amit ebben az esetben a napi jegyzések különbözetének négyzetes közepeként értelmezünk („Euklideszi távolságmérték”), és a napi átlagos bázispontos eltérést jelenti. Ezek alapján kiválasztjuk a két legkisebb eltérést mutató idősort és egy klaszterbe rendezzük őket. Ezt követően ismét megkeressük a legkisebb eltérést, de a már összevont két idősor helyett az ezek átlagától vett eltérést alkalmazzuk. Ha két addig még be nem sorolt idősor közti eltérés a legkisebb, akkor ezekből egy új klasztert képzünk, amennyiben azonban egy meglévő klaszter és egy új idősor közti eltérés a legkisebb, akkor a klasztert kibővítjük az új idősorral. A folyamat addig tart, amíg minden kamatjegyző be nem kerül egy csoportba. (Horváth – Makay 2015)

Már több mint négy éve sikeresen működik a BUBOR kamatok megreformált jegyzési rendszere

Összességében az elmúlt négy év elemzései egyöntetűen megerősítik, hogy a 2016-ban bevezetett, új, kötelező érvényű jegyzési rendszer a hazai pénzügyi rendszer kiemelt referenciakamatlábának megbízhatóságát és információ tartalmát megerősítette. Az MNB Referenciamutató Jegyzési Bizottsága (RJB) kezeli a BUBOR Szabályzatot és ennek keretében folyamatosan követi és a magyar adottságokhoz igazítva implementálja a legjobb nemzetközi gyakorlatot. Az MNB az egyedi jegyzések összesítése és a referenciakamatlábak publikálása mellett részletes elemzésekkel és a panelbankokkal folytatott egyeztetésekkel támogatja a BUBOR jegyzési rendszer stabil, megbízható működését.

Az ukránok nem adták be a derekukat.

Az ukránok nem adták be a derekukat.