A 2020-as év sem volt semmi a nagy szakadással és az azt követő felpattanással, de 2021 is sok csodás fejleményt hozott a tőkepiacokon. Az alapvető irány az emelkedés volt, és miközben mindenki félt, sőt rettegett, az amerikai részvényindexek még az év utolsó napjaiban is tudtak új történelmi rekordokat ütni.

Infláció? Kamatemelés? Negyedik hullám? Omikron? Újabb és újabb, aggodalomra okot adó témák tűntek fel. A részvények meg köszönték szépen, rövidebb szünetektől eltekintve jól voltak.

A félelem falán kúsztak felfelé az árfolyamok – írja le jól a helyzetet egy régi tőzsdés kifejezés.

A devizapiac 2021-ben

A devizapiacon az ármozgások sokszor kisebbek, mint a kockázatosabb eszközöknél. De azért itt is lehet keresni, még tőkeáttétel nélkül is.

1. Dollárt venni forintért

A forint összességében gyengült tavaly, az MNB sorozatos kamatemelései ellenére is. Mintegy fél százalékkal volt feljebb az euró december végén forintban, mint egy évvel korábban. A dollár viszont év közben sokat erősödött az euróhoz képest is, így a dollár/forinton 9,8 százalékot lehetett nyerni. Ez az amúgy is nagyvonalú hazai lakossági állampapír-hozamoknak mintegy kétszerese.

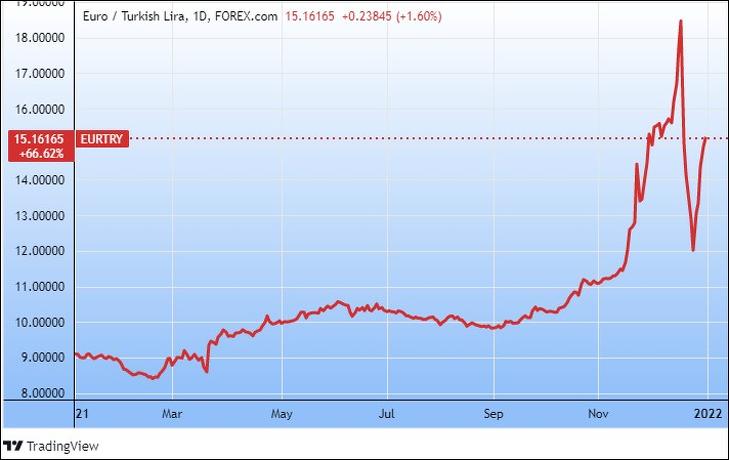

2. A török lírát shortolni

Az euró/török líra árfolyam egy év alatt 65 százalékkal ment fel, de ez már egy konszolidáltabb állapot. Kevéssel az év vége előtt voltak olyan pillanatok is, amikor a török pénz értékének felét elveszítette. Aki shortolni merte, az nagyot nyerhetett rajta – tőkeáttételtől, kamatköltségektől, az adott időtávtól függ, hogy mekkorát. (De lehetett nagyot veszíteni is, mert a zuhanás közben voltak nagy és hirtelen felpattanások.)

A részvénypiac 2021-ben

A részvénypiacok alapvetően folytatták az emelkedésüket tavaly, amit a jórészt még tartó jegybanki pénznyomtatás, az alacsony kamatszint és a viszonylag jó gazdasági teljesítmény is táplált. Bár azután szigorítottak a jegybankok, illetve a további lépésekkel kapcsolatos félelmek erősödtek, ez sok tőzsdén csak átmeneti korrekciókat okozott.

3. A tallini és a szófiai csoda

Európában Észtország indexe, az OMX Tallin emelkedett legnagyobb mértékben tavaly, 49 százalékkal – derül ki a Stooq.com táblázatából. De meghaladta a 40 százalékot a bolgár Sofix és az izlandi Icex index emelkedése is. Hasonlóan jól teljesített az osztrák, a román és a cseh tőzsde is.

A nagyobbak közül a stockholmi és a párizsi vezető mutatók 29 százalék körüli emelkedése érdemel említést, de alapvetően az egész kontinens jól ment tavaly. A BUX 20,5 százalékos emelkedése most csak a 15. helyre volt elég az EU-ban.

4. A technológia nem verhetetlen?

Az általános amerikai vezető tőzsdemutató, az S&P 500, valamint a Nasdaq 100 indexek 27-28 százalékos emelkedése 2021-ben eléggé jónak mondható, de nem a világ legjobb teljesítménye volt. Az USA-ban az olajcégek, pardon, amióta az olaj szinte szitokszóvá vált, energia-vállalatok részindexe emelkedett legjobban a szektorok közül az ETF.com szerint. Majdnem 55 százalékkal, nyilván jelentős részben az év nagy részében felfelé tartó olaj– és gázárak miatt.

A második egyébként az S&P 500-on belül az ingatlanszektor volt 44 százalékos hozammal. Tavaly a technológiai ágazat tehát nem volt felülteljesítő, jelentős részben a kamatemelési várakozások, az inflációs meglepetések miatt.

Lásd erről az Mfor.hu-n:

Követi-e a 2021-es részvényjegyzési őrületet a 2022-es?

Az árupiac 2021-ben

Hol a fa, hol a réz, hol a földgáz, hol az olaj árának elszállása került a hírportálok címoldalára tavaly, ami az építési költségek, a szállítás vagy az ipari termelés – az infláció – megugrását is maga után vonta. Így nehéz nyertest hirdetni, ha minden felmegy – gondolhatnánk. De a termékek egy részének ára tetőzés után nyáron vagy ősszel visszaesett, és nagy különbségek voltak az áralakulásban.

5. Az olajpiaci bika

A WTI 56, a brent 51 százalékkal drágult tavaly, az amerikai földgáz pedig 41-el. Igazi ugrást a nyugat-európai földgázárak produkáltak, 317 százalékkal – több mint négyszeresükre – mentek fel. (Kár, hogy ez utóbbira az átlagos befektető nem tud tőzsdei üzletet kötni.)

Az európai olajcégek papírjai valamivel kevésbé, 20-30 százalékkal drágultak 2021-ben, részben azért, mert már 2020-ban megindultak. Mégis praktikus lehet a vásárlásuk, mert többnyire osztalékot fizetnek, és nem kell a contango problémájával szembesülni. (Ennél a hosszabb és rövidebb lejáratú hatádidős árupiaci termékek árának különbsége veszteséget okozhat.)

6. Keserűbb lett a kávé

Az amerikai típusú (arabica) kávé tőzsdei ára 76 százalékkal drágult meg tavaly, ami mögött főleg a brazil termelők nehézségei állhatnak. De az erősebb, keserűbb, Londonban kereskedett “robusta” is 71 százalékkal többe kerül.

7. A szén-dioxid ára

Még sokféle árupiaci terméket és bányavállalatot lehetne említeni, így az említett faanyag az USA-ban – az eszméletlen emelkedést követő nagy zuhanás ellenére is – végül 59 százalékos pluszban zárta az esztendőt. Hatvan százalék körüli mértékben drágult például a Glencore bányászati óriás, a Cameco vezető uránbányacég vagy Freeport McMoran rézbánya-komplexum részvénye.

Ami azonban igazán feltűnő a Stooq.com listáján, az a széndioxid-kvóták hatalmas áremelkedése. Nyilván nem véletlenül, mert a környezetvédelmi előírások is szigorodnak, és a lakosság, a befektetők egyre nagyobb része is rádöbben, hogy nem lehet tovább halogatni a bolygó védelmét. (Mindenki ESG akar lenni, vagy ESG-céget akar venni.)

A CBL Global Emissions (NYMEX, “GL.F”) nevű termék ára egy év alatt 280 százalékkal ment fel, vagyis majdnem megnégyszereződött az árfolyama.

A kriptodevizák 2021-ben

Sok szempontból a csodák éve volt a 2021-es a kriptodevizáknál, a szektor már a 2020 őszén kezdődött fellendülés óta végképp bevonult a köztudatba és polgárjogot nyert. Ma már talán nincs is olyan gazdasági vagy befektetési tárgyú oldal, brókercég, piaci összefoglaló, amelyből hiányozna.

8. Bitcoin, ether

A bitoin és az ether(eum) árfolyamok ugyan most éppen hetek óta lefelé csorognak, 2021 elejéhez képest így is 65, illetve 274 százalék a két vezető kriptodeviza emelkedése. (Vagyis az ether közel négyszeresére drágult.) Hogy ez meddig mehet így tovább, és mikor jön a következő “kriptó-tél” (évekig tartó áresés, mint 2018-2019-ben), az jó kérdés.

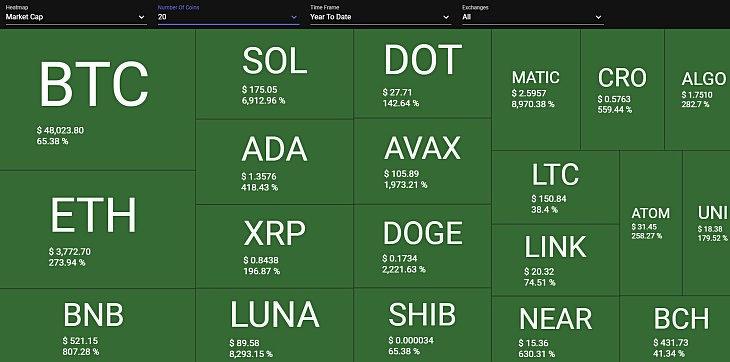

9. Kisebb, egy éve még alig ismert kriptodevizák

A bitcoin és az ethereum azonban lassan unalmas, konvencionális, alig mozgó kriptodevizáknak számítanak a befektetők körében. Igazán nagyot az alternatíváikon, vagyis egyes feltörekvő “altcoinokon” lehetett kaszálni tavaly. Az alábbi ábra a jelenlegi húsz legnagyobb tőzsdei tőkeértékű kriptodevizát mutatja, és az éves hozamukat.

A csúcstartók 7000-9000 (!) százalékkal (tehát nagyjából 70-90-szerezéssel):

- a solana (SOL),

- a terra (LUNA),

- a polygon (MATIC)

voltak. Hogy ezt hogyan lehetett volna egy évvel ezelőtt megsejteni, előre látni, azt viszont ne tőlünk kérdezzék.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Egy azerbajdzsáni repülőteret ért iráni dróntámadás, az ország „megfelelő válaszlépésekre” készül.

Egy azerbajdzsáni repülőteret ért iráni dróntámadás, az ország „megfelelő válaszlépésekre” készül.