Az amerikai tőzsdeindexek március 23-án érték el mélypontjukat, azóta viszont gyakorlatilag töretlenül emelkednek. A hagyományos iparág szereplőit is felölelő S&P 500-as a tavaly év végén mért értékétől már csak 10 százalékkal van elmaradva, míg a technológiai papírok mutatója, a Nasdaq Composite index a 2019-es évet 9000 pont alatt fejezte be, de immár 9200 pont felett jár, tehát a munkaerőpiac összeomlása és a GDP várható bedőlése ellenére pluszban van! Érdemes persze leszögezni, hogy még az Egyesült Államokban, ahol a meghatározó vállalatok a piacon forognak, és a tőzsdei kapitalizáció jócskán meghaladja az éves GDP-t sem lehet egyenlőségjelet tenni a tőzsde és a gazdaság közé.

A technológiai piac szárnyalására persze van számos magyarázat, így az elemzők rendre elmondják, hogy ezek nem csak válságállók, de a megváltozott helyzet miatt egyenesen nyertesei a mostani korlátozásokkal terhes időszaknak. Arról nem is beszélve, hogy a nagy jegybankok, így elsősorban az amerikai Fed által a piacokra szabadított kvázi végtelen mennyiségű likviditás keresi a helyét a piacon. A szándék persze arról szólt eredetileg, hogy ezek a reálgazdaságba áramoljanak, de a valóságban elképesztő összegek folynak a tőzsdékre ilyen-olyan formában. Akár úgy, hogy a Fed tőzsdén is jegyzett ETF-eket kezdett vásárolni, akár olyan módon, hogy a vállalatok által kibocsátott kötvényeket fogad be a jegybank, azok ellenértékét pedig sajátrészvény-vásárlásra fordítják a cégek.

Adva van tehát egy erősen ellentmondásos helyzet, egyrészt a gazdaság nagyon nehéz helyzetbe került a leállások miatt, ami a vállalatok bevételeit és azok piaci értékét erősen lefele kellene, hogy húzza. Ezzel szemben viszont ott áll egy elképesztő nagyságú pénzhalom, amely alulról támasztja a piacokat, sőt a piacra kerülő likviditás komoly felhajtóerőt is képvisel. Felmerül, hogy ilyen esetben melyik a nyerő stratégia: ha felülünk a trendre, és bízunk abban, hogy legyen bármilyen rossz a helyzet, a jegybankok úgyis kihúzzák a befektetőket a slamasztikából, vagy kövessük a józan eszünket és az úgynevezett értékalapú befektetési stratégia mentén csak akkor vásároljunk, ha úgy látjuk, hogy egy jó fundamentumokkal rendelkező vállalat lett hirtelen olcsó?

Mi az az értékalapú befektetés?

A módszer elméleti alapjait Benjamin Graham fektette le a 20. század első felében. A módszer lényege, hogy az értékalapú befektető az üzletember szemszögéből vizsgálja a részvényeket, így azokat minden esetben üzletrésznek tekinti. Az üzletrésznek pedig az üzleti értékét (vagy "mögöttes értékét") igyekszik minél alaposabban felmérni, elsősorban számviteli adatokra építve. Graham a kutatásai alapján biztonsági szabályokat határozott meg a tőkepiacokon jelen lévő kockázatok kezelésére.

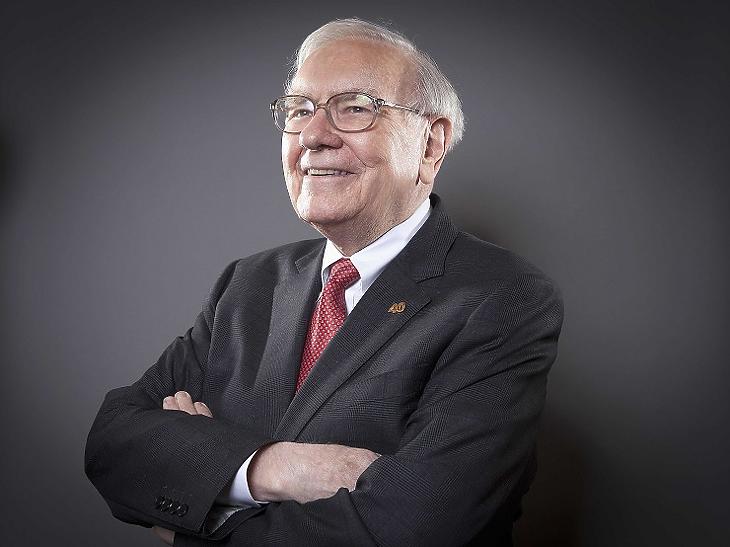

A módszert aztán Warren Buffett és üzlettársa Charles T. Munger is rendkívül hatékonyan alkalmazta. Nekik ugyanis hosszú évtizedeken keresztül sikerült a Berkshire Hathaway nevű befektetési vállalat révén a piacot rendre jócskán megverő hozamokat elérni. Ez pedig annak is volt köszönhető, hogy nem egyszerűen olcsó (alulértékelt) részvényeket vettek, hanem olyanokat, amelyek kiváló vállalatok papírjai voltak.

Egyszer már elszaladt a piac a tőzsdeguru mellett

Ugyanakkor érdemes kiemelni, hogy Buffettéknak is volt egy gyenge időszaka, a dotkom-láz idején a 1999-2000-es években nem bírták tartani a tempót az akkor is elképesztő tempót diktáló technológiai részvények áremelkedésével. Az évtizedek óta a világ 5 leggazdagabb embere között lévő tőzsdeguru azt bizonygatta, hogy a nulla vagy minimális bevétellel rendelkező vállalatok esetén irreális, hogy sokszázmillió, vagy akár több tízmilliárd dolláros értékkel rendelkeznek. A technológiai hullámon nagyot nyerők viszont úgy vélték, hogy az értékalapú befektetések felett eljárt az idő, mert a gyorsan fejlődő vállalatokat nem tudja megfelelően kezelni, és így a legnagyobb nyereséggel kecsegtető cégek részvényeiről lemaradnak. A lufi azonban 2000 nyarán kidurrant, és az idő akkor az értékalapú befektetési stratégiát követőket igazolta, ők ugyan lemaradtak a tech cégek nagy szárnyalásáról, de azt az követő csődhullámot is megúszták.

Az elmúlt közel két évtizedben bár a Nasdaqnak volt felülteljesítő időszaka, a szakmai közvélemény nem vonta kétségbe az értékalapú befektetés létjogosultságát. Most viszont úgy tűnik ismét új helyzet állt elő. A beszámolók szerint Buffett és csapata hatalmas mennyiségű pénzt parkoltat, mert nem találnak megfelelő árazású részvényeket, és a nagy bevásárlások helyett az elmúlt hetekben is azzal került a guru a tőzsdei lapokba, hogy megvált légiipari befektetéseitől, mert szerinte a légitársaságok belátható időn belül nem lesznek képesek a korábbihoz hasonló teljesítményre.

Elsodorja-e az irdatlan pénztömeg a tőzsdegurut?

Buffett a napokban egy másik, eddig soha nem tapasztalt szituációval is szembesült. Vállalata, a Berkshire Hathaway éves közgyűlése ugyanis óriási sokadalom szokott lenni, hiszen több tízezren mennek el Omahába, hogy meghallgassák a meglátásait és alelnökének Charlie Mungernek a bölcsességeit. Ezúttal azonban zárt ajtók mögött részvényesek nélkül zajlott az esemény. Warren Buffett kamerák előtt ülve beszélt, mellette pedig nem volt ott a másik befektetőlegenda, Munger ugyanis nem tudott Kaliforniából elutazni.

A beszámolók szerint az omahai bölcsként is aposztrofált szakember a furcsa körülmények miatt csak árnyéka volt önmagának, így is megpróbálta tartani a lelket a részvényesekben, azt hangsúlyozva, hogy ő hisz az „amerikai csodában”, amely eddig mindig bevált. Erre szüksége is van a befektetési gurunak, hiszen az első negyedévben negatív történelmi rekordot jelentő 50 milliárd dolláros veszteséget szenvedett el a Berkshire. Ennek egy része ugyan visszajött azóta, de valószínűleg idén így is komoly vesztesége van a társaságnak. A történelem legsikeresebb tőzsdei befektetőjének tartott Buffett ráadásul nem csak az idei gyenge teljesítmény miatt bizonytalanította el a tisztelőit, mert ha az elmúlt öt, illetve 10 éves teljesítményét nézzük, akkor azt látjuk, hogy ezeken az időtávokon sem tudta már megverni az S&P 500-as index átlagát.

Értékelni, de hogyan?

Ben Inker, az értékalapú GMO befektetési ház vezetője úgy írja le az utóbbi időszakot, mint egy lassú, de fájdalmas korszak. Mint azt a szakértő a Financial Timesnak elmondta, az 1999-2000-es nagy techrally-ja felfoghatatlan volt és gyors hirtelen fájdalmat okozott látni, ahogy elszálltak a részvényárak. Most viszont jó ideje felülteljesítenek a technológiai papírok, miközben számos olyan jól teljesítő társaság van, amelyet a befektetők tartósan alulértékelnek. Ez az értékalapú befektetőknek egy elhúzódó akut fájdalmat okoz, amely összességében a másikhoz hasonló hatású.

Egy másik szakember, Bob Wyckoff, a Tweedy Browne befektetési alap ügyvezető igazgatója azt mondta, hogy több alkalommal volt már olyan, hogy akár hosszú évekre is felfordult a piac értékítélete. Példaként a dotkom időszak mellett a 60-as éveket említi, amikor a befektetők beleszeretettek a gyorsan növekvő, modern cégekbe, mint például a Xerox, az IBM és az Eastman Kodak. Ezek a részvények akkor tartósan felülteljesítették az értékalapú portfóliókat, de egy idő után az értékek helyrebillentek. Ezeket átvészelni nem kellemes, de mint fogalmaz, megtanulta, hogy soha nem szabad feladni az értékalapú befektetést. Többször halottnak nyilvánították már ezt a módszert, amely aztán időről-időre bizonyítja a létjogosultságát.

Annak ellenére, hogy számos alapkezelő és befektetési szakértő kitart a módszer mellett, az eredmények most már hosszabb ideje nem őket igazolják. Persze erre is van magyarázat, a változó befektetési környezet, a gazdaság szerkezetében bekövetkező változások, de a vállalatok könyvelési módszerei is aláássák a vállalatértékelések korábbi rendszerét. Egyes iparágakban, különösen a technológiai területeken, oligopóliumok alakultak ki, ami az érintett cégeknek rendkívüli haszonkulcsokat és folyamatos növekedést biztosítanak. Ráadásul a tradicionális mutatók - például az ár-könyv szerinti érték - elavulttá válnak. Számos új technológiai vállalat ugyanis a mérlegében nem szerepelteti, vagy nem megfelelő áron a legnagyobb értékeit, amelyek immár nem ingatlanokban, vagy más „kemény eszközökben” öltenek testet, hanem szellemi tulajdon, márkaérték vagy éppen domináns piaci pozícióban jelennek meg. Tehát van olyan vélemény, amely szerint az értékalapú szemlélet alapján alulárazott papírokat kell a sikeres alapkezelőknek megtalálni, ám ma már ezt nem feltétlen a vállalati eredménykimutatások átnyálazásával tudják végrehajtani, hanem sokkal szélesebb körű elemzés révén juthatnak el azokhoz a mutatókhoz, amelyek segíthetnek egy olyan portfólió felállításában, amely a már emlegetett Berkshire Hathawayhez hasonlóan hosszútávon is képesek felülmúlni a piaci átlagokat.

Három hét alatt is megjavíthatták volna.

Három hét alatt is megjavíthatták volna.