Az árutőzsde elég sok izgalom terepe, akkor is, amikor a részvénypiacon nem történik semmi, vagy túlértékeltnek látszik. Időjárási események, sztrájkok, forradalmak, helyi háborúk, bányabezárások vagy technikai újítások néha egyik napról a másikra fel tudják borítani az árakat.

Furcsának tűnhet most például az amerikai árutőzsdén (CME) a sovány disznó (lean hogs) piaca. Óriási különbség van ugyanis a rövid és hosszabb határidők ára között. Sokan nem is tudják, de az árutőzsdéken sokféle határidős ára van a termékeknek, nem csak egy. Például ha arról beszélnek, hogy az olaj (WTI) ára 45,10 dollár, mint most, akkor az a legközelebbi, augusztusi határidős árat jelenti. Szeptembere 45,30, októberre 45,50, jövő júliusra már 47,0 dollár az ár.

Szabad egy contango-ra?

A sovány disznónál fordított a helyzet, nem lassan emelkedő az árszint az idő előrehaladtával (ezt contango-nak hívják), hanem durván csökkenő (backwardation van). Tegnap, július 12-én a közeli, júliusi határidő ára 92,6, az augusztusi 82,6, az októberi 69,3, a decemberi 63,0 dollár volt. Öt hónappal később tehát majdnem egyharmadával, 32 százalékkal lehet olcsóbb a piac szerint a sovány sertés, mint most.

A spekuláns agy mindjárt azon kezd el gondolkodni, hogyan lehetne kihasználni ezt a hatalmas árkülönbséget. A backwardation, azaz a különböző határidők egyre csökkenő árai ugyanis nagy, úgynevezett görgetési nyereséget okoznak. Ha az árszínvonal nem változna, akkor egy jelenleg 92,6 dolláros kötési egységet a júliusi lejárat után 82,6 dolláron, azaz 11 százalékkal olcsóbban lehetne újrakötni. (Ugyanezt a contango-val a kőolajpiacon részletesen bemutattuk itt>>>, valamint itt>>>.)

Az esélyek javulnak

A backwardation segítségével így szépen lassacskán stagnáló, vagy enyhén eső árak mellett is szép nyereséget lehetne elérni a sertésen. De akkor nem, ha az árak erősen esnek. Márpedig alighanem esni fognak, a piaci szereplők sem hülyék, tudják, hogy a tenyésztés sajátosságai miatt sok év távlatában a sertésárak késő tavasszal-kora nyáron csúcsra szoktak érni, amikor kevesebb a kínálat a piacon.

Valamikor ősszel, télen viszont rendszerint nagy esés következik be, valamikor akkor, amikorra a legtöbb állatot felnevelik. Tavaly ősszel 42, tavalyelőtt ősszel 55 dollárig esett a tőzsdei árfolyam a legközelebbi határidőnél. Ehhez képest az említett, decemberre 63 dollárra eső mostani határidős árak még magasnak is mondhatók. Hiába nyerünk tehát a backwardation-ön, a görgetésen, ha azután az áresésen elveszítjük.

Harmadot lehetett bukni...

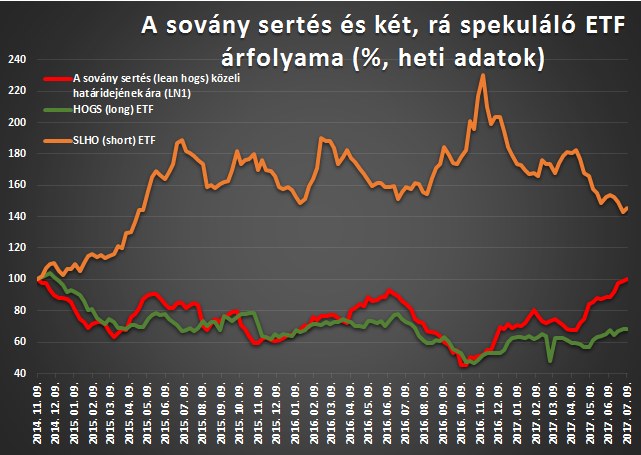

Akkor nem is érdemes ilyesmire spekulálni? Ez sem biztos, talán csak sok türelem kell. Ehhez nézzük meg a nyersanyag hosszabb távú képét, és azt, hogyan jártak azok, akik befektettek. Az olajnál már alkalmazott módszerhez hasonlóan (lásd fentebb linkelt cikkek) kerestünk egy olyan pontot, amikor ugyanannyiba került a közeli határidő, mint most. Ez a heti adatok alapján 2014. november 9-e volt, akkor volt utoljára 93 dollár közelében a sovány disznó árfolyama.

ETF, azaz tőzsdén kereskedett alap az USA-ban lassan mindenre van, miért pont sertésre ne lenne, a HOGS jelzésű alap azonban 2014. november eleje óta nem sok örömöt okozott a befektetőknek. Az árfolyama 0,99 dollárról 0,677 dollárra esett, ez 32 százalékos süllyedés, miközben a közeli határidős sertésár nem változott lényegesen.

...majdnem egy felet nyerni

De mi történt, ha ez idő alatt shortoltunk? Olyan ETF is van, SLHO jelzéssel, ez viszont 46 százalékos pluszban van. Tehát összességében a shortosok jártak jól, méghozzá sokkal, de sokkal jobban az utóbbi nem egészen 2,5 évben.

|

Európában is a short nyert Két európai ETF-et is találtunk az amerikai sertésre, a long, tehát vételi ETFS Lean Hogs (OD7J) az elmített 2014 november eleji időpont óta 27 százalékot esett. A shortoló, azaz eladó ETFS Daily Short Lean Hogs (4RTB) viszont 26 százalékot emelkedett ez idő alatt. Eme euróban jegyzett alapok teljesítményét talán a dollár gyengülése is ronthatta az utóbbi időben. |

Ennek az oka sem titok. Bár most az árak erős bachwardation-t mutatnak – mivel mindenki tudja, hogy az ár hajlamos esni a következő körülbelül fél évben –, máskor nem ez a helyzet. Például 2014. november 9-én a legközelebbi határidő (LN1) ára 76,6 dollár volt, a következőé, avagy második legközelebbié (LN2) 89,1 dollár. A kettő különbsége kemény 16,3 százalékos contango, nagyon durva volt, ilyen árviszonyok mellett rendszerint nagyon érdemes valamit shortolni. (De aligha most.)

Jöhet a sertésvész

Sőt, idén április 10-én is, amikor az árfolyam egy kisebb, átmenetinek bizonyult gödörben volt, 63,3 volt az áprilisi, 69,4 a májusi és 73,3 dollár a júniusi határidő. Ez két hónapra majdnem 16 százalékos különbség, görgetési hozam lett volna, ha valaki shortol (73,3/63,3).

Shortolni persze igen kockázatos, mindent, de mezőgazdasági termékeket végképp. Egy sertésvész például pillanatok alatt hatalmasat lökhet az árakon, ahogy ez 2014-ben is történt, vagy például egy szárazság a takarmányárakon keresztül. Elvileg az árak felső határa a végtelen, így a shortosok veszteségeinek határa is korlátlan. (A longosok helyzete is csak elvileg könnyebb.)

Közben jó fiú vagy?

Erkölcsi megfontolások? Sokan kárhoztatják a spekulánsokat, hogy vételeikkel felhajtják az élelmiszer árát. Ezen gondolatmenet alapján ha shortolsz, nyilván kitüntetést érdemelsz, hiszen az eladás eladói nyomást, kínálatot generál, ezzel lenyomja az árat. De a polémia voltaképp értelmetlen, mert minden shortos visszaveszi, és minden longos eladja egyszer a pozícióját, csak a két tranzakció időpontja cserélődik fel.

(Árak forrása: Investing.com, Quandl.com.)

A Tisza támogatottsága 2, a kormánypártoké pedig 1 százalékponttal növekedett február elejéhez képest.

A Tisza támogatottsága 2, a kormánypártoké pedig 1 százalékponttal növekedett február elejéhez képest.