A bizonytalanságok évének nevezte az Equilor Befektetési Zrt. 2025-öt. Muhi Gergely vezető elemző szerint Donald Trump megválasztásával nagy átalakuláson megy át az amerikai gazdaságpolitika, és ez a világgazdaságot is alaposan átalakítja majd. Európában megmaradnak a strukturális gondok, ami Magyarország lehetőségeit is beszűkíti.

A Magyar Nemzeti Banknak (MNB) nem lesz lehetősége kamatot vágni az első félévben. A forint sokak szerint már túlságosan is begyengült, így kezdetben az erősödésére lehet számítani, de az év vége felé ismét forintárfolyam-esés következhet.

Nem kell készpénznek venni Trump ígéreteit?

Varga Zoltán szenior elemző szerint továbbra is nagyon bizonytalan, hogy milyen vámokat vet ki Donald Trump, és ezeknek milyen következményei lesznek. Az infláció emelkedhet és a gazdasági növekedés számottevően fékeződhet ezek miatt. Nagy kérdés az is, hogy mi lesz az amerikai kamatlábak sorsa, a jegybank szerepét betöltő Fed „falba ütközik-e”, vagy marad-e még tér kamatvágásra. Sokan már csak egy vagy két kamatvágást várnak az idén, mások többet.

Az amerikai elnök választási ígéretei erősen negatívan hathatnak a világ és az Egyesült Államok gazdaságára, így nem kizárható, hogy elfogadásukig felhígulnak, vagy meg sem valósulnak.

Növekedési aggodalmak Európában és itthon

Az eurózónában az inflációs aggodalmak helyét átvették a növekedési aggodalmak, ami a magyar gazdaságra is kedvezőtlenül hat. A magas költségvetési hiányok és a védelmi költségvetések növelésére irányuló erős nyomás mellett az Európai Központi Bank csökkentheti a kamatokat, amelyek 2-2,5 százalék között állhatnak be. A kínai gazdaság nagy bajban van, deflációs spirálba került, ez az eurózóna növekedési kilátásait is rontja.

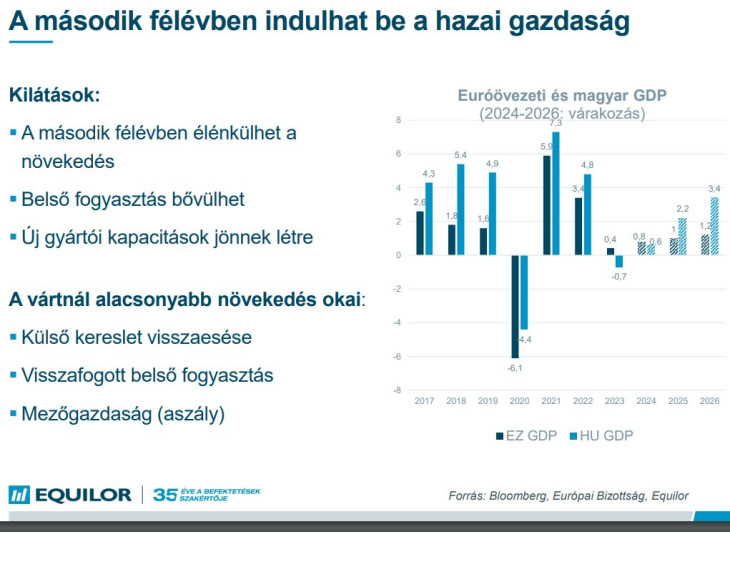

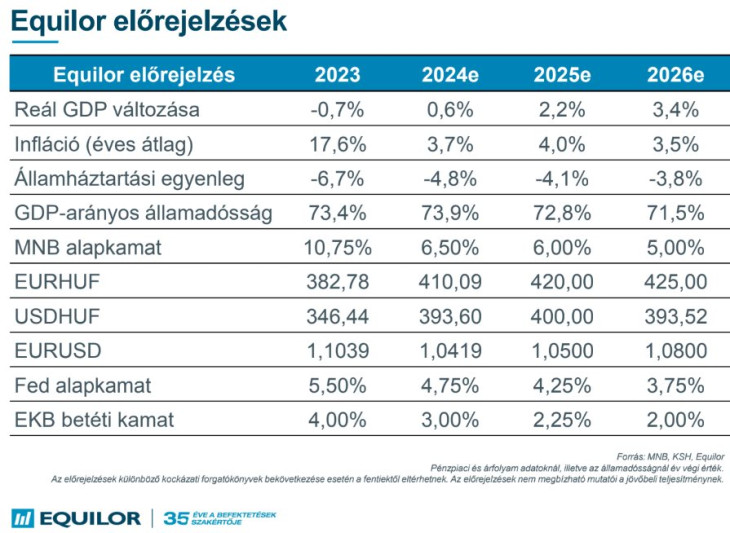

Magyarországon elsősorban a belső fogyasztás élénkülése húzhatja fel a gazdaságot, de új gyártói kapacitások is létrejöhetnek (mint a BYD, a BWM és a CAT gyárak). Javulást az Equilor elsősorban a második félévre vár, az idén éves szinten 2,2, míg jövőre 3,4 százalék lehet a GDP-növekedés szerintük.

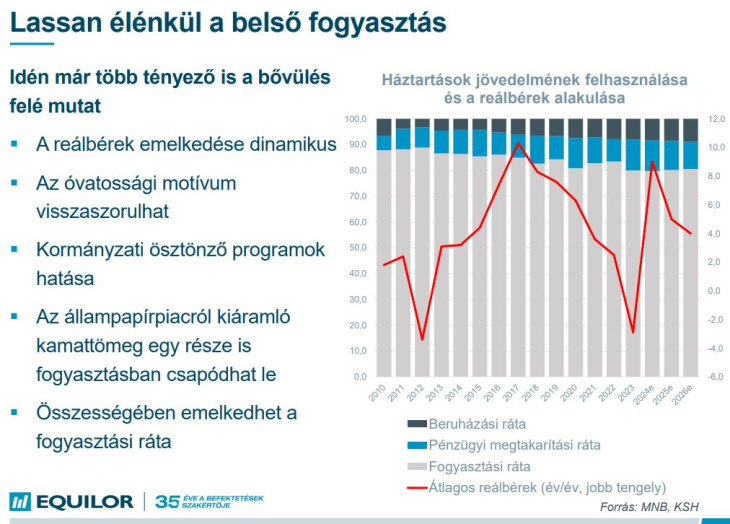

Magyarországon a lakossági fogyasztás bővülése folytatódhat 2025-ben, köszönhetően a reálbér-növekedésnek, miközben az óvatossági motívum fokozatosan visszaszorulhat, és a fogyasztást segítheti az állampapírpiacról kiáramló kamattömeg is.

Barátkozzunk a négy százalék feletti inflációval

Ebben az évben négy százalékos átlagos inflációra számítanak (a tavalyi 3,7 százalék volt), a következő hónapokban rendre négy százalék feletti év/év értékekkel. A forintgyengülés is felfelé tolja az inflációt, a jegybank mozgástere jelenleg ezért is korlátozott.

Amennyiben tartósan a mostani szinten ragad az árfolyam, az több mint egy százalékkal növelheti meg az inflációt.

A költségvetési hiány csökkenő pályán mozog ugyan, de a célszint felett van. A brókercég arra számít, hogy az év második felében az MNB két kamatcsökkentést tud majd végrehajtani, összesen 0,5 százalékot, de addig csak tartás várható. Egy kamatcsökkentés most túlságosan kockázatos lenne.

Melyik állampapírt vegyük?

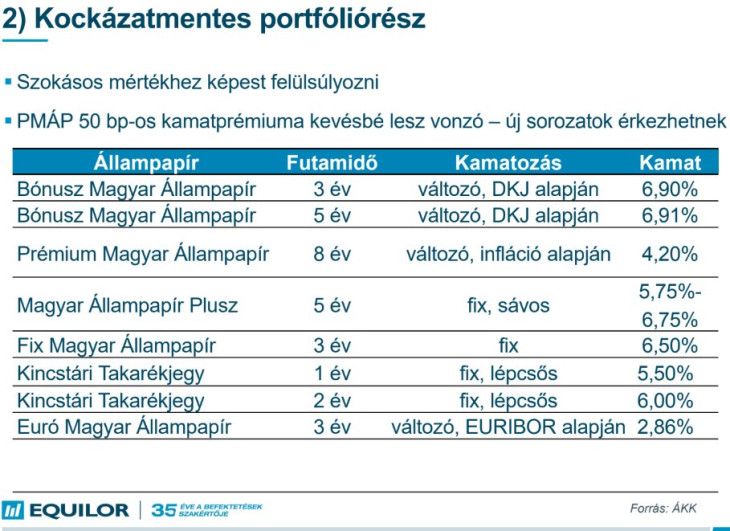

Az Államadósság Kezelő Központnak az az érdeke, hogy a lakosságnál levő 6800 milliárd forintnyi PMÁP (inflációkövető állampapír) ott is maradjon, ezért a következő hónapokban új, vonzóbb kötvénykonstrukció megjelenését valószínűsítik.

A lakossági állampapírok közül jelenleg a FixMÁP tűnik érdekesnek, de akár új állampapír-sorozatok is érkezhetnek, amelyek vonzóak lehetnek.

A hazai állampapíroknak még a rövid amerikai kötvények nyújthatnak kedvező alternatívát, amelyeket a dollár ereje támogathat – véli az elemző.

Forintpánik után megnyugvás?

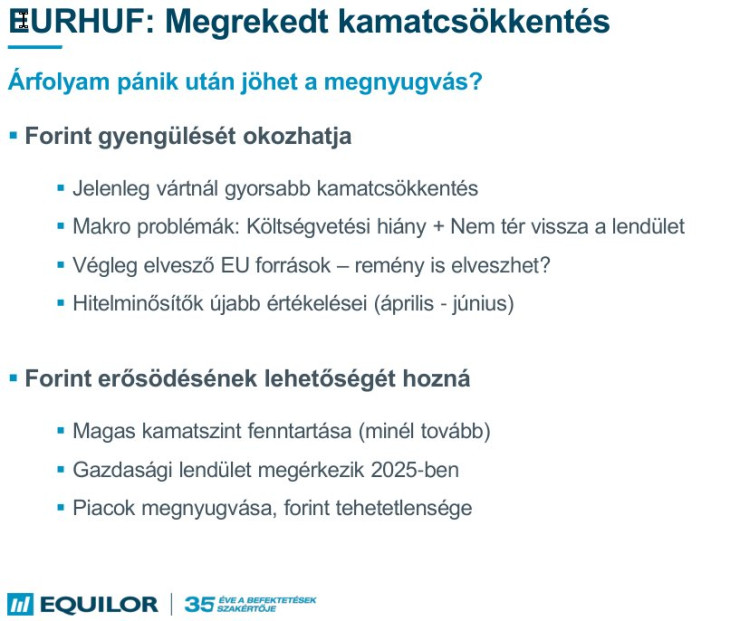

Nagyon izgalmas lehet az idén a devizapiac, a forint gyengülése után azonban megnyugvás következhet – mondta Buró Szilárd pénzügyi innovációs vezető. A forint gyengülése és erősödése irányába ható főbb tényezők a brókercég összefoglalója szerint:

Fotó: Equilor Befektetési Zrt.

Nagy bizonytalansági tényező az új jegybanki vezetés, de a magyar gazdaságot érő egyes hatások is, például a „gazdasági lendület” visszatérésének elmaradása. Az EKB kamatcsökkentései viszont növelhetik a forint kamatelőnyét, ami azután erősítheti a devizánkat. Nyugalmi időszakokban, rossz hírek nélkül a tehetetlenségi erő pedig inkább lassú lefelé csorgást szokott okozni az euró/forintárfolyamban.

Jön a 420 forintos euró, de nem gyorsan

Már tavaly is 405-410 forintra várták az elemzők az euró árfolyamát 2025 végére, most pedig, a forint gyengülése után ezt „mindenki feljebb tolta” és már 425 forint körüli euróárfolyamot várnak. Buró viszont azt gondolja, hogy nem volt ilyen nagy mértékű romlás a makrogazdasági környezetben, inkább időszakos hatások voltak, így az események túlreagálása volt a forint ekkora gyengülése.

Ezért kezdetben inkább egy lassú forinterősödést vár, amit a technikai elemzés is alátámaszt (egy ék alakzat trendfordulót jelez). Az év második felében azonban ismét bekövetkezhet egy forintgyengülés, így az év végén 420 forint körül alakulhat az euró árfolyama.

Meddig erősködik még a dollár?

A dollár ereje is kitarthat Donald Trump politikája következtében, ugyanis a legtöbb intézkedése a dollárt erősítő hatású. Így nőhet a kamatkülönbség a dollár javára, valamint a dollár árfolyama is, de valószínűleg ez nem egész évben lesz így. Az előző elnöksége ideje alatt is kezdetben dollárerősödés volt, majd egyes beharangozott intézkedések elmaradása után masszív dollárgyengülés következett.

Elképzelhető, hogy nemsokára a paritást is teszteli a dollár árfolyama. De talán már az első negyedévben, de nagy valószínűséggel a másodikban már feltétlenül gyengülésnek indulhat a dollár – mondja az elemző.

Melyik magyar részvény lesz jobb?

A magyar részvények közül a Gránit Bank egyéves célára 18 306 forint, a Magyar Telekomé pedig 1550, ezen részvényekben látja a legnagyobb növekedési potenciált az Equilor. A Gránit Bank célára a jelenlegi 15 ezer körüli árfolyammal 22 százalékos felértékelődési potenciált tartalmaz. A bank magas profitabilitása miatt indokolt az Equilor által alkalmazott árazás – hangzott el.

A Magyar Telekom említett célára ugyan csak tíz százalékkal van a jelenlegi szint felett, de a cég automatikus áremelési mechanizmusa miatt egy esetleges turbulenciában is felülteljesítheti a piacot. Az osztalék és a részvény-visszavásárlás együtt 114,6 forint kifizetését jelentheti majd a részvényesek számára az idén.

További célárak (amelyek nem esnek messze az aktuális piaci áraktól):

- Richter egyéves célár: 10 519 forint

- Mol egyéves célár: 3040 forint

- OTP Bank egyéves célár: 24 320 forint

Bejött a Gránit Bank az Equilornak

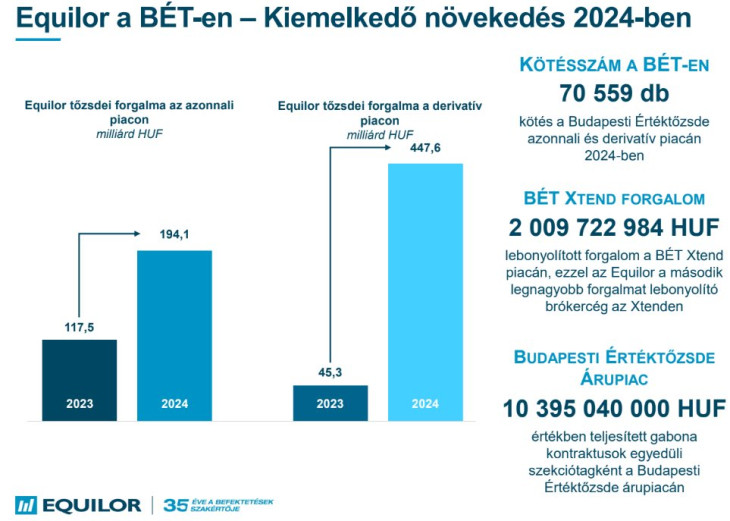

A 2024-es év különleges volt az Equilor számára, a cég 35 éves lett, és nagy eredményeket ért el, szépen tudta növelni forgalmát a Budapesti Értéktőzsde azonnali piacán, a határidős és az árupiacokon is. Két kiemelkedő tranzakciót bonyolítottak le nemrég. Az egyik a Gránit Bank tőzsdei bevezetése volt (amely 50 százalékkal részesedik az Equilorban), így „közvetve az Equilor is tőzsdére ment” – mondta el Szécsényi Bálint vezérigazgató.

Fotó: Equilor Befektetési Zrt.

A Gránit-kibocsátás értéke 12,2 milliárd forint volt, az utóbbi évtizedek egyik legnagyobb tőzsdei tranzakciója lett és sok kisbefektetőt is megmozgatott. A részvény árfolyama most is bőven a kibocsátási árfolyam felett van. Tavaly év elején pedig a Budapest Airport akvizíciójában volt nagy szerepe az Equilor corporate finance részlegének.

Részt vettek még az Opus és a 4iG részvény-visszavásárlási programjában és a Nap Nyrt. kötvénykibocsátásában is. Húsz év alatt több mint 3000 milliárd forint értékben bonyolítottak M&A (egyesülés és felvásárlás jellegű) tranzakciókat.

Óvatosan a részvényekkel?

A múltban, amikor két egymást követő évben húsz százalék feletti volt a részvénypiacok emelkedése, utána a harmadikban többnyire esés következett. Ezért is javasolja a brókercég most a kockázatmentes befektetések (mint az államkötvények) arányának növelését, valamint olcsó és jó minőségű részvények kiválasztását.

Szerintük az egyenlő súlyozású S&P 500 indexet követő ETF-et érdemes venni, mert az árazások a nagy papíroknál már magasak, habár nem tekinthetők eltúlzottnak sem. Az amerikai részvénypiac egy számjegyű mértékben emelkedhet idén. Az amerikai vállalatok ugyanakkor eredménybővülésben messze megelőzik a világ többi részét, érdemi növekedés csak ezeknél volt látható.

De gyűlnek a figyelmeztető jelek, a befektetők pozicionáltsága, a politikai bizonytalanság miatt nem zárható ki egy alapos korrekció sem – mondták el.

Lengyel fogyasztói rali?

Lengyelországban a vásárlóerő már a 2021-es szintre tért vissza. A magyar piaccal ellentétben vannak olyan eszközök Lengyelországban, amelyekkel a lakossági fogyasztás emelkedésére lehet spekulálni. A PEPCO árazása például duplázódási potenciált hordoz magában az Equilor elemzése szerint.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Iránra és Libanonra is légicsapást mértek.

Iránra és Libanonra is légicsapást mértek.