Hetek óta nem látott rossz hangulat van az európai tőzsdéken, a német DAX index 2,2, a párizsi mutató 2,0, a londoni 1,7 százalékkal megy lejjebb. Milánóban és Bécsben ennél is sokkal nagyobb, 3,5-4 százalék körüli a zuhanás. A hangulatot főleg a bankszektorral kapcsolatos aggodalmak vágták agyon, egyes európai bankrészvények 5-10, sőt 12 százalékkal is lejjebb vannak.

Mindez mögött a múlt heti amerikai bankpánik áll, annak ellenére, hogy ott a hatóságok már bejelentették, kifizetik a bajba jutott bankok betéteseit. Az EKB csütörtöki kamatdöntő ülésén várhatóan 50 bázispontos kamatemelést jelentenek majd be.

Nálunk is a bank a mumus

Budapesten is főleg az OTP húzza le az indexet, amely 1,4 százalékkal süllyed. A bankpapír 3,6, a Mol csak 0,1, a Richter pedig 1,3 százalékkal van lejjebb. Jelentése után négy százalékkal emelkedik az ANY Nyomda. Közben 0,8 százalékkal süllyed a Magyar Telekom papírja, az újra a BUX indexbe kerülő Zwack pedig 2,6 százalékkal megy fel.

Az HSBC 4200 forintról 4000 forintra csökkentette a Mol 12 havi célárát, az ajánlásuk továbbra is vétel. A GVH pénteken közölte, hogy a MOL RES által az Alteo részvényekre tett vételi ajánlatot jóváhagyta.

Megvolt az óraátállítás az Egyesült Államokban, nálunk viszont csak két hét múlva lesz. Emiatt két hétig egy órával korábban, fél háromkor nyitnak az amerikai tőzsdék.

Rohamosan gyengül a forint, száguld az arany

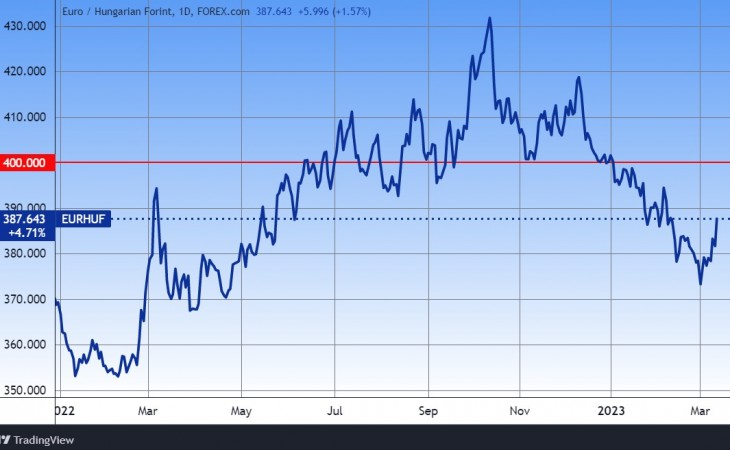

Ma 388,1 forint az euró, ami mintegy öt forinttal magasabb a péntek estinél. A földgáz 2,5, a kőolaj másfél százalékkal olcsóbb lett ma.

A dollár gyengülése, a kamatok esése a nemesfémekre hagyományosan kedvező hatást szokott gyakorolni, most is ez történt. A sárga fém 1900 dollár is volt, most egy százalékos pluszban áll, 1887-en. Az ezüst több mint másfél százalékkal erősödik.

Venni kell az eurót?

Az euró-forint árfolyama visszatért a 30 napos mozgóátlag alá, de ma ismét az áttöréssel próbálkozik, és ez jó eséllyel sikerülhet is – írja az Equilor Befektetési Zrt.

Az indikátorok vételi jelzésen, az esetleges negatív korrekciókban a vételi lehetőségeket érdemes keresni a következő időszakban.

Jelentőset ugrott az euró/dollár árfolyam, vagyis gyengült a dollár, miután a piaci szereplők elkezdtek arra spekulálni, hogy az amerikai bankcsőd miatt a jövő héten a Fed szünetet tart a kamatemelési ciklusban.

Alaposan visszaesett a Nyomda eredménye

Jelentősen megnőttek a Nyomda energiaköltségei, ez pedig az eredmények alakulásán is meglátszódott. Így 2022-ben összességében a bevételek ugyan növekedtek, de az eredményeknél már érezhető visszaesést produkált – írja a KBC Equitas.

Összesen 2,2 milliárd forintos nettó eredményt ért el tavaly a társaság, ez pedig 38 százalékos csökkenésnek felel meg.

Hullanak a bankok az USA-ban

A múlt hét végén egy jelentős nagyságú, az országos lista 16. helyén álló amerikai bank, a Silicon Valley Bank csődje okozott nagy zuhanást a részvénypiacokon és turbulenciákat más eszközöknél is. A Lehman-válság (2008-2009) óta nem volt ekkora bankcsőd az USA-ban.

A pénzintézet eszközeit 209 milliárd dollárra teszik, ami jóval több, mint az amerikai betétbiztosítási alapban (az OBA ottani megfelelőjében) levő pénz. A vasárnapi bejelentés szerint azonban az állam – elkerülendő az egész gazdaságon végiggyűrűző “fertőzést”, bankpánikot – kimenti a bankot, kifizeti a betéteket.

Valamivel korábban a Silvergate Bank, most pedig a Signature Bank is bajba került.

A Fekete Hétfő óta nem láttunk ilyet

Kevesebb mint egy héttel azután, hogy Jerome Powell, a Federal Reserve elnöke a kamatemelések ütemének újbóli felgyorsítását engedte sejtetni, a kereskedők átértékelték a helyzetet az amerikai bankok kapcsán hirtelen kirobbant feszültségek miatt – írja a Bloomberg.

A Goldman Sachs közgazdászai Jan Hatzius vezetésével közölték, már nem várják, hogy a Fed a jövő héten kamatemelést hajt végre. A kétéves dollárállampapírok hozama 25 bázisponttal 4,34 százalékra esett. Ezzel 1987 októbere óta a legmeredekebb háromnapos csökkenés következhet be. (Amikor a “Fekete Hétfő” néven ismert részvénypiaci összeomlás lepte meg a piacokat.)

Több százmillió dollárt mentenek ki a bankrendszerből

A múlt hét vége felé a kriptovalutákra is rossz világ jött, az amerikai bankcsődök miatt a részvényeknél is jobban zuhant az árfolyamuk. Ám a jó hírek nyomán a bitcoin és az ether is nagyot ugrott vasárnap és hétfőn, most nyolc százalékos pluszban állnak, 22 280 és 1590 dollár körül. Egy hétre visszatekintve pedig így már alig változott az árfolyamuk.

A Signature Bank az utolsó volt a három kriptóbank közül az Egyesült Államokban. Mindezek közepette a Binance vezérigazgatója, Changpeng Zhao (CZ) a Twitteren bejelentette, hogy tervezik az egymilliárd dolláros Industry Recovery Initiative alapjuk fennmaradó részét “natív kriptóra” – BTC-re, BNB-re és ETH-ra – konvertálni. Az iparág fejlesztési alapját CZ még 2022 novemberében jelentette be.

Az USDC stabilérme kálváriája

A kriptopiaci helyzetet múlt héten nagyban súlyosbította, hogy a kriptós kereskedés alapvető pillérének számító stabilérmék (stablecoins) második legfontosabb képviselője, az USDC (Circle USD) is megroggyanni látszott. Pontosabban csak a 40 milliárd dollár körüli, a normál pénzügyi rendszerben elhelyezett fedezeti vagyon kisebb része, 3,3 milliárd dollár vált kétségessé, ami ekkor még a Silicon Valley Bank számláján pihent.

A hétvégén az eddig egy dollártól alig-alig eltérő árfolyamú USDC 88 centre is leesett, de már vasárnapra fokozatosan visszajött 95-96 centre. Jelenleg ismét 1,00 dolláron áll, a hírek alapján a piac beárazta, hogy a veszély elmúlt.

Ez itt a Lehman Brothers 2?

A 2008-2009-es helyzethez képest jelentős különbségek láthatók most az Erste Befektetési Zrt. szerint.

- Jelenleg a szisztematikus kockázat sokkal kisebb, mint 2008-ban volt. Elég jól körülhatárolható és számszerűsíthető kockázattal nézünk szembe, 2008-2009-ben átláthatatlan kockázatok voltak.

- Az SVB mindössze néhány milliárd dollárnyi kötvényt bocsátott ki, így valószínűleg csak limitált mértékben mérgezi tovább a bankokat.

- A fő tovaterjedési csatorna a betétkivonási hullám lehetne, de ez ellen már léptek a hatóságok.

- Egy eléggé speciális bank került nehéz helyzetbe.

A bankok és a csótány-elv

Az amerikai bankszektor néhány szereplője a náluk lévő lakossági és vállalati betétekre viszonylag alacsony kamatot fizetett, majd azokból magasabb kamatozású, hosszabb kötvényeket vásárolt. A “csótány-elv” alapján (ahol egy van, ott több is szokott lenni) számos más nagy amerikai bank is hasonló cipőben járhat. Akkor viszont az amerikai jegybank kénytelen lesz megállni a kamatemelésekkel, mert az a pénzügyi rendszert, és ennélfogva a teljes gazdaságot veszélyezteti – idézte az Mfor.hu Zsiday Viktor cikkét.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Iránra és Libanonra is légicsapást mértek.

Iránra és Libanonra is légicsapást mértek.