A “zsenik korszaka” címet adta Gyurcsik Attila, az Accorde Alapkezelő Zrt. vezérigazgatója a Concorde Értékpapír Zrt.-vel rendezett sajtóreggelin az elmúlt mintegy húsz évnek. Makrogazdasági kitekintése szerint ugyanis volt közel két évtizednyi nagyon jó időszak a világban, amikor elképesztően kedvező volt a gazdasági környezet. Például:

- Alacsony volt az infláció.

- Támogatóak voltak a jegybankok.

- A világgazdaság gyorsan túllépett a problémákon.

- Magas volt a gazdasági növekedés, bár az Eurózóna ezen belül nem volt a legerősebb.

- A globalizáció következtében komoly munkaerőtöbblet volt, és nem volt bérnyomás, így kordában lehetett tartani az inflációt.

- Olcsóak voltak a nyersanyagok, különösen az energia.

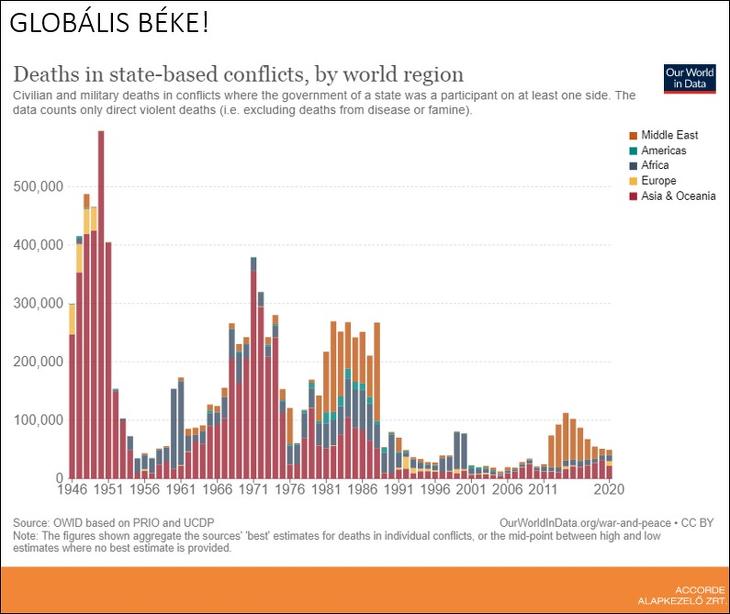

- Béke volt.

- Szárnyaltak a tőzsdék. Még a Covid-visszaesést is szinte hetek alatt ledolgozták.

A kijózanodás korában vagyunk

Most a kijózanodás korában vagyunk, nagyon új világ köszöntött be – mondta a szakember. Már nem szárnyalnak az eszközárak, szigorítanak a jegybankok, visszaszorul a globalizáció. Kulcskérdés az amerikai munkaerőpiac, munkaerőhiány alakul ki, kétszer annyi a munkahely, mint amennyi álláskereső van. A hatvanas évek óta először komoly esély van arra, hogy inflációs ár-bér spirál alakuljon ki.

Háború van, lassul a növekedés, rekord magasak a nyersanyagárak. Vannak energia-importőrők és -exportőrök (például az USA a gázexportja miatt, vagy Brazília), nekik a szituáció alapvetően kedvező. De az országok többsége ennek a szenvedő alanya.

Lesz-e még bikapiac?

Véget ért-e a hosszú ideje óta tartó bikapiac? Azt látni, hogy a Nasdaq indexe már nagyobbat esett, mint a Covid alatt. A piac nem tud visszaépülni a korábbi csúcsok közelébe kilenc hónapon belül, úgy, mint eddig.

Az elmúlt 40 évben a 200 hetes mozgóátlag csak kétszer esett el, csak a technológiai buborék 2001-2002-es lebontásakor és a 2008-2009-es nagy esés idején. A kulcskérdés, hogy ez az átlag (ami most 3600 pontos S&P 500 körül húzódik) megtartja-e a piacot. Ha igen, akkor megmaradhat a hosszútávú emelkedő trend – mondta Jónap Richárd, a Concorde Értékpapír Zrt. részvénypiaci stratégája. (Jelenleg 3873 az index, de idei minimuma 3637 volt - a szerk.)

De az elemző szerint az is lehet, hogy még az idén új csúcsra emelkedik az S&P 500, annyi az alulpozícionált és pesszimista befektető. Például ha váratlanul helyreáll a béke. De ennek kicsi az esélye.

Rögtönítélő bíróság lesz a gyorsjelentés-szezonból

Pár nagy papír tartja az amerikai részvénypiacot, amely valójában nagyobb sebeket szenvedett el, mint ami az indexeken látszik. Érdekes gyorsjelentési szezon előtt állunk, az elemzők folyamatosan vesznek vissza az előrejelzéseikből. Rögtönítélő bíróságként működhetnek majd a jelentések – mondta Jónap Richárd.

Jobbágy Sándor vezető makrogazdasági elemző szerint a Fed lépéseit nemcsak a kamatok miatt figyelik a piacok, hanem a gazdaságból fokozatosan kivont dollárlikviditás miatt is. A Fed nem csak az inflációra fókuszál, ha így lenne, már az elején nagyon meg kellett volna emelnie a kamatokat, az infláció szintje fölé. (Hogy pozitív reálkamat legyen.)

Sokkal magasabb is lehetne a kamat

A Taylor-szabály szerint évi nyolc százalék körül kellene legyen a kamat ekkora infláció mellet. A Fed viszont keveset szigorít az inflációhoz képest, és túl sokat a növekedés szempontjából. Így majd jönnek sorban a problémák – mondta Jobbágy Sándor.

Móró Tamás, a Concorde Értékpapír Zrt. vezető stratégája szerint nagy paradigmaváltás várható. A Fed eddig azt kommunikálta, hogy felemeli a kamatot, és várhatóan tartja is. Nem várható, hogy a gazdasági problémák, a lassulás megjelenésekor csökkentene a kamatokon. De ezt a piacok még nem hiszik el, mert évtizedek óta az történt, hogy lassulás idején a jegybank lazított.

Európa befektetésre alkalmatlan?

Az eszközárakat nagymértékben az fogja meghatározni, hogy a Fed később is kitart-e emellett a kamattartási forgatókönyv mellett. Vagy ismét változtat rajta, mint 2018-2019 fordulóján.

Durván romlott a magyar mérleg

Magyarországon már a Covid-válság nyomán romlott a fizetési mérlegünk, erre jött rá azután az energiaválság is. Ez nagyon durván rontotta a mérleget – emlékeztetett rá Jobbágy Sándor. A három havi magyar import értéke már meghaladta nyáron a jegybank devizatartalékát, ez korábban egy gyakran figyelt mutató volt. Az ország finanszírozási helyzete nagyot romlott, plusz finanszírozásra van szükségünk külföldről.

A kivégzésünkhöz képest minden jó hír

Nehezen számszerűsíthető, hogy az EU-támogatások kérdése mennyire befolyásolta a forint árfolyamát, de a romló magyar egyensúlyi helyzet mellett ez volt a másik történet, ami befolyásolta az árfolyamot. Az első félévben azonban még egyáltalán nem látszott, hogy hogyan lehet megszerezni az EU-s forrásokat, ebben pozitív változás látszik.

A mostani helyzet jobb, mert a piac már annak is örül, ha nem veszítünk el túl sokat az EU-s forrásokból. Korábban sokan a teljes összeg elvesztését vizionálták.

A legrosszabb forgatókönyvhöz képest így a múlt hét végi bejelentések alapján van minek örülni. A vasárnapi bejelentéssel behatárolódott, mi az a maximális veszteség, amit Magyarország veszíthet. Ez a piacon megszüntetett egy nagy bizonytalanságot.

Mennyi valójában a magyar infláció?

Az EU-s tárgyalások előrehaladása folyamatosan meglátszódhat majd a forint árfolyamán is. Ha minden jól megy, már nem fog sokat 400 forint felett tartózkodni az euró. De túl kell még élni majd a szeptemberi inflációs adatot is, amely megint nagy emelkedést mutathat – véli Jobbágy Sándor.

Az Eurostat által számolt HICP inflációs adat fontossá vált, mivel most jobban eltér a magyar adattól a korábbinál. Egyrészt a benzinárak miatt, mert a külföldiek vásárlásait is figyelembe veszik, míg a KSH nem. Az Eurostat által számolt inflációban a magas rezsiköltség már augusztusban megjelent, abban a hónapban, amelyre vonatkozott. A KSH-nál csak a szeptemberiben fog. Így a HICP adott egy kitekintést arról, hová várhatjuk a magyar inflációt. Nevezetesen 18,6 százalék lett, a hazai számítású 15,6 százalék felett pont három százalékponttal.

Recesszió lehet a magas inflációból

A magas infláció egyszeri hatás ugyan, de egy évig magasan ragadhat a pénzromlás, addig, amíg a bázishatás miatt ki nem árazódik. Az inflációs kilátások fékezik a pozitív hatásokat a magyar piacon. De egy 2023 végi csökkenés után jó esetben jövőre egy tíz százalék körül éves átlagos infláció reális lehet, amennyiben például a spontán keresletcsökkenés visszafogja az árakat.

Ez már látszik az adatokban is, a fogyasztók óvatosabbak lettek. Ami azonban 2023-ban a GDP visszaesését is okozhatja. A recesszió ellenére a forint mégis erősödhet. Mivel szükség lesz rá, hogy a nemzetközi környezet bizonytalanságai miatt magas kamatokat tartsunk – prognosztizálta Jobbágy.

Merre tart a gázár Európában?

Durva becslések szerint a megszokott 1,6 milliárd euróról 16 milliárd euróra, a GDP tíz százalékára nőhetett a Magyarország által kifizetett gáz ára. Ám ebből lejön, hogy lényeges fogyasztáscsökkenés várható. Az európai kereslet is lényegesen alacsonyabb lesz, így még van tartalék a gázár visszaesésében. Ha nem is pár hónapon belül, hanem valamivel később.

Mit érdemes vásárolni?

Jónap Richárd szerint ebben a helyzetben főleg nagyon rövid kötvényeket, készpénzjellegű eszközöket érdemes vásárolni. Szárazon kell tartani a puskaport. Részvényeket most nem javasolnak, inkább majd később, ha jön az inflációs fordulat (a “pivot”).

Ha az inflációs nyomás mérséklődik, akkor majd meglátjuk, érdemes-e kockázatot vállalni.

Az ingatlanpiacon is sok jel arra mutat, hogy fékeződés várható. A kamatok, a reálkamatok emelkednek, az infláció tetőzésével a forintkamatok is vonzóvá válhatnak.

Jön-e új aranykor?

A következő 12 hónapban valószínűleg nagyon jó lehetőségek lesznek a piacon – hangzott el. Jobbágy Sándor a hosszú, 5-10 éves magyar kötvényeket is “izgalmas történetnek”, “érdekes alternatívának” tartja a kockázatkedvelő befektetők számára a jelenlegi, évi tíz százalékhoz közeli hozam mellett.

Kérdésre válaszolva elhangzott, hogy a világban folyó változások egy része nem a háború következménye, hanem más folyamatoké, például demográfiai eredetű. Így nem is fog megoldódni, talán évek múlva sem.

Nem biztos, hogy jön új aranykor – hangzott el.

Meddig tart még a háború?

Az elemzők szerint az orosz-ukrán háború nem valószínű, hogy évekig tartson, mégpedig azért nem, mert gazdaságilag nem bírnák a felek. (Amelyek egyébként csak a világ gazdasági teljesítményének három százalékát állítják elő.) De ha vége is lesz a harcoknak, a gazdasági háború, például a szankciók nem fognak automatikusan véget érni.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Erősödni tudott a reggeli borzalmas kezdés után.

Erősödni tudott a reggeli borzalmas kezdés után.