"Sell in May and Go Away (and Come Back on St. Leger's Day)" – az eredeti angolszász szólás szerint adjuk el részvényeinket májusban, majd térjünk vissza szeptember második szombatján, amikor a St. Leger lóversenyt rendezik. Újabban a gyakorlatban azonban inkább október végét szokták megjelölni, mint visszatérési időpontot, a jelenséget pedig Halloween-hatásnak is nevezik (Halloween november 1-jére esik).

Meglepő, de a régi bölcsesség igaz

A kérdésnek rengeteg külföldi szakirodalma van (a következő három link angol nyelvű), és úgy tűnik, a hosszú távú, általában legalább fél évszázadra, de néha száz évnél is hosszabb időszakra számolt kimutatások tényleg megerősítik a tőzsdés megfigyelést. A jelenségre magyarázatok is vannak, például egyes amerikai intézményi befektetők, nyugdíjalapok pénzáramlásaiban találtak érdekes egyezést a részvénypiacok szezonalitásával.

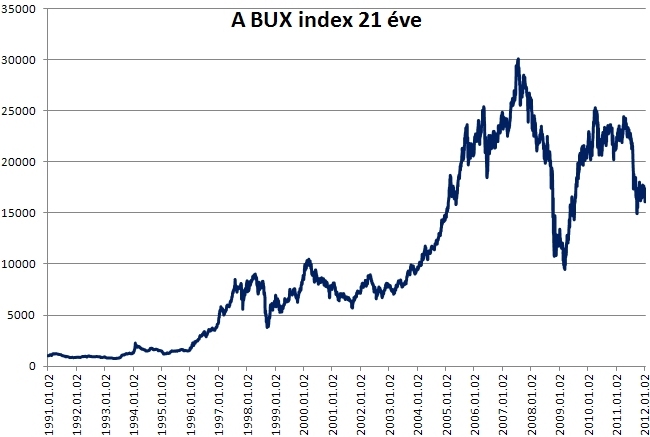

A hazai tőzsdei részvénypiac nem tekinthet vissza olyan hosszú múltra, mint a külföldiek, de már több, mint 21 éves, így talán már érdemes próbálkozni néhány számítással. Mi történt volna, ha az utóbbi 21 évben minden év májusában eladtunk volna a BUX indexből, majd novemberben visszavettük volna? Ha az elmélet igaz, egyszerű vétel és eladás helyett még jobb, ha májusban mindjárt shortolunk is, hogy azután novemberben long pozíciót vegyünk fel. (Persze mindez csak elméleti gondolatkísérlet, mert a kilencvenes évek elején még nem lehetett shortolni, a határidős árak nem követik pontosan a BUX-ot, költségekkel nem számoltunk stb.)

Shortoljunk májusban, longoljunk novemberben

Kigyűjtöttük tehát minden évre a május 2-i és a november 2-i BUX-értékeket, és megnéztük, mi történik, ha májusban egy BUX index erejéig shortolunk, majd novemberben ezt egy vétellel lezárjuk és longot nyitunk rá májusig, mintha csak egy részvény lenne. Mivel a BUX értéke közben sokszorosára nőtt, a mindenkori két időpont közötti százalékos változásokat összesítettük (kumuláltuk) a statisztikában. (Táblázatunk a cikk végén.)

Nem volt valami jó ötlet hosszú távon shortban lenni

Inkább csak érdekesség, hogy kicsit más stratégiával erősen eltérő eredményeket kapunk. Ha úgy számolunk, hogy minden évben májusban BUX-ot adunk el, és ősszel visszavesszük – kihagyjuk a long időszakot, és csak shortolunk -, akkor egyenesen veszteségünk lesz a 21 év után (megrögzött shortosok, vigyázat). Ott állunk 21 év után 14 százalékkal kevesebb pénzzel, és még nem is beszélltünk a tetemes inflációról.

Ha viszont novemberben veszünk, májusban eladunk, tehát kihagyjuk a short ágat, akkor 1230 százalék lesz az eredményünk, több, mint a többi verzióban, de még mindig kevesebb, mint az index 1700 százalékos növekedése. Ezek a különbségek azonban eléggé logikusan következnek abból, hogy az index az évek során alapvetően felfelé tartott, így a longok eleve viszonylag jó választásnak bizonyultak, a shortok pedig könnyen termeltek veszteséget.

A sell in may nem működik, de hátha van másik?

Összefoglalva azt mondhatjuk, hogy a bevezető mondás a hazai részvénypiacon egyszerűen nem működik, szinte biztosan nem érdemes májusban mindent eladni, novemberben pedig vásárolni. Csakhogy némi szezonalitás mégis megfigyelhető. Ha a BUX 21 évének havi változásait (hozamait) kiszámoljuk, és havi bontásban összeadjuk – az összes januári, februári stb. hozamot összesítjük -, akkor nagyon hasonló ábrát kapunk ahhoz, mint a fent linkelt amerikai szakirodalom oszlopdiagramjain. (Például mindjárt az első ábra ezen az oldalon, a BUX-grafikon pedig a cikk végén.)

Amerikában a statisztikák szerint a február, a május, a június, az augusztus és a szeptember a gyenge hónapok (legalábbis a The Quant Monitor szerint, 1945-től 2011-ig), amelyek összességében negatív, vagy nulla közeli hozamot hoztak össze. Nálunk is ez a helyzet a februárral, a májussal és a júniussal, az augusztus azonban nem olyan gyenge. A szeptember nálunk is az, de csatlakozik hozzá az október és a november, amik Amerikában a számok szerint nem rosszak. A többi hónap, főleg a január és a december mindkét kimutatás szerint erős. Összességében nagyon hasonló a szezonalitás. Lehet, hogy más hónapokat kiválasztva nálunk is működne egy szezonális stratégia?

A Halloween-hatásról a nemzetközi tőzsdéken komoly szakirodalmi összefoglalót adott az Aegon Alapkezelő 2010-es írása, amelynek végkövetkeztetése az, hogy a hatás kimutatható ugyan, de nem mindig jelentkezik és nagy szélsőségeket produkál. Így egyedül erre alapozni részvényvásárlási stratégiánkat aligha éredemes, de célszerű ezzel is kalkulálni a döntéseinknél.

| BUX short májusban és long novemberben | ||||

| Dátum | BUX-érték | Pozíció | Eredmény | Kumulált |

| hozam | ||||

| 1991.05.02 | 1 192 | S | 0,42 | 0,42 |

| 1991.11.02 | 837 | L | 0,15 | 0,64 |

| 1992.05.02 | 962 | S | 0,07 | 0,75 |

| 1992.11.02 | 902 | L | -0,19 | 0,41 |

| 1993.05.02 | 727 | S | -0,39 | -0,15 |

| 1993.11.02 | 1 198 | L | 0,37 | 0,17 |

| 1994.05.02 | 1 647 | S | 0,01 | 0,18 |

| 1994.11.02 | 1 634 | L | -0,14 | 0,01 |

| 1995.05.02 | 1 398 | S | -0,07 | -0,06 |

| 1995.11.02 | 1 511 | L | 0,75 | 0,64 |

| 1996.05.02 | 2 638 | S | -0,27 | 0,19 |

| 1996.11.02 | 3 614 | L | 0,66 | 0,98 |

| 1997.05.02 | 5 985 | S | -0,16 | 0,66 |

| 1997.11.02 | 7 135 | L | 0,20 | 0,99 |

| 1998.05.02 | 8 561 | S | 0,52 | 2,02 |

| 1998.11.02 | 5 645 | L | 0,06 | 2,21 |

| 1999.05.02 | 6 003 | S | -0,13 | 1,78 |

| 1999.11.02 | 6 925 | L | 0,30 | 2,62 |

| 2000.05.02 | 8 997 | S | 0,09 | 2,94 |

| 2000.11.02 | 8 261 | L | -0,16 | 2,30 |

| 2001.05.02 | 6 911 | S | 0,04 | 2,41 |

| 2001.11.02 | 6 669 | L | 0,30 | 3,45 |

| 2002.05.02 | 8 695 | S | 0,19 | 4,28 |

| 2002.11.02 | 7 325 | L | 0,10 | 4,83 |

| 2003.05.02 | 8 086 | S | -0,15 | 3,94 |

| 2003.11.02 | 9 557 | L | 0,16 | 4,74 |

| 2004.05.02 | 11 111 | S | -0,16 | 3,82 |

| 2004.11.02 | 13 240 | L | 0,25 | 5,00 |

| 2005.05.02 | 16 490 | S | -0,21 | 3,72 |

| 2005.11.02 | 20 947 | L | 0,16 | 4,48 |

| 2006.05.02 | 24 316 | S | 0,08 | 4,94 |

| 2006.11.02 | 22 447 | L | 0,14 | 5,75 |

| 2007.05.02 | 25 534 | S | -0,07 | 5,31 |

| 2007.11.02 | 27 330 | L | -0,18 | 4,18 |

| 2008.05.02 | 22 419 | S | 0,66 | 7,57 |

| 2008.11.02 | 13 541 | L | -0,04 | 7,24 |

| 2009.05.02 | 13 013 | S | -0,35 | 4,32 |

| 2009.11.02 | 20 141 | L | 0,24 | 5,60 |

| 2010.05.02 | 24 992 | S | 0,08 | 6,12 |

| 2010.11.02 | 23 176 | L | 0,05 | 6,45 |

| 2011.05.02 | 24 263 | S | 0,42 | 9,57 |

| 2011.11.02 | 17 107 | - | - | - |

Évi 70 és 80 millió dollár közötti pénzt keres.

Évi 70 és 80 millió dollár közötti pénzt keres.