Az arany kapcsán az általános megállapítás az szokott lenni, hogy remek menekülő eszköz, ha felfordulás van a piacokon, akkor szárnyal az árfolyam. Ellenben nyugodtabb körülmények esetén lejtőre kerülhet az ára. Egyes befektetők azért kerülik ugyanakkor, mert csak árfolyamnyereséggel lehet az arany esetében számolni, kamatból vagy osztalékból származó hozama nincs.

Ezek alapján elméletben február végén-március elején, amikor a járvány globális elterjedt, ki kellett volna, hogy lőjön az árfolyam. Papíron ezt, az első hullám lecsengését követően májustól enyhébb visszaesés kellett, volna, hogy kövesse, majd szeptember közepétől újabb erőteljes megugrást írt volna elő az elmélet.

Sem a dollár, sem a káosz nem hatott

Ezzel szemben a járvány hírére más eszközökkel, így a részvényekkel vagy az olajjal együtt zakózott egy nagyot az arany is. Ezt követően március közepétől egy hónapos gyors korrekciót láthattunk, amelyet június közepéig egy hullámzó időszak követett. Amikor viszont úgy tűnt, hogy túl vagyunk a járványon, a nyár derekán az árfolyam komolyan szárnyalt, és a június elejei 1700 dollár alatti szintről 2000 dollár fölé szaladt. A nemesfém ekkor megdöntötte a korábbi történelmi rekordját is, az új, augusztus elején elért csúcs 2072 dollár.

A nyár végén kisebb korrekció következett, másfél hónapon keresztül 1950 dollár körül mozgott a kurzus, miközben az elemzők további erőteljes növekedést valószínűsítettek. A megjelent prognózisok között voltak mértéktartóbbak, számos elemző jósolta, hogy egy éven belül 2500 dollár körüli szinteket érhet el az arany ára. Ugyanakkor voltak egészen nagyotmondó jóslatok is, hiszen 2500-5000 dollár között számos értékkel találkozhattunk.

A sors fintora azonban, hogy ezek egyelőre messzebb vannak, mint az év elején látott 1550 dollár körüli árfolyamok. A nemesfém ugyanis a járvány második hullámára nem további emelkedéssel reagált, hanem lejtmenetbe kapcsolt. Az elmúlt napokban járt 1800 dollár alatt is, de a héten kicsit összeszedte magát, és megközelítette az unciánkénti 1850-es szintet.

Az elmúlt két hónap gyengülése egyébként azért is meglepő, mert a bizonytalan helyzet mellett elméletileg egy másik tényező is az árfolyam erősödése irányába mutatott. A dollár ugyanis 2018 tavasza óta nem volt ilyen gyenge. Megint csak elméletileg ugyanis mivel az aranyat dollárban jegyzik, ha a dollár gyengül, az arany árának arányosan emelkedni kellene.

Szerencsésnek tűnik a csillagok állása

A fent ismertetett ökölszabályok mellett van még egy, ami a kamatok és az arany árfolyamára vonatkozik. Az arany, mint infláció elleni védekezés csak addig működik, amíg a reálkamatok alacsonyabbak a fogyasztói árak növekedési üteménél. Ellenkező esetben aranyba fektetni már nem igazán versenyképes alternatíva, hiszen - ahogy fent is jeleztük - nem fizet sem kamatot, sem osztalékot.

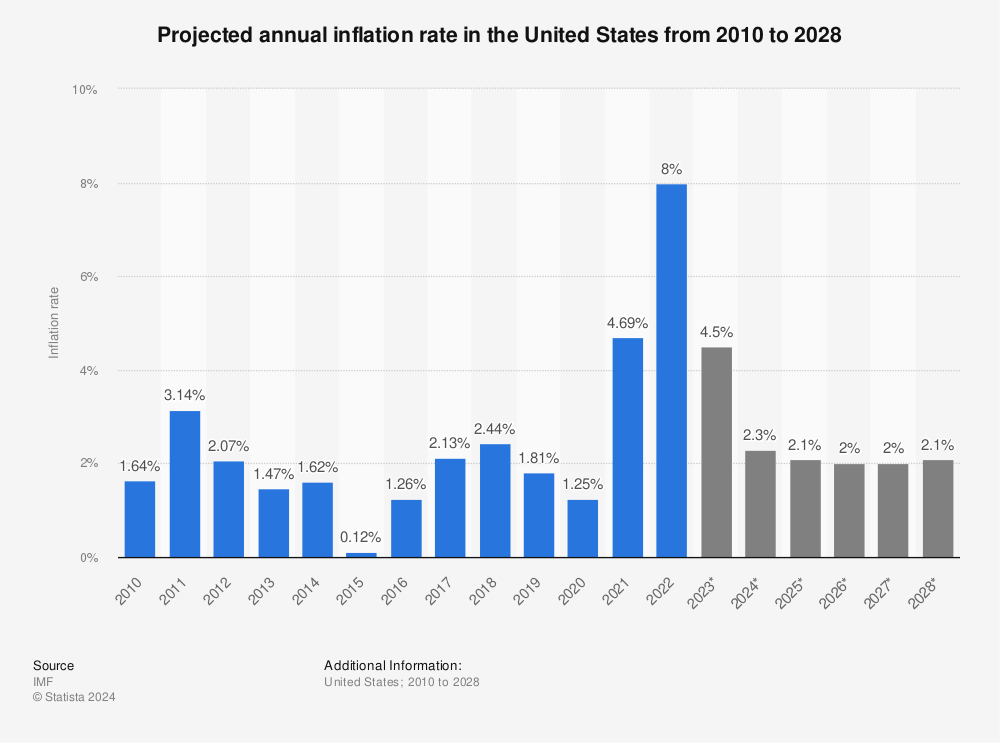

A mostani prognózisok szerint a nagy jegybankok által a piacokra pumpált irdatlan mennyiségű likviditás előbb-utóbb hatni fog az inflációra. Az amerikai jegybank szerepét betöltő Fed vezetői már leszögezték, de a Bank of Japan is évek óta a monetáris politikájában azt képviseli, hogy a gazdasági növekedés fontosabb, mint az infláció (hozzátehetjük: Japánban évtizedek óta nem az infláció, hanem a defláció jelent folyamatos kockázatot). Az Európai Központi Bank (EKB) vezetőségében ugyan vannak konzervatívabb jegybankárok is, ám meglepő lenne, ha az EKB előbb kezdene kamatot emelni, mint a Fed. Tehát a következő néhány évben lassan emelkedő infláció mellett maradhatnak a nulla közeli kamatszintek.

Find more statistics at Statista

Éppen ezért az elemzők többsége úgy látja, hogy az előttünk álló években nulla vagy negatív reálkamatok mellett jó befektetés lehet az arany. Ilyen időszakokban ugyanis mint értékőrző és menekülőeszköz szoktak funkcionálni a nemesfémek.

Meg kell ugyanakkor jegyezni, hogy még az árfolyamemelkedést váró brókerházak között is vannak, akik felhívják a figyelmet a kockázatokra. A Goldman Sachs például egy hete erősítette meg, hogy 12 hónapos előrejelzése alapján 2300 dolláros szintre várja az arany unciánkénti árfolyamát. Ugyanakkor a társaság az ősszel közzétett egy olyan elemzést is, amely alapján a kilátások nem feltétlen jók.

Az infláció fontos lehet az arany számára is

A Goldman Sachs ugyanis arra mutatott rá, hogy ha hosszútávon nézzük, akkor reálértelemben csupán egy százalék hozamot biztosított az arany az elmúlt 150 évben, azaz az infláció felett csak 1 százalékos hozamot volt képes produkálni, míg a 10 éves állampapírok 2,7 százalékot értek el. Erre persze lehet azt mondani, hogy egy befektető sem gondolkozik másfél évszázados periódusban, ha egy rövidtávú árfolyamemelkedésre sikerül felülni, a többség elégedett lesz.

Azonban ez sem biztos, hogy bekövetkezik, hiszen a korábbi példák azt mutatták, hogy az arany 6 százalékos éves infláció felett képes igazán jó reálhozamot biztosítani. Ha így elszállnának a fogyasztói árak, akkor viszont az amerikai részvényekre is jócskán ráverne a nemesfém, miután ilyen környezetben az arany 5 százalékos reálhozamra képes, míg a részvények 2,7 százalékot veszítenek átlagosan. A probléma ott van, hogy ma elképzelhetetlennek tűnik, hogy így megugorjon az infláció.

Tegyük hozzá: a közgazdaságtanban is érvényesül azért időnként Murphy-törvénye, oly módon, hogy az a kockázat válik végül valóssá, amivel a piaci szereplők nem számolnak. Az infláció pedig ilyen, hiszen erre most mindenki legyint. A magyarázat pedig az, hogy a 2008-as hitelválság után is sokan várták, hogy a piacra pumpált pénz az árszínvonalban visszaköszön, ám a technológiai fejlődés és a termelékenység javulása miatt ez nem következett be. Azonban a munkaerőpiaci konvergencia (az emelkedő ázsiai munkabérek), vagy az a tény, hogy megtörhet a technológiai fejlődés exponenciális pályája, esetleg megkezdődik a felduzzadt adóssághegyek leépítése, persze járhat emelkedő inflációval. Így teljesen nem lehet kizárni, hogy akár már a belátható jövőben érzékelhető lesz globálisan az árak színvonalának emelkedése.

Megjelentek a negatív hangok is

Mielőtt azt gondolnánk, hogy a körülmények összességében megágyaztak az aranyárfolyam emelkedésének, érdemes óvatosnak lenni. Van olyan nagybank, így például a Deutsche Bank, amely nem vár újabb csúcsokat, sőt akár azt sem zárják ki, hogy az árfolyam 1500 dollár környékére esik vissza.

Az a tény, hogy a világ lassan kilábal a koronavírus-járvány okozta gazdasági visszaesésből, az arany árfolyama ellen hathat. Ilyen – komolyabb GDP növekedést hozó – esetekben ugyanis az árfolyam historikusan csökkenni szokott. A bank elemzői szerint hosszabb ciklusok vannak az arany árfolyamában is, és szerintük egy komoly emelkedő szakasz lezárult, így akár évekig stagnálás, vagy lemorzsolódás várható. Az árfolyamesés egyébként azért is lehet reális opció, mert nagyon sokan szálltak be spekulatív céllal, és ha nem jön be a várakozásuk, akkor az ő eladásaik lejtőre küldhetik a nemesfémet.

Persze van még egy tényező, ami csavarhat a helyzeten, ez pedig a fizikai piac mozgása. Az elmúlt években ugyanis reneszánszát élte az ilyen típusú felhalmozás, befektetők mellett számos jegybank is hatalmas mennyiséggel növelte a tartalékait. Így tett egyébként a Magyar Nemzeti Bank is, amely ennek köszönhetően hatalmas árfolyamnyereséget realizált a tavalyi évben, és idén is.