|

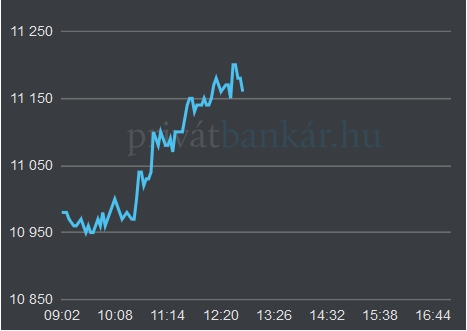

| Az OTP árfolyama Friss árfolyamok >> |

Miért pont most?

Kiss Mónika, az Equilor vezető elemzője a Privátbankár.hu érdeklődésére elmondta: általában is oda kell figyelnünk arra, hogy idén (is) dől a külföldi tőke a részvénypiacokra. Ez az alacsony kamatkörnyezet mellett annak köszönhető, hogy továbbra is fenntartják laza monetáris politikájukat a jegybankok - ez Magyarországon hatványozottan igaz. A mostani környezetben sokan fordulnak a részvények felé, mivel állampapírokon, más kevésbé kockázatos eszközökön nem igazán lehet mostanában megfelelő megtérülést elérni.

Ez persze a bankok számára egy kissé ellentmondásos környezetet teremt: az alacsony kamatszint a másik oldalról ugyanis igencsak megterheli a jövedelmezőséget, a kamatmarzsok, díjbevételek továbbra is alacsonyak maradnak.

Óriási bevásárlási láz az OTP-nél

A mostani OTP-rali fő oka Kiss Mónika szerint a tavaly ősszel meghirdetett új akvizíciós politika. Mostanra jól látszik, hogy azt a hatalmas készpénzállományt, amit eddig felhalmozott a társaság, a következő 24 hónapban jó eséllyel nagyrészt elköltik.

Az elmúlt időszakban három akvizíciót hajtott végre az OTP. 2017 második negyedévében zárult le a horvát Splitska Banka megvásárlása, be is került a konszolidációs körbe - magyarán a pénzintézet által elért eredmény már része az OTP mérlegének és jelentéseinek. Márpedig a Splitska akvizíciója a hitelállomány és a profitabilitás szempontjából is pozitívan hatott az OTP eredményére.

2017 júliusában jött a román Banka Romaneasca felvásárlásának bejelentése, a tranzakció eredményeként az OTP piaci részesedése 4 százalék környékére nőtt az országban. Decemberben került be a pakliba a szerb Vojvodjanska Banka - a piaci részesedés növelése ezen a piacon is sokat javít az OTP érdekérvényesítő képességén és jövedelmezőségén.

Ezeknél a felvásárlásoknál azt láttuk, hogy az OTP jó vásárt csinált, 1-es P/BV (árfolyam / könyv szerinti érték) felett nem nagyon fizetett a magyar bank a külföldiekért. A Splitskánál már látszik, hogy jó minőségű a hitelállomány, a piacon elmúltak a kételyek a felvásárlással kapcsolatban.

A várható további felvásárlások közül a szerb Kommercijalna Bankát emelte ki az Equilor szakembere - a privatizáció jelenleg zajlik, nagy fogás lenne, ha az OTP tudná megszerezni. Az esélyekről itt írtunk >>

Hazai tényezők: hitelezés, MNB-programok

A nemzetközi trendek mellett három hazai hatást lát Kiss Mónika, amelyek pozitívan befolyásolhatják az OTP árfolyamát. Az egyik az organikus hitelnövekedés, amit különböző kormányzati programok is támogatnak; a másik az MNB két új monetáris lazító intézkedése. Az egyik az IRS program (5 és 10 éves futamidejű, feltétel nélküli kamatcsere-program), a másik pedig a jelzáloglevél-vásárlási program. (Itt írtunk ezekről >>)

A harmadik, növekedést segítő hazai eredetű tényező pedig a fentebb taglalt akvizíciós politika.

Az OTP részvényei egyébként az árazást vizsgálva egyáltalán nem tűnnek olcsónak, alkalmi vételnek. Kiss Mónika ezzel kapcsolatban megjegyezte: itt érdemes a módszertant mélyebben is megvizsgálni. Amíg nem volt növekedési sztori, az OTP (és az egész közép-kelet-európai bankszektor) azt várta, hogy beindíthassa a hitelezést, ne a jegybankok hitelezzenek helyettük, addig jó megközelítés volt P/BV alapon értékelni a bankokat - ebben a nézetben padig valóban drágának tűnik az OTP és számos más regionális bank is.

Ahogy azonban elindult a növekedés (mind belső, organikus szempontból, mind pedig az akvizícióknak köszönhetően), az elemzők átálltak a P/E alapú értékelésre, ami már egy másik horizontot mutat, rögtön nem tűnik drágának az OTP sem. Lehetne a kétféle módszert vegyesen is alkalmazni, akár 60-40 arányban figyelembe venni, ám a jelenleg uralkodó hurráoptimizmus közepette reálisnak tűnik a P/E alapú értékelés.

Mik a kockázatok?

Az akvizíciók természetesen mindig hordoznak magukban kockázatokat, pontosan nem tudhatják a befektetők, mit is vásárolt meg az OTP. Nyilvánvaló, hogy kellő gondossággal járnak el a tranzakciók során, de a hitelportfóliók hordozhatnak magukban kockázatokat.

A másik kockázati tényező, hogy bármennyire is nő maga a hitelállomány, az ezen elért eredményesség az alacsony kamatok miatt nem tud javulni, ez masszív negatív hatást jelenthet az OTP számára is.

Az osztalékhozam a harmadik szempont, amit az Equilor vezető elemzője fontosnak tartott megemlíteni a negatív tényezők között. Viszonylag kevesen vásárolnak osztalék-alapon közép-európai bankrészvényt, de azért a 2 - 2,5 százalékos osztalék, amit az OTP fizet, a régiós versenytársakhoz képest is szerénynek mondható.

|

Hétfőn az OTP a legjobban teljesítő bluechip, kora délután 2 százalékos emelkedésben jár a papír. A Mol és a Richter erősödése is ezt közelíti, de a Magyar Telekom is 1 százalék fölött jár. A kisebb papírok közül a Nordtelekom több mint 10 százalékkal emelkedik, az Altera is 5 százalékos fölötti pluszban jár. A BUX 1,6 százalékos emelkedéssel Európa legjobban teljesítő részvényindexe hétfőn. |

A lépés a feszültség további növekedését jelzi Spanyolország és Izrael között.

A lépés a feszültség további növekedését jelzi Spanyolország és Izrael között.