Az európai tőzsdeindexek 1-4 ezrelékkel süllyednek, miután az európai jegybankok üzenetei nem voltak mostanában szívderítők, és a gazdasági adatok sem. A hétfő délelőtt publikált német Ifo hangulatindexek is kissé rosszabbak lettek a prognózisoknál.

Az amerikai határidős indexek viszont szerény pluszban vannak. A befektetők körében a szerdai amerikai kamatdöntés után kitört optimizmus pénteken csillapodott, miután John Williams, a Fed Bank of New York elnöke azt mondta, hogy túl korai lenne kamatcsökkentésről beszélni.

Megint megindult az OTP

A Dow Jones ipari átlag így is újabb rekordmagas értéket ért el a hét végére. Az S&P 500 pedig zsinórban hetedik hete mutatott fel nyereséget, ami 2017 óta a leghosszabb heti emelkedés-sorozatot jelenti.

A BUX index megint megindult, 60 660 ponton jár, így csak kevéssel van a múlt hét végi történelmi rekord alatt (amikor súrolta a 61 ezer pontot). A fél százalékos indexemelkedés főleg az OTP 1,7 százalékos ugrásának köszönhető, míg a Mol stagnál, a Richter pedig fél százalékkal esik.

Már 385 felett az euró

Az euró éppen 384,60, de délelőtt súrolta a 385 forintos határt is. Pedig a dollár ma nem sokat mozog, a földgáz alacsony szintről drágult egy százalékkal, a kőolaj pedig mintegy fél százalékkal olcsóbb lett.

A Magyar Nemzeti Bank (MNB) kedden kora délután teszi közzé a kamatdöntését. A Fitch Ratings pénteken megerősítette Magyarország BBB hitelminősítését és az ahhoz tartozó negatív kilátást.

Mi mozgatja a forintot?

A dollár korrekciójával indokolta a forint pénteki gyengülését az Erste Befektetési Zrt., amely “a forintot is lerántotta”. Mintegy egy százalékos gyengülést könyvelhetett el a magyar deviza az euró ellenében, és hétfő reggel már 383-nál kezdte meg a hetet az euró. A figyelem a keddi MNB-döntésre irányul.

Várakozásunk szerint a korábbi 75 pontos lépésközzel megy tovább a magyar jegybank, ugyanakkor az elmúlt napokban erősödőben vannak az agresszívabb vágás képviselői is.

Öt dologra figyelnek a héten

Ez a legfontosabb öt dolog, amire figyelni kell a piacokon az előttünk álló héten – foglalja össze az Investing.com és a Reuters.

- USA-adatok. A befektetők kapnak egy utolsó frissítést az idei évre vonatkozó amerikai inflációról a pénteken megjelenő “személyi fogyasztási kiadásokról” szóló jelentéssel. Ez a Fed elsődleges inflációs mérőszáma. A fogyasztói bizalomról, az első munkanélküli kérelmekről, a tartós fogyasztási cikkek megrendeléseiről, a lakásszektorról is lesznek adatok. Az atlantai Fed elnöke, Raphael Bostic pedig kedden tart beszédet.

- Mikulás-rali? Az év végén, karácsony körül gyakran megfigyelhető árfolyamemelkedés bekövetkezésének esélyét latolgatják a befektetők. Bár az indexek már így is történelmi csúcsokon vagy azok közelében vannak.

- Közeledik a fordulat Japánban? Erősödnek a várakozások, hogy a Bank of Japan (BoJ) a következő hónapokban véget vethet a negatív kamatlábaknak. (Hiszen a Federal Reserve és más nagy központi bankok már a kamatcsökkentés felé haladnak.) Nem valószínű, hogy a BoJ a kedd reggeli ülésén változás legyen. De a befektetők alaposan vizsgálják majd a nyilatkozatokat, hátha találnak jeleket, hogy a januári ülésen jöhet a fordulat.

- Az arany 2020 óta először pluszban. Az arany 2020 óta az első pluszos évét zárhatja, amit a gyengébb dollár és a 2024-es kamatcsökkentésre vonatkozó erősödő várakozások táplálnak.

- Makacs brit infláció. Az Egyesült Királyság inflációja jelenleg több mint kétszerese a Bank of England (BoE) két százalékos célértékének, és a szerdán megjelenő frissebb adatok valószínűleg megerősítik, hogy az árnyomás magas a többi nagy gazdasághoz képest. Így a BoE-nek tovább tarthat a kamatcsökkentés, mint az EKB-nak.

Hogy mennyi az arany történelmi rekordja?

A tízéves becsült reálhozamok az USA-ban 2022 eleje óta megállás nélkül emelkednek, de csak júniusban fordultak pozitívba, ami visszavetette az aranyat a rekordközeli szintről – írta az Investing.com. Most nyolc éve a legmagasabb szinten vannak a reálhozamok, de már ez sem volt akadálya annak, hogy az arany unciánként 2000 dollár fölé emelkedjen.

Pedig az ár még mindig mintegy 20 százalékkal elmarad az 1980-as inflációval korrigált, 2500 dollár feletti történelmi csúcsától.

A befektetők arra számítanak, hogy jövőre számos kamatcsökkentés várható, miközben a politikai és gazdasági bizonytalanság egyre nő, ami az aranybefektetők számára kedvező időszakot jelenthet.

Optimizmus a kriptópiacon

Különösen kedvező a széljárás az év végéhez közeledve a kriptópiacon, sőt ez a tendencia jövőre is kitart – véli a világ legnagyobb kriptotőzsdéjének elemzői csapata, a Binance Research. Éves elemzésükben megállapították, hogy a kriptopiac kapitalizációja több mint 110 százalékkal nőtt egy év alatt.

Optimista prognózisukat többek között azzal támasztják alá, hogy az Egyesült Államokban, Kínában és Európában jó eséllyel kamatcsökkentési ciklus kezdődik, a kriptóvalutákat kedvezően érintő hatósági döntések várhatók.

A Binance-ról és más, a forgalomban érdekelt intézményekről persze nehéz elképzelni, hogy pesszimisták legyenek a kriptókkal kapcsolatban. Ám mostanában sok más elemző és cég is optimista volt, köztük nagy amerikai befektetési bankokkal, vagyonkezelőkkel.

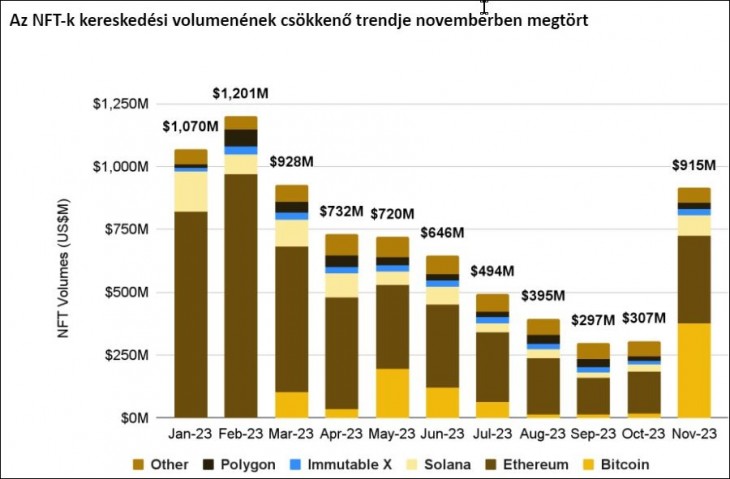

Meredeken nőtt az NFT-k forgalma

Minden szegmensben a fellendülés jelei tapasztalhatók, még az olyan, eddig lejtmenetben lévő piacon is, mint az NFT-ké (ez a Non-fungible tokens rövidítése, ami “egymással nem helyettesíthető”, egyedi jellegű kriptoérméket takar - a szerk.)– írta a Binance. Itt a kereskedés volumene nyolc hónap lejtmenet után ismét emelkedő pályára állt, egy hónapon belül háromszorozott. A Bitcoin volt a legnépszerűbb NFT-blokklánc 375 millió dollárral, míg az Ethereumon a forgalom 348 millió dollár volt.

Ingatlanpiaci válságtól tart az MNB?

Új ajánlásban erősítette meg az MNB, hogy hosszú visszaváltási periódus ajánlott az ingatlanalapoknál.

Törekedni kell a legalább 180 napos visszaváltású ingatlan befektetési jegyek sorozatainak kibocsátására, forgalmazására.

Az ingatlanok ugyanis az egyéb fedezetekhez képest lassabban értékesíthetők, nem annyira likvidek. Ezért, ha egy – vagy netán egy gazdasági válsághelyzetben több – ügyfél visszaváltaná ingatlanalapja befektetési jegyét, más hasonló termékekhez képest értelemszerűen jellemzően több idő kell azok készpénzzé tételéhez. A két elem közti egyensúly hiánya piaci likviditási gondokhoz, “s akár ügyfélpanaszokhoz vezethet”.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.