Ma szelíd emelkedést van Európában, a német DAX 0,1, a francia CAC 0,4, a brit FTSE pedig 0,3 százalékkal megy fel. Az amerikai határidős árak is pici pluszt jeleznek. Ázsiában pedig Japán kivételével szépen mentek felfelé a tőzsdeindexek reggel.

Itthon a BUX index viszont 0,2 százalékkal süllyed, ami annál meglepőbb, mivel Varsóban eközben 1,3 százalékkal emelkedett az index. Az esés általános, az OTP 0,1, a Mol 0,4, a Richter 0,3 százalékkal süllyedt. A Telekom is csak egy hajszálnyival emelkedik. A forint alig változott, 359,10 az euró ára.

A dollár a tegnapi gyengülés után kissé ma is süllyed. Az árupiacon az olaj közel két százalékos emelkedése érdekes, miután az OPEC új prognózisa optimistább lett a korábbinál. Megindult a réz ára is felfelé.

Európában az LVMH luxuscikk-gyártó három százalékkal emelkedik jó eredményei nyomán. A Tesco viszont csökkenő nyereségről számolt be, így hasonló mértékben esik.

Aggódnak a Johnson & Johnson oltása miatt

Tegnap az USA-ban a technológiai részvények mentek jól, a Nasdaq indexe 1,1 százalékkal emelkedett, míg az ipari részvények Dow Jones átlaga süllyedt. Emögött az van, hogy aggodalmakat okozott a piacon a Johnson & Johnson koronavírus-oltása, itt is vérrög-képződéses eseteket jelentettek. Ez az oltások lassulását okozhatja. A cég felfüggesztette az Európába irányuló szállításokat és az USA-ban is leállíthatják az oltást. A konkurens oltóanyag-gyártók, mint a Moderna vagy a Biontech részvényárfolyama viszont szépen emelkedett.

Ma indul a gyorsjelentési szezon az USA-ban a Goldman Sachs, a J.P.Morgan és a Wells Fargo számaival. Tegnap közzétették Amerikában a márciusi inflációt, amely a vártnál kissé nagyobb volt, év/év alapon 2,6 százalék. Az elemzők 2,5 százalékot becsültek előre. Bár a különbség nem nagy, a dollár gyengülésnek indult. Annak ellenére is, hogy az amerikai tíz éves államkötvények hozama – a hatalmas új államkötvény-kibocsátás ellenére – nagyot csökkent.

Kiütötte a biztosítékot az OTP és a Mol a KBC-nél

A KBC Equitas korábban “kereskedési ötletet” fogalmazott meg az OTP-re és a Molra, de a tegnapi nagyobbacska esés mindkettőnél elérte a stop loss-szintet, így kiütődtek a pozíciók.

Az OTP elérte a 13 000 forintos szintet, ami ötletünk stop-loss szintje volt. A technikai kép semleges maradt. Ennek ellenére továbbra sem vagyunk pesszimisták a részvényre, fair érték becslésünk 15 060 forint. Az esetleges terjeszkedés lehetősége enyhe pozitívum, és több elemző is célárat emelt, amelyek átlaga 15 000 forint környékén van a Bloomberg konszenzusa alapján – írta a brókercég.

A Molnál a 2090 forint aktiválta a stop-losst, a negatív fordulatot húsvét előtt az új alapítvány létrehozása jelenthette. A cég fundamentális helyzetét itt is bizakodóan látják és a 2450 forintos fair érték becslésüket fenntartják a brókerek.

Miért gyenge az OTP? Talán Oroszország miatt?

A napokban fokozódott a gyengeség a magyar piacon, amit párhuzamba lehet állítani a fokozódó ukrán-orosz feszültséggel, de nem biztos hogy ez tökéletes magyarázat – kommentálja az Erste Befektetési Zrt.

A négy magyar blue chip közül csak a legkisebbnek, a Magyar Telekomnak nincs orosz kitettsége. Ugyanakkor a Molé már marginális, miközben a Richter gyógyszerben utazik, így szankciók és hasonló intézkedések kevésbé érintik. Az OTP orosz és ukrán operációja együttesen az eredmény cirka 15 százalékát adhatja, ott jelentősebb a hatás. De ha a teljes eredményt kivennénk örökre, akkor jelentene mintegy 2000 forintot az árfolyamban. Ám nem jogos a teljes hatással számolni, és a lokális csúcstól már cirka 1500 forintot esett a papír, a feszültség nagy része beárazódhatott.

A brókercég alapvetően alulértékeltnek tartja az OTP-t, és megjegyzi, hogy egy több mint öt éves emelkedő trendvonal húzódik 12 950 forint körül. Ez már sokszor megállította az esést, igaz, az emelkedést is. (Ma 12 990 a papír.)

Betiltanák a legnagyobb tech-óriások terjeszkedését

Josh Hawley amerikai republikánus szenátor, a Big Tech (a nagy technológiai cégek) ismert kritikusa törvényjavaslatot terjesztett elő. Ez betiltana minden egyesülést és felvásárlást minden olyan vállalatnál, amelynek piaci értéke meghaladja a 100 milliárd dollárt. Ebbe a kategóriába esik az öt legnagyobb amerikai társaság – írja a Reuters. Hawley más szektorokat is bírált, például a gyógyszerágazatot, amelyek szerinte túl koncentráltak és túl nagy piaci erővel bírnak.

A javaslat eltiltaná az Apple-t, a Microsoftot, az Amazont, az Alphabetet (Google) és a Facebook-ot az ilyen üzletektől, és megpróbálná megakadályozni, hogy platformjaik saját termékeiket részesítsék előnyben a riválisokéval szemben. Hawley törvényjavaslata hasonló intézkedéseket tartalmaz, mint Amy Klobuchar demokrata szenátor februárban benyújtott monopóliumellenes törvényjavaslata. A képviselőházban David Cicilline képviselő is monopóliumellenes javaslatok sorozatának beadását tervezi.

Az öt cég, amely együtt nyolcbillió dollárt ér

Janet Yellen pedig a napokban tervet jelentett be, amely szerint a nemzetközi cégeket köteleznék rá, hogy abban az országban adózzanak, ahol a tevékenységük zajlik. Ez várhatóan nagy ellenállásba ütközik majd az érintettek részéről, akik eddig a leányvállalataikat alacsony adókulcsú országokba helyezve rendszeresen “adóoptimalizálást” hajtottak végre.

A technológiai titánok már a koronavírus előtt is nagyok voltak, de 2020-ban még hatalmasabbak lettek – foglalta össze a Wall Street Journal. Az öt legnagyobb óriás árbevétele tavaly ötödével, 1,1 billió (1100 milliárd) dollárral növekedett, ahogy a járványban az egész világ fokozottabban a digitális megoldásokra kényszerült. Nyereségük 24 százalékkal bővült, tőzsdei kapitalizációjuk pedig 50 százalékkal nyolcbillió dollárra nőtt. Közben csak az Amazon félmillió új alkalmazottat vett fel.

Az Apple és a Facebook világháborúja?

A kisebb hirdetők lesznek a vesztesei az Apple és a Facebook világháborújának a Concorde Blog szerint.

Az előttünk álló hetekben elindul az Apple AppTracking Transparency néven futó új „világrendje” a technológiai óriás eszközein. Ez megnehezíti majd az alkalmazások és a harmadik félként a történetben résztvevő nyomkövetők számára az iPhone felhasználók online tevékenységének a monetizálását. (Pénzbevételekre váltását – a szerk.) Ez kevésbe személyre szabott és ezáltal kevésbé hatékony Facebook-reklámokhoz vezethet. A történet nagy vesztesei a komoly online hirdetési tevékenységgel bíró kisebb vállalkozások lehetnek.

Utolérte a kriptovilág az Apple méretét

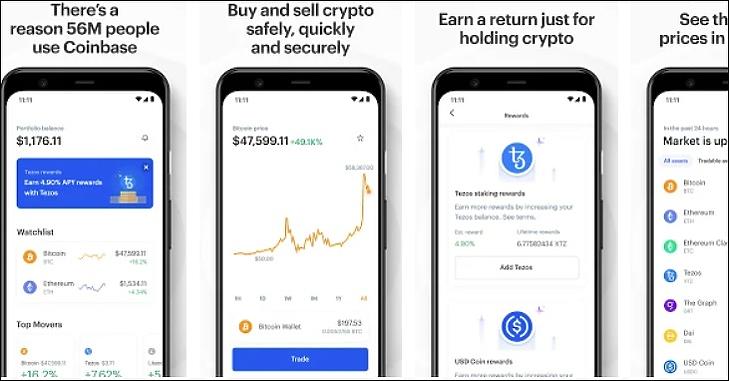

Új és új rekordokat döntöget a bitcoin az egyik kriptodeviza-tőzsde, a Coinbase részvényeinek tőzsdei bevezetése előtt. A bitcoin már a 65 ezer, az ether a 2400 dolláros határt ostromolta délelőtt, az előbbi tíz, az utóbbi 15 százalékot ment pár nap alatt. A teljes kriptó-piac kapitalizációja 2,26 billió (2260 milliárd) dollár is volt, annyi, mint az Apple cégé.

Alacsony a Coinbase referenciaárfolyama

A Nasdaq a ma tőzsdére menő Coinbase referenciaárfolyamát 250 dollárban határozta meg, ami a céget mintegy 65 milliárd dollárra értékeli. Ez azonban csak egy elméleti érték, mivel nem előzi meg a bevezetést klasszikus részvénykibocsátás (IPO). A tőzsdén kívül az üzletek állítólag sokkal magasabban születnek. A cég 2018-ban, egy zárt körű tőkeemelés során még csak nyolcmilliárd dollárt ért. Egyes elemzők szerint a tranzakció újabb fontos lépés a kpritodevizák általános elfogadása felé a hagyományos pénzügyi rendszerben (a “mainstream”-ben).

De az új árat számos elemző sokallja, főleg, hogy jóval nagyobb tőzsdék részvényei a tőzsdéken olcsóbbak. A Nasdaq Inc. (NDAQ) piaci értéke 26 milliárd dollár, az Intercontinental Exchange Inc. (ICE) kapitalizációja pedig, amely a New York Stock Exchange tulajdonosa, 69 milliárd dollár – írta a Wall Street Journal.

A nagy kibocsátás árnyékában a kis Exodus kriptocég 59 millió dollárt gyűjtött össze öt nap alatt.

A Tesla és a kriptó még jobban összeér?

Tegnap jóval átlagon felül, 8,6 százalékkal 762 dollárra ugrott a Tesla árfolyama. Ennek számos oka lehet, többek között a cég jelentős bitcoin-befektetésének növekvő értéke. Egy másik hír, hogy a Binance a Tesla-részvényeket “tokenizálja”, vagyis az árfolyamot követő kriptodevizát bocsát ki. (Token=zseton, vagy kriptoérme.)

Ezek fedezetéül ténylegesen megvásárolják a részvényeket. Egy-egy ilyen token csak a Tesla-részvény egy százalékát fogja képviselni, így kis pénzű befektetők is megvehetik. (Némileg hasonlóan a hagyományos tőzsdéken forgó certifikátokhoz vagy letéti igazolásokhoz.) Az elszámolás a dollárhoz kötött Binance dollár (BUSD) stabil kriptodevizában történik.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Az Egyesült Államok nagyszabású hadműveletet indított Irán ellen – jelentette be szombaton Donald Trump.

Az Egyesült Államok nagyszabású hadműveletet indított Irán ellen – jelentette be szombaton Donald Trump.