Az európai részvényeknél nincs ma határozott irány, ami érthető is. Mindenki az esti nagy eseményre, a Fed hét órakor bejelentendő kamatdöntésére vár, meg az azt követő elnöki beszédre. A német és francia vezető indexek nulla körül billegnek, a brit 0,3 százalékkal csökken. Az amerikai határidős indexek a tegnapi esés után ma szintén inkább stagnálnak.

Itthon a BUX index a négy napos zárva tartás után 0,4 százalékkal emelkedik. Az OTP és a Richter 0,9-0,9 százalékkal drágult, a Mol ugyanennyivel esett, a Telekom stagnált eddig. Másfél-két százalékos elmozdulássokkal nyertes a Zwack és a Graphisoft Park, vesztes a Rába és a 4iG.

Pénteken hajnalban jön a Mol gyorsjelentése. Ezen a héten az USA-ban magyar idő szerint előbb nyitnak a tőzsdék, mert ott egy héttel később lesz az óraátállítás.

Erősödött a forint a hétvégén

A forint a hosszú hétvégén sokat erősödött, kedden rövid időre 406 alá is leszúrt az euró ára. A szerdai kereskedésben viszont nagyjából másfél forintos emelkedés után 407,70 a jellemző. De ez is jóval alacsonyabb, mint a múlt hét végi 411-412 forintos euróár.

A forintot erősíthette, hogy Virág Barnabás MNB-alelnök egy interjúban ismét hangsúlyozta, a jegybank minden eszközzel, bármi áron fellép az infláció ellen.

Tegnapig csorgott lefelé a gázár?

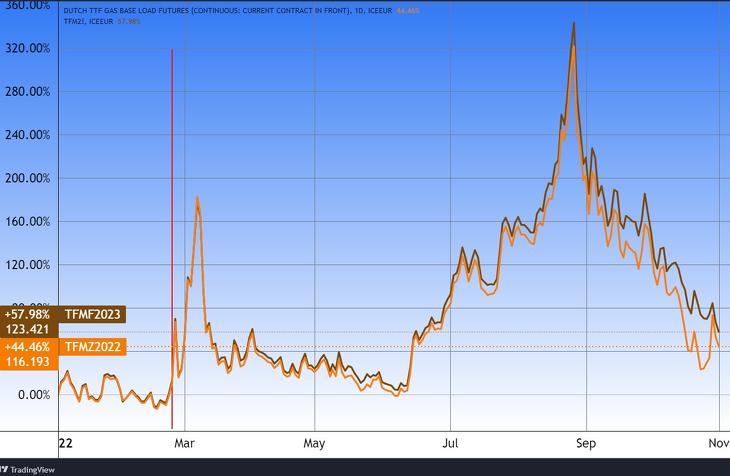

Ma a hollandiai földgáz ára öt százalékkal 122 euróra emelkedett, de volt feljebb is (az olaj ára pedig alig változik.) Látszólag még magasabb a gázár, ha emlékszünk rá, hogy egy-két hete volt 100 euró alatt is. De valójában ez már egy másik tőzsdei határidő, a decemberi, ami akkor száz alá süllyedt, az még a novemberi volt. Ami viszont a múlt hét végén kifutott, megszűnt. Lásd még:

A mellékelt grafikon keddig mutatja a jelenleg is élő két legközelebbi, decemberi és januári gázárat. Tegnapig mindenesetre még egy biztató csökkenő trend figyelhető meg. A függőleges vonal az orosz invázió előtti napot jelöli.

Jó hír a Richterről

A Richter amerikai partnere, az AbbVie harmadik negyedéves jelentése szerint a Vraylar eladások 20,2 százalékkal emelkedtek év/év és 12,6 százalékkal negyedév/negyedév alapon – írta az Erste Befektetési Zrt. A 554 millió dolláros adat alig valamivel marad el a Bloomberg 558,5 millió dolláros piaci konszenzusától.

A Vraylar eladások növekedése még mindig szilárdan két számjegyű, ez arra utal, hogy a Richter november 8-án megjelenő negyedéves eredménye szilárd támogatást élvez.

További lendületet adhat a viszonylag gyenge forint az erős dollárral szemben – tették hozzá.

Csúnya lassulás a magyar lakáspiacon

A Duna House becslése alapján tovább lassult és ez év eddigi leggyengébb hónapját zárta az ingatlanpiac októberben. Az ingatlanközvetítő hálózat által országosan becsült 8326 adásvétel az előző hónaphoz képest 9 százalékos, az előző év októberéhez hasonlítva 28 százalékos csökkenést mutat.

Az elmúlt tíz évben csak 2012-ben és 2013-ban volt ennél kevesebb tranzakció októberben.

Az év végéig még elérhető otthonteremtési támogatások várhatóan nem tudják pótolni a változó gazdasági helyzet miatti keresletcsökkenés okozta lassulást. A hitelkamatok drágulása és az energiaválság okozta bizonytalanság miatt így gyengébb utolsó negyedévre számítanak a Duna House szakemberei. Lásd még:

Eljött a Fed nagy napja

A Fed ma délután ismét 75 bázisponttal emelheti az alapkamatot az USA-ban, immáron negyedszer. A piacok pedig árgus szemmel figyelnek majd minden apró információt, amit a szervezet a döntéséhez mellékel. Az utóbbi hetekben, hónapokban gyakran a hosszabb távú kamatemelési várakozások növekedése vagy csökkenése befolyásolta a tőzsdék hangulatát.

A piacok abban reménykednek, hogy előbb-utóbb fordulat várható a kamatemelési ciklusban, vagy a gazdaság jelentős lassulása, vagy az infláció mérséklődése miatt. Leginkább Jerome Powell Fed-elnök szavaira fognak figyelni, hátha a közelmúltbeli gyengébb gazdasági adatok után a jövőbeni emelések üteme lassulhat. A piaci szereplők jelenleg kisebb, 50 bázispontos kamatemelést áraznak a Fed decemberi ülésén, és további 50 bázispontot a jövő év első két ülésén.

Rossz eredményekre is emelkedett a tőzsde

A részvények többször is felpattantak a mélypontokról az úgynevezett Fed-remények miatt, de aztán a tartósan magas infláció és az agresszív monetáris szigorítás következtében eddig többnyire ismét lejjebb mentek. A múlt héten érkezett egy sor rossz gyorsjelentés a technológiai szektor olyan nagyágyúitól, mint az Amazon, a Microsoft, az Alphabet (Google) és a Facebook-anyavállalat Meta Platforms.

Ennek ellenére felfelé tudtak menni a részvények a múlt hét végén, elsősorban a Fed-politikában remélt fordulat (Fed pivot) kapcsán uralkodó várakozások hatására. E héten azonban ismét elgyengültek az amerikai tőzsdék.

Ez lesz fontos még a héten

Pénteken a nem mezőgazdaságban dolgozók munkaügyi adatait teszik közzé az USA-ban (nonfarm payrolls). Hétfőn rossz hír volt Európában, hogy az Eurózóna októberi inflációja a várt 10,2 helyett 10,7 százalék lett az első becslés alapján.

Az angol jegybank, a BoE csütörtökön szintén 75 bázisponttal emelheti a kamatlábakat, ami már a nyolcadik kamatemelés lesz a sorban. Az Egyesült Királyság évi tíz százalék feletti inflációval küzd, miközben recesszió felé tart. Amit súlyosbíthatnak az új miniszterelnök, Rishi Sunak által végrehajtott kiadáscsökkentések is. A közelmúltbeli pénzpiaci zavarok okozta késedelmek után a BoE kedden megkezdte kötvények értékesítését is a készletéből.

Vegyes gyorsjelentések Európából

A Maersk hajózási vállalat négy-öt, a Wizz Air légitársaság öt-hét százalékos mínuszban van ma a gyorsjelentése után. Viszont a divatcikkekkel foglalkozó brit Next, a Novo Nordisk dán és a GSK brit gyógyszercégek kisebb-nagyobb emelkedésen vannak túl a számaik közzététele után.

A Standard & Poor’s hitelminősítő pedig egy osztályzattal BBB+-ra vágta vissza a Credit Suisse hitelminősítését. Úgy ítélte meg ugyanis, hogy a bankholding alapos átalakításra vonatkozó tervei tele vannak kockázatokkal. A részvény két százalékkal esik Svájcban.

Hullámvasúton a brazil eszközök

A szoros brazil elnökválasztás nyomán a Bovespa index hétfőn 0,8, kedden 1,3 százalékkal emelkedett. A nemzeti olajvállalat, a Petrobras viszont hétfőn közel öt százalékkal zuhant, majd kedden némileg korrigált.

Sokak szerint a választás két szélsőség (a jobboldali és a baloldali populizmus) között történt, így sem az egyik, sem a másik fél nem feltétlenül lesz jó a brazil gazdaságra nézve. A Petrobras esetében pedig attól tartanak, hogy a cég óriási nyereségét és készpénzállományát, amit a magas olajáraknak köszönhetően is elért, kiszivattyúzzák majd a várható politikai pénzosztogatás során.

Az mindenesetre jó hír, hogy a leköszönő Bolsonaro elnök első beszédében nem vonta kétségbe a választási eredményt.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Az elnök nem is volt ott.

Az elnök nem is volt ott.