Vonzó kamat

Az alapötlet az, hogy közel s távol maradt egy deviza, a török líra, amelynek még viszonylag magas a kamata, jelenleg 7,5 százalék. Ebből következik, hogy érdemes lehet a 0 kamatú euróval szemben megvenni, azaz török líra/euró longot nyitni, miután a kamatkülönbözet önmagában nyereséget generál ezen a pozíción. Ez idáig stimmel is, ez az ún. carry trade, ezt tették devizahiteleseink is, amikor svájci frankban adósodták el, de jövedelmük forintban keletkezett. Ismerjük, mi lett a végeredmény: az árfolyam rossz irányba mozdult, hatalmas bukta lett belőle.

A török líra ügyletnél is ez a döntő kérdés, hogy mi várható az árfolyamtól. Ha az árfolyam stagnálna (jelenleg 1 euró 2,88 líra), akkor a befektető megnyeri az évi bő 7 százalék időarányos részét. Ha az árfolyam rossz irányba mozog, vagyis gyengül a líra, akkor úgy számolnak, hogy addig nincs baj, amíg a gyengülés meg nem haladja az éves szinten 7-7,5 százalékot, mert addig csak a kamatkülönbözet okozta nyereséget viszi el.

A svájci frank kísértete

Ez az a pont, ahol a befektetők hajlandók kissé könnyelműen gondolkodni, mondván, éves 7 százalék olyan sok, hogy annál többet csak nem esik a líra. Csakhogy pont a svájci frank-ügy óta tudjuk, hogy a devizapiacon sincs lehetetlen: szélsőséges esetben gyors, nagyméretű elmozdulás is bekövetkezhet. Már csak az a kérdés, hogy a lírában ez miért következne be. A svájci franknak megvolt a logikája: a többség gyengülést várt, tehát shortolta, és ahhoz, hogy zárják a pozíciókat, újabb eladó kellett volna. Az viszont már nem volt több, csak a Svájci Nemzeti Bank, aki ezt egyszer csak megunta, feladta az addigi szintet, és az árfolyam az égbe szállt.

Nos, a török líránál nincs jegybanki árfolyamküszöb, ez egy szabadon mozgó deviza, tehát ilyen gátszakadás sem fenyegeti. Igen ám, de ha a többség ugyanúgy egy irányban spekulál benne, mint a svájci frankban, akkor felmerülhet az a veszély, hogy ha tömegesen zárni akarnak (eladni a lírát), akkor nem lesz elég vevő, és akkor esés kezdődhet. Az esés aktiválhatja a többiek stop megbízásait, az újabb óriási eladásokat generál, ettől felgyorsul a zuhanás, és mire ez az ördögi kör véget ér, az árfolyam már lehet, hogy 10-20 százalékkal arrébb van.

Ez az eshetőség minden devizaspekulációnál fennáll, de sokkal veszélyesebb a helyzet, ha a fél világ egy irányba spekulál (ahogy a svájci franknál is). Itt pedig fennáll a veszély: gyorsan nő az ügylet népszerűsége. Baj esetére ugyan ott a stop megbízás, na de azt is most januárban tapasztaltuk meg, hogy ha mindenkinek egyszerre élesedik a stopja, a társaság egy részének csak nagy elmozdulással hajtják azt végre, és máris ott a lehetségesnél tartottnál jóval nagyobb bukó.

Technikai elemzés

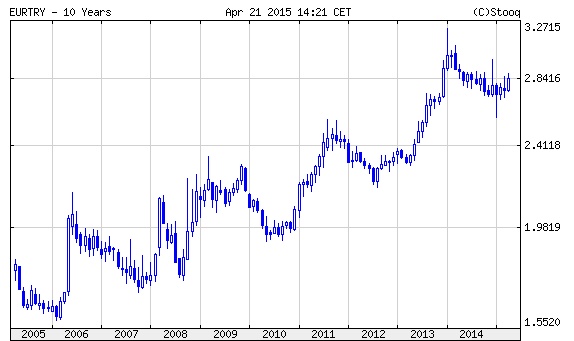

Nézzük meg ezek után, mit tud a török líra. A 10 éves charton látszik, hogy hosszú távú eső trendben van. Nagy eséseket heves korrekciók követnek, alacsonyabb (euróban nézve magasabb) tetők és aljak követik egymást. Ebből a szempontból kifejezetten veszélyes a líra mellett spekulálni. Ráadásul a charton az látszik, hogy tavalyi év pont egy trenddel szembeni emelkedő szakasz volt, de szilveszterkor egy tető formálódott, és azóta ismét eső szakasz alakult ki. Az elmozdulások pedig jóval nagyobbak az elmúlt 10 évet vizsgálva, mint éves 7 százalék.

|

| Euró/török líra, 10 év |

Az ügylet tehát kockázatosnak tűnik. Ha valaki belevág, fokozatos óvatossággal tegye, és a stopra is úgy tekintsen, ami baj esetén akár pár százalékkal arrébb teljesül (olyanra azért nem számítunk, mint a svájci franknál, mivel itt nincs jegybanki küszöb jegybanki ígéretekkel). A pozícióméretezés legyen óvatos, kerüljük a sokszoros tőkeáttétet.

Az Európai Tanács első embere figyelmeztette.

Az Európai Tanács első embere figyelmeztette.