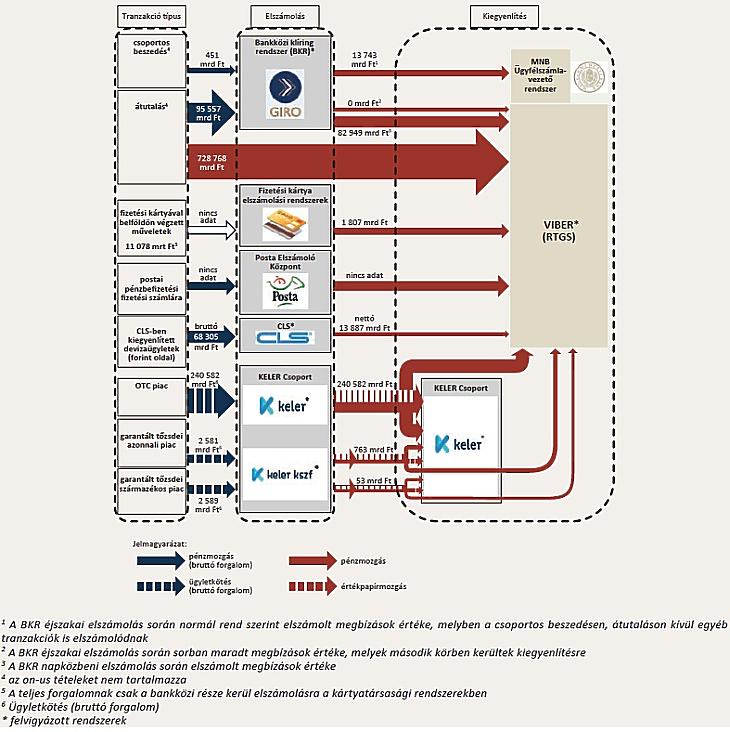

Magyarország központi fizetési infrastruktúráját három fő elszámolási és kiegyenlítési rendszer alkotja.

- VIBER: A Magyar Nemzeti Bank (MNB) által működtetett Valós Idejű Bruttó Elszámolási Rendszer (VIBER) a nagy összegű, időkritikus fizetések elszámolását és kiegyenlítését szolgálja.

- BKR: A Bankközi Klíring Rendszert (BKR) a GIRO Zrt. működteti a hitelintézetek közötti nagy tömegű, kis egyedi összegű fizetési megbízások (átutalások és beszedések) lebonyolítására.

- KELER: a Központi Elszámolóház és Értéktár Zártkörűen Működő Részvénytársaság (KELER Zrt.) a magyar pénz- és tőkepiaci infrastruktúra működésének kulcsfontosságú intézménye, az azonnali és határidős értékpapír-, energia- és árupiac ügyletek elszámolását a KELER által üzemeltetett rendszer végzi.

A VIBER

A VIBER 1999 óta működik. A nagy értékű, sürgős fizetések kiegyenlítésére szolgál, melyek automatikus, valós időben történő teljesítésük után véglegesek és visszavonhatatlanok. Üzenetközvetítésre a SWIFT rendszert használja, a fizetést követően az érintett tagok haladéktalanul értesítést kapnak. A VIBER tagjai a hitelintézetek, a KELER, az MNB, a Magyar Államkincstár és a Magyar Posta. A VIBER-ben az alábbi tranzakciótípusok számolhatók el:

- bank-to-bank tétel

- ügyfelek által kezdeményezett megbízások

- DVP elvű értékpapír ügyletek forint oldala

- jegybanki ügyletek

A KELER

A KELER Zrt. elszámolóházként végzi – a Budapesti Értéktőzsde Zrt.-vel kötött megállapodás alapján – a tőzsdei forgalom elszámolását, valamint a tőzsdén kívüli, OTC-piaci elszámolást. A tőzsdei – azonnali és származékos – ügyletek teljesítése tekintetében a felek a KELER Zrt.-vel, mint központi szerződő féllel (Central Counterparty, CCP) állnak szemben, aki az ügyletbe belépve átvállalja a felek nem-teljesítéséből adódó potenciális kockázatokat és mindkét féllel szemben garantálja a tőzsdei ügylet teljesítését.

Mind a tőzsdei, mind a tőzsdén kívüli ügyletek elszámolása a szállítás-fizetés-ellenében elv (delivery versus payment, DVP) alapján történik: az értékpapír-ügylet értékpapír-oldali teljesítésére akkor és csakis akkor kerül sor, ha a pénzoldal teljesítése már megtörtént. Míg a tőzsdén kívüli ügyletek teljesítése bruttó elven, tételenként megy végbe, a tőzsdei azonnali ügyletek esetében az értékpapír és a pénzoldal teljesítése is nettó módon – multilaterális nettósítás alkalmazásával – történik.

Az értékpapír-oldali teljesítésre minden esetben a KELER által vezetett értékpapír-számlákon, míg a pénzoldali teljesítésre egyrészt a KELER által vezetett pénzszámlákon, másrészt - az MNB számlavezetési körébe tartozó hitelintézetek esetében - a Valós Idejű Bruttó Elszámolási Rendszerben (VIBER) kerül sor .

A fent nevezett három üzemeltetőn kívül a fizetési infrastruktúra fontos részét képezik még a postai fizetések elszámolását végző, a Magyar Posta által üzemeltetett Posta Elszámoló Központ (PEK), valamint a bankkártyás fizetési műveletek elszámolását végző – nemzetközi kártyatársaságok által üzemeltetett – fizetésikártya-elszámolási rendszerek.

A GIRO Zrt.

Miért van szükség a GIRO-ra?

A GIRO Zrt. a bankok közötti készpénzkímélő forgalom klíringintézménye, fizetési rendszert üzemeltető intézmény, a hazai pénzforgalom egyik központi szereplője. A fizetési műveletek lebonyolításához központi rendszerekre van szükség

- az elszámolásban résztvevők magas száma,

- az elszámolt tranzakciók tömege,

- az elszámolás stabilitása, biztonsága,

- az elszámolás automatizáltsága,

- az elszámolás időkritikussága, valamint

- A költséghatékonyság miatt.

A fizetési folyamatban résztvevők számára a központi klíringház egy közös szabványt, közös nyelvet biztosít, ami növeli a gazdaságban a pénzforgalom hatékonyságát, a fizetési forgalomhoz kapcsolódó információk megbízhatóságát, és felgyorsítja az információ-áramlást, valamint a pénzforgalmat.

Bilaterális, multilaterális és giro

Az elszámolás bilaterális kapcsolat esetén (lásd a képet) egyszerű, nem okoz problémát. Ebben a helyzetben a kommunikáció egységes, a folyamat kiszámítható, független harmadik féltől.

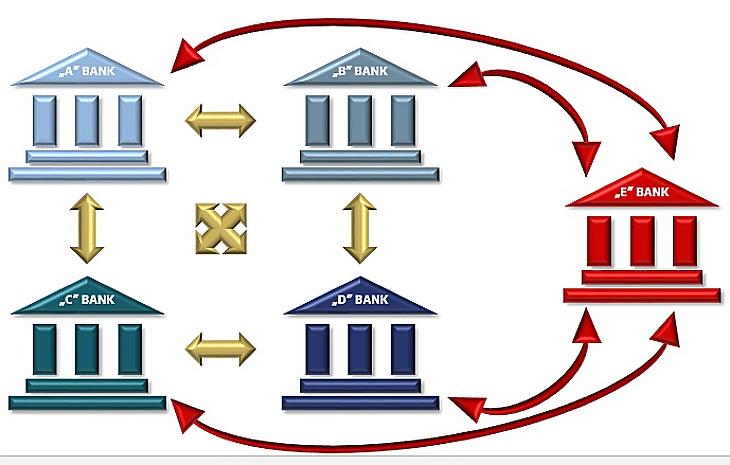

Multilaterális kapcsolat esetén azonban a folyamat bonyolulttá válik. Hiszen „n” számú klíringtagnak „n-1” számú kapcsolatot kellene fenntartani, a kapcsolatok száma pedig n*(n-1) lenne. A GIRO Zrt.-nek jelenleg 34 klíringtagja van, így a kapcsolatok száma: 34×33/2=561 lenne. Mindez fenntartása magas költségekkel járna, nem beszélve arról, hogy egy új csatlakozó mindenki számára pótlólagos feladatot generálna, az új, 35. csatlakozónak pedig 34 kapcsolatot kellene kialakítania. (Következő ábra.)

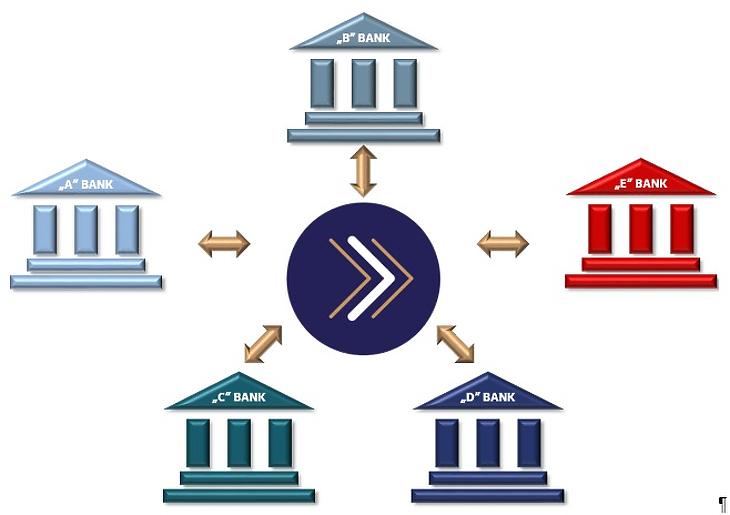

Ezt az infrastrukturális bonyolultságot, a vele járó kiszolgáltatottságot hivatott leegyszerűsíteni és optimalizálni az elszámolóház. A klíringház a bankok közötti térben biztosítja és működteti a fizetési rendszert. A pénzintézeteknek nem kell tehát közvetlenül, magas beruházási költségek mellett kiépíteni az elszámolást biztosító infrastruktúrát, hanem meghatározott feltételek teljesítése esetén elegendő a központi klíringházhoz, a GIRO Zrt.-hez csatlakozni. A rendszer zökkenőmentes működtetése, a fizetési műveletek feldolgozása, a megbízások hibátlan teljesítése a GIRO Zrt. feladata.

A GIRO Zrt. története

A GIRO Zrt. megalakulása

A magyar pénzpiac kiépülése a 19. századra nyúlik vissza. A GIRO Zrt. jogelődje, a Budapesti Giro és Pénztárgylet Rt. 1893-ban alakult, tagjai a főváros legnagyobb pénzintézetei voltak. A Giro Rt. a pénzintézetek magas fővárosi koncentrációja miatt kizárólag budapesti cégek és egyének számára nyithatott giroszámlát.

A Giro Rt. főbb üzletágai voltak:

- A Budapesti Áru- és Értéktőzsdén kötött ügyletek lebonyolítása.

- A felek számára a Budapesten fizetendő csekkek, váltók, utalványok, számlák és kisorsolt értékpapírok beszedése.

- Értékpapírok letétként való elfogadása

- A giroszámlák tulajdonosai számára a Tőzsdén jegyzett értékpapírokra kölcsönök nyújtása.

- Értékpapírok vétele saját számlára

A második világháború utáni Magyarországon az államosítások egyszintű bankrendszert eredményeztek, amelyben a jegybanki és hitelbanki funkciók összeolvadása, valamint az „egyszámlarendszer” bevezetése következtében a pénzforgalom jelentősen leegyszerűsödött. A Magyar Nemzeti Banknál az ügyfeleknek (vállalatoknak és önálló gazdálkodó szervezeteknek) arra volt lehetősége, hogy egyetlen bankszámlát nyissanak.

Az automatizálás

Majd 1987. január 1-jén a kétszintű bankrendszer bevezetésével egy időben merült fel egy automatizált elszámolóház megalapításának az igénye. Olyan elektronikus elszámolási rendszer kialakítása kezdődött, amelyben a bankközi pozíciók kiszámítása és kiegyenlítése felgyorsulhat, az úton lévő pénzek összege csökkenhet, a bankközi fizetési forgalomhoz kapcsolódó információ továbbítása pontosabbá, gyorsabbá válhat, a hibák aránya lényegesen csökkenhet.

Ehhez illeszkedően a GIRO Elszámolásforgalmi Központ Rt.-t 1988-ban alapította 12 pénzintézet, köztük az MNB. A cég 2014. július 8-tól az MNB 100 százalékos tulajdonában áll. Az MNB tulajdonszerzését három fő cél motiválta.

- Hatékonyabban tudja támogatni egyik alapvető feladatát, a hazai pénzforgalom fejlettségének és hatékonyságénak folyamatos növelését.

- A banki ügyfelek által fizetendő pénzforgalmi szolgáltatási díjak csökkenhetnek, aminek egyik eszköze a GIRO Zrt.-vel szembeni profitelvárások mérséklése lehet.

- Az MNB törekvése, hogy a pénzforgalmi szolgáltatások háttér-infrastruktúráját képező társaságok nemzeti tulajdont képezzenek.

A BZSR

A GIRO Rt. megalakulása nyomán hosszas előkészületek után 1994-ben elindulhatott az automatikus elszámolásforgalom, a Bankközi Zsíró Rendszer (BZSR), amely a papíralapon történő könyvelést váltotta ki. Alapelvei:

- semlegesség

- áttekinthetőség

- függetlenség

- azonos napi klíringelszámolás

- azonos idejű tranzakció-kezelés

- azonos idejű pozíciókezelési lehetőség

Ezután 1997-ben megkezdődött a csoportos fizetési módba tartozó fizetési megbízások elszámolása, elindult a csoportos átutalási és a beszedési szolgáltatás.

A saját fejlesztésű elszámolómű 2009-ben átadta a helyét egy új számítástechnikai platformnak, az InterGIRO1-nek. Ennek továbbfejlesztéseként 2012-ben megvalósításra kerül a Bankközi Klíring Rendszer (BKR) második elszámolásforgalmi platformja, az InterGIRO2 platform, amely a napközbeni többszöri elszámolást hozza létre. Az 2015-ös évben a napközbeni elszámolás ciklusainak számát az elszámolóház napi 5-ről 10 alkalomra sűrítette.

A társaság 2016-ban jelentős szerepet vállalt az azonnali fizetési rendszer koncepciójának kidolgozásában, amelynek eredményeképpen 2019-ben elindult az azonnali fizetési rendszer központi infrastruktúrája, azt követően 2020-ban pedig az azonnali fizetés.

Erősödni tudott a reggeli borzalmas kezdés után.

Erősödni tudott a reggeli borzalmas kezdés után.