Az állam hasonlóan működik, mint egy „nagy család”. Ez azt jelenti, hogy ugyanúgy gondoskodnia kell az állampolgárairól és a gazdasági szereplőkről, mint, ahogy a családban a szülők gondoskodnak a gyerekeikről. Ehhez azonban az szükséges, hogy az állam bevételekkel rendelkezzen. A bevételek egy részét az adók biztosítják.

Mit jelent a közteherviselés, az újraelosztás, az adó?

Az adó a természetes vagy jogi személyek által a felettes hatalomnak kötelezően fizetendő rendszeres (esetenként rendkívüli) anyagi – többnyire pénzbeli – juttatás. Korunkban a „felettes hatalom” szerepét az állam vagy az önkormányzatok és ezek szervei töltik be. E szervek az adókon kívül más kötelező befizetéseket is elvárnak (például járulékok vagy illetékek). Az utóbbiakat az adóktól az különbözteti meg, hogy az adófizetők a befizetésükért cserébe valamilyen közvetlen ellenszolgáltatásban részesülnek.

A közteherviselés elve – nagyon leegyszerűsítve – azt fejezi ki, hogy mindenki fizet adót, ugyanis az állam ebből fedezi a közkiadásokat. (Például egészségügy, nyugdíjrendszer, rendőrség, tűzoltóság, katasztrófavédelem stb.). Az újraelosztás során az állam adók formájában a keletkező jövedelmekből elvon, és azt újra elosztja a gazdaság és a társadalom szereplői között. Az újraelosztás meghatározott szempontok szerint történik, így például a közfeladatok finanszírozási igénye, a szociális rászorultság.

Mi a különbség az adók és a járulékok között?

Az adóhivatal – végrehajtó szervként – beszedi a törvényekben és egyéb jogszabályokban előírt kötelezettségeket, (adók, járulékok, hozzájárulások stb.), biztosítva ezzel az államháztartás bevételeinek jelentős részét. Az adó és a járulék közötti alapvető különbség, hogy míg az adó általános jellegű, azaz az állam szabadon használhatja fel különböző kiadásai fedezésére, addig a járulékok mindig valamilyen konkrét feladat végrehajtására szolgálnak. A társadalombiztosítási járulékból például az állam az egészségügyi ellátást, a munkanélküliek ellátását és a nyugdíjrendszert, a nyugdíjbiztosítási járulékokból kizárólag a nyugdíjrendszert tartja fent.

Mi az az egészségügyi szolgáltatási járulék? Kinek kell fizetnie?

A társadalombiztosítás rendszerében a részvétel nem a magánszemély egyéni választása, hanem kötelező. A kötelező részvétel alapján a biztosítottnak minősülő jogosultak (például munkaviszonyban állók vagy vállalkozók) igénybe vehetik valamennyi társadalombiztosítási ellátást (például nyugdíj, táppénz, anyasági ellátások, megváltozott munkaképességű személyek ellátása stb.). Vannak továbbá olyan személyek, akik nem minősülnek ugyan társadalombiztosítási szempontból biztosítottnak (például nincs munkaviszonyuk, vállalkozásuk stb.), de egészségügyi szolgáltatásra egyéb jogcímen jogosultak. Például nappali rendszerű oktatás keretében tanulmányokat folytatnak, gyermekgondozási díjban-, nyugdíjban részesülnek.

Akik nem biztosítottak, és egészségügyi szolgáltatásra más jogcímen sem jogosultak, a kockázatközösség elve alapján egészségügyi szolgáltatási járulék fizetésére kötelesek. Ennek megfizetése alapján az egészségbiztosítás egészségügyi szolgáltatásaira (például orvosi ellátás igénybevétele) lehet jogosultságot szerezni. Ezt az egészségügyi szolgáltatási járulékot tehát csak annak kell fizetnie, aki semmilyen más jogcímen nem jogosult egészségbiztosítási szolgáltatásra. (Összege évről évre nő, a megállapított mértékeket a NAV a honlapján a tárgyévet megelőző év október 31-ig közzéteszi.)

Mi az a bruttó és a nettó bér, a jövedelemadó?

Munkavállalóként mindenki számára az a legfontosabb, hogy havonta mennyi a keret, amiből a megélhetését biztosítja. (Lásd az első fejezetet is: Hol élünk? Hogyan élünk? lapismeretek az élethez.) A munkavállalónak munkaviszonya alapján a munkáltatótól munkabér jár, utólag, a már elvégzett munkáért. A bért terhelő állami elvonások, közterhek alapján beszélhetünk nettó és bruttó bérről.

Milyen közterhei vannak a munkabérnek?

A bruttó mindig valaminek a teljes egészére utal, míg a nettó ennek az egésznek a része. A nettó bér a munkáltató által a munkavállalónak kézhez juttatott és elkölthető jövedelem, az amit a dolgozó ténylegesen megkap az adók és járulékok levonása után. A bruttó bér ennél egy magasabb összeg, amiből még nincs levonva a személyi jövedelemadó (szja, a bruttó bér 15 százaléka), valamint az alkalmazottat terhelő társadalombiztosítási járulék (a bruttó bér 18,5 százaléka). Ezeket a közterheket a munkáltató vonja le, azzal, hogy ezen felül csak azt vonhatja le a (bruttó) munkabérből, amit jogszabály ír elő. Vagy végrehajtható bírósági vagy hatósági határozat rendelkezik róla, vagy a levonásához a munkavállaló hozzájárult. A munkáltatót terhelő közterhet (szociális hozzájárulási adó) a munkáltató a bruttó bér után fizeti meg, ennek mértéke jelenleg 13 százalék.

Mi az a személyi jövedelemadó?

A személyi jövedelemadó (szja) a magánszemélyek jövedelme után fizetendő adó. Megfizetésével a magánszemélyek alkotmányos kötelezettségüknek megfelelően hozzájárulnak a közteherviseléshez. A személyi jövedelemadózás az arányosság és a méltányosság elvén alapul. Célja az állami feladatok ellátásához szükséges adóbevétel biztosítása. Főszabály szerint a magánszemély minden jövedelme adóköteles. Ettől eltérő rendelkezést csak törvény mondhat ki. Az adó alapja az adóköteles bevételből a törvény szerint megállapított jövedelem. Az szja mértéke 2016. óta 15 százalék.

Hogy készül a személyijövedelemadó-bevallás?

A 2017-ben bevezetett új lehetőség szerint a NAV mindenkinek elkészíti az szja-bevallási tervezetet, akiről kifizetői, munkáltatói adattal rendelkezik. Legyen az munkavállaló, őstermelő, áfa fizetésére kötelezett magánszemély vagy akár egyéni vállalkozó. A tervezetet az ügyfélkapuval rendelkezők megtekinthetik a NAV eSzja oldalán. Akinek nincs ügyfélkapuja, kérheti a tervezet papír alapú kiküldését a NAV-tól.

Az egyéni vállalkozóknak, az őstermelőknek és az áfás magánszemélyeknek önállóan kell benyújtaniuk az szja-bevallást, aminek elkészítését azonban nagyban megkönnyíti a NAV által összeállított adóbevallási tervezet, mely a munkáltatóktól, kifizetőktől származó adatokat tartalmazza. A tervezetek az adóévet követő év március 15-étől elérhetőek a NAV Szja oldalán (eSZJA / Belépés (gov.hu)).

Az egyéni vállalkozók, az őstermelők és az áfás magánszemélyek a tervezet adatainak megtekintése, a nem kifizetőtől, munkáltatótól származó jövedelmi adatok (például: ingatlanértékesítés magánszemélynek, külföldi jövedelem), valamint a vállalkozói, őstermelői tevékenységgel összefüggő adatok kiegészítésével küldhetik be a bevallást elektronikusan, a webes kitöltő felületen. A személyijövedelemadó-bevallás benyújtási határideje mindenkinek egységesen május 20.

Az szja bevallás benyújtható az Általános Nyomtatványkitöltő Keretprogramban (ÁNYK) illetve ügyfélkapus regisztráció birtokában a Belépés – Online Nyomtatványkitöltő Alkalmazás felületen is. Továbbá a papíralapú „üres” nyomtatvány letölthető és kinyomtatható a NAV honlapjáról vagy a NAV ügyfélszolgálatain is rendelkezésére áll.

Speciális foglalkoztatási fajták

Iskolaszövetkezetben végzett munka

Napjainkban a diákok munkavállalásához kötődő leggyakoribb foglalkoztatási forma az iskolaszövetkezet tagjaként történő munkavégzés. Bizonyos esetekben a nappali tanulmányokat folytató diáknak nem kell járulékot fizetnie, mégis igénybe veheti az egészségügyi szolgáltatást. A tanulói vagy a hallgatói jogviszony kezdetétől a diákigazolványra jogosultság megszűnéséig jogosult egészségügyi szolgáltatásra. Ez vonatkozik a tanulói, hallgatói jogviszony szünetelésének időtartamára is.

Az iskolaszövetkezet tagjaként a társadalombiztosítás szabályai szerint a diák nem biztosított – 25. életévének betöltéséig a tanulói, hallgatói jogviszonya szünetelésének (halasztás) időtartama alatt sem –, ezért az így végzett munkájával összefüggésben járulékot (18,5 százalék) sem kell fizetnie. Ha azonban az iskolaszövetkezet tagjaként nem önálló tevékenységből származó jövedelmet kap, akkor az után 15 százalék személyi jövedelemadót kell fizetnie. A személyi jövedelemadót az iskolaszövetkezetnek kell levonnia, bevallania, és megfizetnie a NAV-nak.

Ha az iskolaszövetkezet olyan diákot alkalmaz a nyári szünetben, aki már befejezte az általános iskolai tanulmányait vagy leérettségizett, illetve végzett a főiskolán vagy az egyetemen, akkor szintén nem kell járulékot fizetnie, hiszen a tanuló, hallgató diákigazolványa a tanév lejártát követő október 31-ig még érvényes.

Ha a 25 év alatti fiatal az iskolaszövetkezet tagjaként nem önálló tevékenységből származó olyan jövedelmet kap, amely után igénybe veheti a fiatalok kedvezményét, akkor jogosultsági hónaponként 656 785 forintig nem kell 15 százalék személyi jövedelemadót sem fizetnie. Egyéb esetben a személyi jövedelemadót az iskolaszövetkezetnek kell levonnia, bevallania, és megfizetnie a NAV-nak. A diáknak pedig a jövedelmét fel kell tüntetnie az szja-bevallásában, ezt a következő év május 20-ig kell benyújtania a NAV-hoz.

Az alkalmi munka

Ez egy egyszerűsített módon létesíthető munkaviszony mezőgazdasági, továbbá turisztikai idénymunkára vagy alkalmi munkára.

a) A mezőgazdasági és turisztikai munka esetén a határozott időre szóló munkaviszony időtartama nem haladja meg egy naptári éven belül a 120 napot.

b) Alkalmi munka alatt időszakosan, vagy átmenetileg végzett munkát kell érteni hétköznapi értelemben. Alkalmi munka a munkáltató és a munkavállaló között

- összesen legfeljebb öt egymást követő naptári napig,

- egy naptári hónapon belül összesen legfeljebb 15 naptári napig,

- egy naptári éven belül összesen legfeljebb 90 naptári napig létesített,

határozott időre szóló munkaviszony.

Az alkalmi munkának vannak más korlátai is, például a foglalkoztatotti létszám. A jogszabály behatárolja az egy naptári napon egyszerűsített foglalkoztatásban alkalmazottak létszámát. A közszférában található munkák nem végezhetőek alkalmi munkaként. Továbbá, ha például a munkáltatónak több, mint 300 ezer forint köztartozása van bizonyos adónemeken, akkor nem alkalmazhat munkavállalókat egyszerűsített foglalkoztatás keretében, amíg ki nem egyenlíti a tartozását.

Az egyszerűsített foglalkoztatás adózása

A munkáltató által fizetendő közteher mértéke a munkaviszony minden naptári napjára munkavállalónként:

- mezőgazdasági idénymunka esetén a hónap első napján érvényes minimálbér 0,75%-a,

- turisztikai idénymunka esetén a hónap első mapján érvényes miniálbér 0,75%-a,

- alkalmi munka esetén a hónap első napján érvényes minimálbér 1,5%-a,

- filmipari statiszta esetén a minimálbér 3%-a.

Ezt a tárgyhónapot követő hónap 12-éig kell megfizetni.

A közteher megfizetésével nem terheli a munkáltatót szociális hozzájárulási adó, rehabilitációs hozzájárulás, valamint az szja-törvényben a munkáltatóra előírt adóelőleg-levonási kötelezettség. Nem terheli továbbá a munkavállalót társadalombiztosítási járulékfizetési, személyi jövedelemadóelőleg-fizetési kötelezettség. Fontos, hogy az egyszerűsített foglalkoztatott nem minősül biztosítottnak, kizárólag nyugellátásra, baleseti egészségügyi szolgáltatásra, valamint álláskeresési ellátásra szerez jogosultságot.

Nem kell bevallani az egyszerűsített foglalkoztatásban szerzett jövedelmet, ha az nem halad meg egy bizonyos, jogszabályban meghatározott mentesített keretösszeget.

A mentesített keretösszeg az egyszerűsített foglalkoztatás naptári napjainak száma és az adóév első napján hatályos kötelező legkisebb munkabér (minimálbér) vagy a garantált bérminimum (ha a munkavállalónak alapbérként, illetve teljesítménybérként legalább a garantált bérminimum 87 százaléka jár) napibérként meghatározott összege 130 százalékának szorzata.

Hol adózik a külföldi munka?

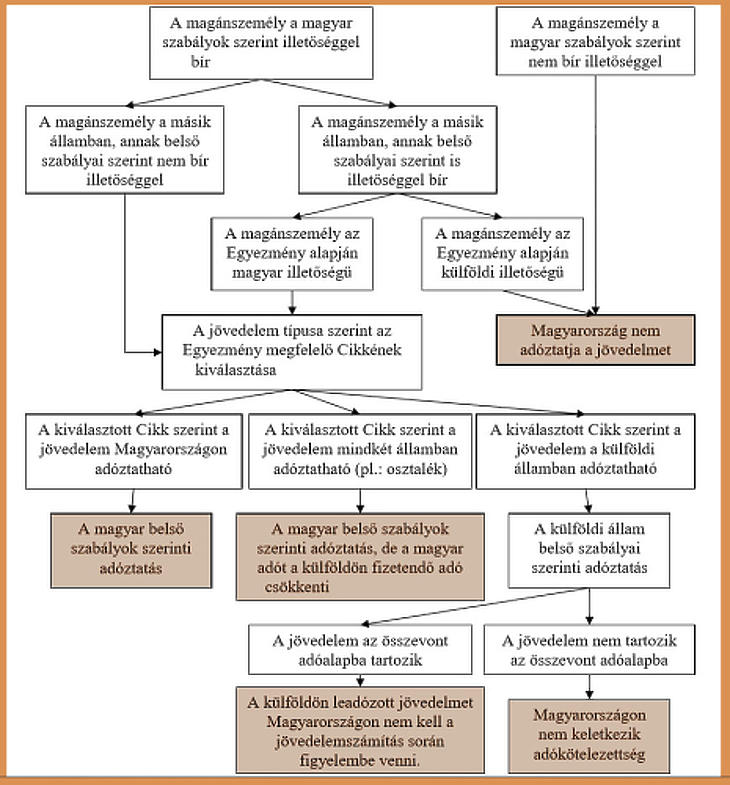

Annak meghatározása, hogy milyen jogcímen és hol válik adókötelessé egy külföldi jövedelem, a felek között fennálló jogviszonyt (ha van) és a szerzés pontos körülményeit kell figyelembe venni. Hazai és nemzetközi szabályok együtt döntik el, hogy melyik államban válik adókötelessé az érintett jövedelem. A legtöbb országgal Magyarország kötött úgynevezett “kettős adóztatást elkerülő egyezményt”. Ezek célja az, hogy kijelölje, az adott jövedelem, melyik országban adózik, így elkerülve, hogy esetleg mindkét állam adóztassa ugyanazt.

Ha a jövedelem külföldön adóköteles, akkor ezt tájékoztató adatként szerepeltetni kell a magyar adóbevallásban, de csak akkor, ha más okból amúgy is be kell nyújtani a személyijövedelemadó-bevallást. Ha a külföldi jövedelem Magyarországon lesz adóköteles, akkor itthon adózik, és a magyar bevallásban kell bevallani, mint a belföldi jövedelmeket. Ugyanakkor itt kell utána adót fizetni. Vannak azonban speciális jövedelmek (például az osztalék), amelyek akár mindkét országban adókötelessé válhatnak.

Az adóztatás helyének vizsgálatakor különös jelentősége van a magánszemély adóügyi illetőségének. Az adóügyi illetőséget a magánszemély lakóhelye, létérdekeinek központja, szokásos tartózkodási helye, valamint állampolgársága befolyásolja.

(Ez a cikk a Diákverseny 2020 sorozat 3. rész, A munka és a pénz haladó szintű kiegészítése.)

Kapcsolódó írásainkat lásd: Diákverseny felkészítő anyagok – tartalomjegyzék

Ábra: A külföldi munkavégzés adószabályai (forrás: NAV)

Csökkent Németország exportja az év elején.

Csökkent Németország exportja az év elején.