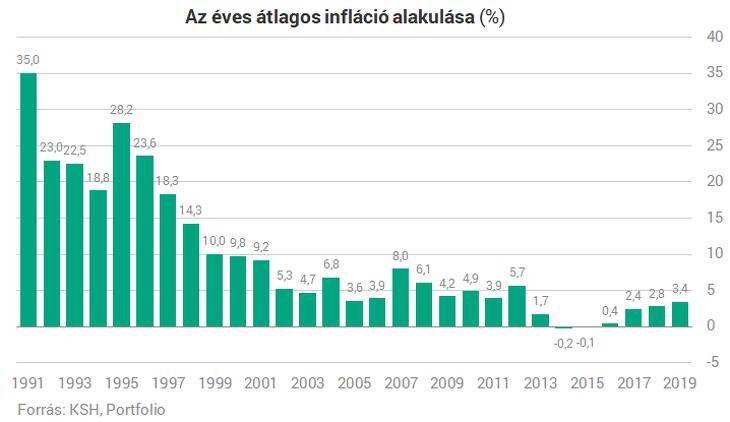

Idén júliusra már a 13,7%-ot is elérte az infláció szintje a Központi Statisztikai Hivatal adatai szerint. Ilyen magas értéket egészen 1998 óta, vagyis 24 éve nem mértek Magyarországon. A korábbi inflációs rekordoknak azonban még más volt az oka: a hazai inflációs ráta a rendszerváltás időszakával, egész pontosan 1987-tel kezdett ugrásszerűen emelkedni. Ebben az időszakban – mindig az előző évhez képest mérve – 8, 28, akár 35 százalékos értékvesztést is tapasztalhatott a magyar lakosság.

Forrás: KSH, Portfolio.hu

A mérséklődés aztán 1997-tel vette kezdetét, amikor 18, majd 14, aztán 10 százalékra csökkent az infláció mértéke, míg végre a 2000-es évekre sikerült újra 10% alá szorítani a rátát. Persze a 2000-es években is voltak kisebb-nagyobb kilengések, éves szinten azonban folyamatosan 10% alatt sikerült tartani ezt a mutatót.

Ahogy látjuk, a nagyon magas infláció nem példátlan az utóbbi évtizedek történetében, és eddig sikerült is túllendülni a nehéz időszakon. Ez azonban csekély vigasz azok számára, akik most szeretnének félretenni saját, családjuk, vagy gyermekük jövőjére.

Utóbbira az egyik legismertebb eszköz a babakötvény, amellyel gyermekünk életkezdéséhez járulhatunk hozzá. Akárcsak a legtöbb megtakarítási formára, a babakötvényre is igaz, hogy minél előbb indítjuk el, annál jobb, hiszen a kamatos kamattal annál nagyobb összeget gyűjthetünk össze. Kérdés azonban, hogy ilyen piaci körülmények között is megéri-e babakötvényben megtakarítani.

Mi a babakötvény?

A babakötvény valójában egy államkötvény, amelyet a Magyar Államkincstár bocsát ki. Szülőként úgy tudunk ilyen államkötvényt vásárolni, hogy egy Kincstári Start-értékpapírszámlát nyitunk gyermekünknek, és amikor ide befizetünk valamekkora összeget, az automatikusan ilyen állampapírba kerül. Nem mellesleg számlanyitáskor ehhez automatikusan hozzátevődik az a 42.500 forint is, amelyet minden újszülött magyar állampolgárnak kiutal az Államkincstár.

A babakötvény értékállóságáról az úgynevezett kamatbázis gondoskodik: a megtakarítás értéke mindig az előző éves infláció mértékével növekszik, tehát elvileg nem romlik az itt tartott pénzünk. Ehhez jön a 3%-os kamatprémium, ami további 3 százalékos hozamot jelent számunkra a bent lévő összeg után. Így növekszik szép folyamatosan a megtakarítás értéke, amivel később megkönnyíthetjük gyermekünk önállósulását tanulmányai, albérlete vagy más kiadása anyagi hátterének előteremtésével.

Sőt, állami támogatásra is számíthatunk a babakötvénynél: az általunk adott évben befizetett összegre 10%, maximum évi 12.000 forintot ad az állam. Mindezt ügyfélkapun is elindíthatjuk, hiszen a babakötvény online is igénybe vehető már.

Kinek éri meg a babakötvény?

A babakötvény ezen felül néhány további fontos előnyt is kínál a szülőknek. Egyfelől egy nagyon biztonságos megtakarítási formát jelent, amely ráadásul adómentes is, és nem jár semmilyen szerződéskötési vagy számlavezetési költséggel. Az egyik legnagyobb pozitívuma azonban az egyszerűsége: egy standard termékről van itt szó, ahol nem szükséges elmélyednünk a befektetési lehetőségek között, mert pénzünk automatikusan államkötvénybe kerül.

Az így elérhető 3%-os kamatprémiummal a sima bankbetéteknél jóval kedvezőbb feltételekkel takaríthatunk meg. Ráadásul nem kell elköteleznünk magunkat rendszeres befizetésre sem, hiszen a Start-értékpapírszámlára bármikor bármekkora összeget befizethetünk, ahogy lehetőségeink engedik.

Ennek fejében azonban számolnunk kell néhány megkötéssel is a babakötvény esetében. A legfőbb ilyen megkötés, hogy kizárólag gyermekünk tud majd hozzáférni a Start-számlán összegyűlt pénzhez, és ő is csak 18 éves kora után. Ez olyannyira kőbe vésett szabály, hogy egyáltalán nincs lehetőség a számla idő előtti felmondására és a pénz kivételére, bármilyen vészhelyzetről is van szó. Illetve ami az előnye, az a hátránya is ennek a konstrukciónak: nincs beleszólásunk abba, hogy mibe kerüljön az ide befizetett pénzünk, az mindenképp babakötvényre váltódik.

Mindezek alapján elmondható, hogy a babakötvény egy jó megtakarítási lehetőség, ha gyermekünk jövőjére szeretnénk félretenni pénzt, de közel sem biztos, hogy mindenki számára ez a legjobb választás. Ebben az lehet a döntő, hogy a szülők tudnak-e stabilan legalább 5-10 ezer forintot félretenni gyermekük javára.

Ha nem tudunk biztosan ilyen mértékű havi megtakarítást vállalni, akkor tökéletes megoldás számunkra a babakötvény, hiszen bármikor bármennyi pénzt betehetünk a Start-értékpapírszámlára, ahogy épp aktuális anyagi helyzetünk ezt lehetővé teszi. Ha azonban tudjuk vállalni a havi megtakarítást, akkor kedvezőbbek lehetnek a további gyermekcélú megtakarítások.

Felmerülhet ugyanakkor a kérdés: jelent-e kockázatot válság idején elindítani a babakötvény alapú megtakarításunkat?

Érdemes babakötvényt vásárolni válság idején?

Hogy mikor éri meg babakötvényt venni, az nagymértékben függ az infláció szintjétől is. Ahogy említettük, a babakötvény inflációkövető forma, ahol az „infláció mértéke + 3%” hozamra számíthatunk.

2021-ben például az infláció 5,1% volt, így idén a babakötvény kamata összesen 8,1%. Láthatjuk, hogy mivel idén az infláció már jóval a 10% felett jár, a babakötvénnyel nagy valószínűséggel ebben az évben nem tudjuk megtartani pénzünk értékét. Ez a formula tehát akkor lehet előnyös, ha az adott évi infláció nem haladja meg az előző évi szintjét. Fordított esetben azonban veszteséget jelent az előző évinél magasabb infláció.

Nézzünk egy példát. Ha például az 1. évben 5%, a másodikban megnő 9%-ra, a harmadikban pedig újra csökkenni kezd: 6% százalék az infláció, így alakul a babakötvény kamata:

· az 1.-ről a 2. évre: 5+3=8% kamatot kapunk a babakötvényre, miközben az adott évi infláció már 9%, így a megtakarításunk 1% veszteséget szenved az infláció miatt;

· a 2.-ról a 3. évre: 9+3=12%, így megtakarításunk értéke jócskán a 6%-os infláció fölött erősödik, tehát a vártnál jobban jártunk.

A mostani magas inflációs rátát látva érdemes lehet idén babakötvénybe fektetni, ha arra számítunk, hogy 2023-ban nem fogja az infláció mértéke meghaladni az idei évi szintet.

Fontos azonban megjegyezni: mivel itt egy hosszú távú, akár 18 évre szóló megtakarítási formáról beszélünk, természetesen számolhatunk az infláció időközbeni növekedésével-csökkenésével. Ezeket a mozgásokat azonban a hosszú táv korrigálni tudja.

Persze mindezen felül számos további tényezőt érdemes még figyelembe venni a babakötvény kapcsán. Ha szeretne tisztább képet kapni, hogyan segítheti gyermeke életkezdését, keresse fel oldalunkat, ahol összegyűjtöttük a babakötvénnyel kapcsolatos leggyakoribb kérdéseket.

Megéri? Igen…de!

Összességében tehát azt mondhatjuk, hogy még ilyen kedvezőtlen piaci körülmények között is érdemes kiaknázni a babakötvényhez hasonló előtakarékossági lehetőségeket. Sőt, minél előbb kezdünk bele a megtakarításba, annál kisebb összeg is elegendő lehet a kívánt cél megvalósításához. A babakötvénynél ráadásul nem kell adott összeg rendszeres befizetésére elköteleződnünk, mindig lehetőségeinkhez képest tudjuk alakítani, mikor mennyit szeretnénk befizetni.

Ha azonban valóban gyermekünk boldogulását szeretnénk előteremteni, érdemes diverzifikálni megtakarításunkat. A gyermekcélú megtakarítások piaca mára széleskörű, érdemes körbenézni, hiszen egyes megtakarítási formákkal magasabb hozamokat is elérhetünk a babakötvénynél.