Az utóbbi időben nagyon alacsony, helyenként nulla alatti volt az infláció Magyarországon, aminek örülhettek a fogyasztók, de a megtakarítók is. Az MNB legutóbbi, decemberi inflációs előrejelzésében azonban 2016. utolsó negyedévére már 2,1, 2017 első negyedévére 2,3 százalékos infláció szerepel „alappályaként”, azaz a legvalószínűbb, közepes nagyságú becslésként.

Egy egyszerű számolással kiderül, hogy ez, ha az MNB-nek igaza lesz, a negatív reálkamatok, azaz a pénzromlással lépést nem tartó kamatok korszakának eljövetelét jelenti. Ha most egy évre lekötünk pénzt lakossági állampapírban – ami még mindig sokkal jobb, mint a banki ajánlatok –, akkor 2,5 százalékos kamatot kapunk érte. (Nemrég ugyanis negyed százalékkal csökkent a kamat.)

A tbsz lehet a mi megmentőnk

A 2,5 százalékos kamatot normál esetben csökkenti a 15 százalékos kamatadó, tehát 0,85*2,5=2,125 százalékot kapunk nettó. (Az esetleges átutalási, számlavezetési stb. díjakat tekintsük most nullának.) Ez egyértelműen alatta marad a 2,3 százalékos 2017. I. negyedévi inflációs prognózisnak. Azt azért ne felejtsük el, hogy ha tbsz-számlát nyitunk, azon viszont öt teljes naptári év után adómentesen vehetjük fel a pénzünket kamatostul. De nem mindenki teheti ezt meg.

A megtakarítások kisajátításának, eltulajdonításának hívják a nyugat-európai sajtóban sok esetben a negatív vagy nulla közeli kamatokat, amelyekkel az ügyfelek a bankokban vagy az állampapíroknál találkoznak. Hiszen arról van szó, hogy ha valaki beteszi a pénzét valahová, akkor reálértékben, de sokszor névleges, nominális értékben is kevesebbet kap vissza. Emiatt ott sokan panaszkodnak, lehet, hogy a panasz nálunk is erősödik majd.

Bizonytalanok a becslések

A becslések persze bizonytalanok, főleg az üzemanyag-árak miatt, de úgy tűnik, a gazdasági elemzők véleménye sem tér el jelentősen az MNB-étől. A 2016-os év végére ők is átlagosan 2,1 százalékos pénzromlást várnak, igaz, alacsonyan maradó olajár esetén inkább ennél mérsékeltebbet. Ami viszont rossz hír, hogy 2017 végére az MNB már 2,8 százalékos pénzromlást vár.

Kamatemelést igazából senki nem prognosztizál a következő pár évre, bár hosszabb távon minden lehetséges. Inkább kamatcsökkentésre tippelnek sokan, sőt van olyan is, aki a negatív kamatokat sem tartja kizártnak, mint Zsiday Viktor alapkezelő az Alapblogon.

Nem lesz három százalék a prémium

Vannak még az inflációkövető államkötvények, amelyek rendeltetése éppen az lenne, hogy pozitív reálkamatot biztosítsanak. Nagy valószínűséggel fognak is, de legalábbis a következő 1-2 évben messze nem akkorát, mint amekkorát gondolnánk, két okból sem. Egyrészt, mert emelkedő trendben van az infláció, és ezt a kötények jókora késéssel követik. Másrészt, mert nem az év végi, hanem az éves átlagos inflációhoz igazítják a PMÁK nevű kötvények kamatát. (Prémium Magyar Államkötvény.)

Egy, az infláció felett három százalékpontot fizető kötvény kamata most – a tavalyi miniinfláció után – pont évi három százalék ebben az évben, mert ez a minimum. (Ha a kamatszámítás alapja pont megegyezik a naptári évvel, tavaly ugyanis mínusz 0,1 százalék volt az éves átlagos infláció.) Az év végére várt 2,1 százalékos infláció miatt tehát 2016-ra 0,9 százalékos reálkamat várható tőle bruttó, illetve tbsz-számlán tartott kötvénynél.

Ennyi lehet a PMÁK-kamat

Ha viszont adót is kell fizetni, akkor csak 2,55 százalék az éves nettó kamat, ami még kevésbé haladja meg a 2,1 százalékos inflációt. A 2017-es év után kicsivel jobb lehet a helyzet: az arra az évre várt decemberi év/év infláció ugyan már 2,8 százalék, a kötvények kamata viszont várhatóan valahol 4,0-5,0 százalék között lesz majd az idei éves átlagos pénzromlás alapján. (Feltehetően évi 1 és 2 százalék között lesz az éves átlagos infláció, ezt növelik meg három százalékpont prémiummal.)

Elvileg a BMÁK (Bónusz Államkötvény) is jelenthetne megoldást, ahol nemrég emelték is a kamatprémiumot, a kötvények hozama azonban a rövid futamidejű intézményi állampapírokéhoz van kötve. Az intézményi állampapírok hozamát pedig az MNB mostanában változatos módszerekkel szorítja le. Valamint létezik még öt éves PMÁK is, amelynek kamatprémiuma 3,5 százalék, ott magasabb a várható reálkamat, tbsz-re érdemes lehet olyat venni.

Örülhet majd az állam

Persze csak egy tollvonásba kerül majd, hogy ismét felemeljék a lakossági állampapír-kamatokat, ha a papírok nem a terveknek megfelelően fogynának. Ám a lakosság főleg a banki kamatokhoz hasonlítja a befektetések megtérülését, a reálkamat helyett pedig az abszolút kamatszintet szokták figyelni a legtöbben. Meg hát amúgy sincs igazán más, legalábbis kockázatmentes választásuk.

Így lehet, hogy negatív reálkamattal is fogynak majd a lakossági állampapírok. Aminek, ha bekövetkezik, csak örülhet az állam, hiszen sikerül egy régi-új, rejtett adófajtát bevezetni.

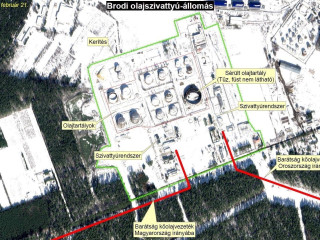

Műhöldfelvételeket tett közzé a kormányfő.

Műhöldfelvételeket tett közzé a kormányfő.