|

| (Fotó: 123rf.com) |

A jelenlegi, tartósan rekordalacsony kamatkörnyezetben az is egyfajta hiba lehet, ha egyáltalán nem veszünk részvényeket, de ezen kívül még számos más hibát el lehet követni. Kimutatták, hogy sok kisbefektető, valószínűleg a többség hajlamos fellelkesülni akkor, amikor a tőzsdei árfolyamok szépen emelkednek, és vásárolni. Majd pánikba esik vagy elkedvetlenedik és elad akkor, amikor a részvények éppen lefelé tartanak.

Ennek következtében többnyire drágán vesz és olcsón ad el. Majd pár ilyen eset után esetleg végképp hátat fordít a tőzsdének, hátrahagyva a veszteségeket. De ennek nem kell így lennie, legalábbis akkor, ha hosszú távon és fundamentálisan – közgazdasági alapértékek szerint – gondolkodunk.

Kétszereződések és háromszorozódások

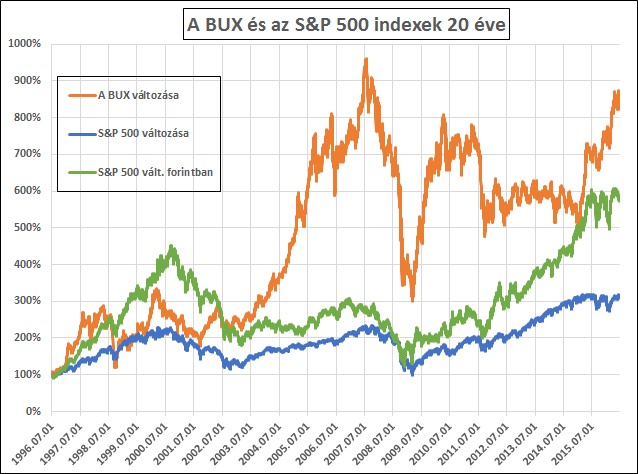

Ha megnézünk két tőzsdeindexet, ezúttal a BUX indexet és az amerikai S&P 500 indexet igazán hosszú távra, húsz évre, akkor azt látjuk, hogy ez idő alatt is több több éves trend, egyfajta szuperhullámok váltogatták egymást. Ami a mai grafikonon már kis bukkanóknak látszik, az első néhány év, az is az indexek két-háromszorozódását hozta 1996-tól 2001 elejéig, majd 30-40 százalékos visszaesésüket körülbelül 2003 elejére.

Később még nagyobb volt a mozgás, a BUX index pár év alatt többszörösére emelkedett a válság előtti időszakra, majd harmadára esett a 2009 márciusi mélypont idejére. Az S&P 500 mozgása szelídebb volt, először duplázott, majd feleződött. (Forintra átszámolva, azaz a dollár/forint árfolyamváltozást is figyelembe véve azonban ott is nagyobbak a mozgások, ezt mutatja a zöld vonal.)

Ilyenkor jobbak az esélyek

Mi következik ebből? Egyrészt az utóbbi húsz év alapján nagyon úgy tűnik, hogy aki egy kiadós, legalább 40-50 százalékos tőzsdei visszaesés (feleződés) után tud részvényeket vásárolni, az néhány, 4-7 év alatt igencsak jól járhat, van rá esély, hogy a pénze megduplázza értékét.

Azért nem mindig volt ez így, két ellenpéldát biztosan tudunk, az egyik a japán részvénypiac esése, majd stagnálása a kilencvenes évek elejétől majdnem mostanáig, a másik a harmincas évek környéke az USA-ban. De úgy tűnik, hogy nagy pánikok idején a piac túlreagálja az eseményeket, akik ilyen összeomlásban adnak el, később jobbára alaposan megbánják. Ilyenkor inkább olcsón lehet venni, hogy később drágán eladhassunk.

Két számjegyű hozamok

Ha valaki 2009. márciusában 9461 pontos BUX értéknél vásárolt a BUX-nak megfelelő magyar részvénykosarat, akkor az most a napokban 26 400 pontos indexértéknél közel háromszorosát éri. Ez éves szinten körülbelül 15,2 százalékos hozamot jelent. Hasonló az arány az S&P 500-nál, amely 677 pontról ment fel 2036 pontra (évi 16,4 százalék dollárban). Mivel azonban a forint azóta gyengült a dollárhoz képest 25 százalékot, egy magyar befektető forintban évi 22 százalékot ért volna el az S&P 500 indexbe fektetéssel.

Két nagy iskola van

Persze nincs olyan zseni, aki hajszál pontosan el tudja kapni a tőzsdei hullámok alját és tetejét, de általában még közelítőleg sem. De ha csak egy hasonló kétszereződés, háromszorozódás felét sikerül elérni, már büszkék lehetünk magunkra, ráadásul, amint ezekből a példákból láthattuk, bőven az infláció (manapság pedig már a banki kamatok) feletti hozamot érhetünk el.

Akkor most várjuk meg a következő feleződő tőzsdeindexet, és esetleg évekig ne csináljunk semmit? Ha megvettük a részvényeket, meddig érdemes tartani? Miért vannak annyian, akik mégis rövid távon játszanak, nekik megéri-e? Megannyi kérdés maradt még. Alapvetően két nagyobb iskola van a részvények értékelésére, az egyiket fundamentális elemzésnek, a másikat technikai elemzésnek szokták nevezni.

Szilárd alap vagy múló hangulat?

Az értékalapú befektetők, akik a fundamentális elemzés eszközeivel értékelik a társaságokat, leginkább arra koncentrálnak, hogy milyen az adott vállalat (esetleg iparág, ország, régió) jövője, milyenek a gazdálkodási feltételek. Fog-e tudni hosszú éveken keresztül vonzó nyereséget, nyereségnövekedést, vagyonnövekedést elérni, piaci részesedést bővíteni, esetleg osztalékot fizetni az adott cég.

A technikai elemzés inkább a piaci szereplők hangulatával, pénzzel való ellátottságával (likviditásával), a vevők-eladók egyensúlyával foglalkozik. Árfolyamgrafikonokat, hangulati felméréseket, tőkeáramlási, hitelfelvételi információkat használ ennek felméréséhez. Nem arra koncentrál, hogy az adott részvény vagy más eszköz mennyit érhet, hanem arra, hogy a közeljövőben mennyit adnak érte várhatóan a piaci szereplők. Általában sokkal rövidebb szemléletű, mint az értékalapú gondolkodásmód (már csak azért is, mert a hangulat sokkal könnyebben megváltozhat, mint a „fundamentumok”, azaz a gazdálkodási alapok).

A trend a barátod, vagy az érték?

„A trend a barátod” – mondják a technikai elemzés hívei, és gyakran emelkedő árfolyamok mellett vesznek, eső árfolyamok mellett eladnak, lehetőleg gyorsan és korán, amikor a trend még fiatal, még csak kezdődik egy mozgás. Ha nem jön be a számításuk, villámgyorsan, bizonyos esetekben akár percek alatt is kiszállnak (stop loss-t alkalmaznak). De vásárolhatnak történelmi csúcsokon is, ha a hangulat annyira jó, hogy az emelkedést hosszú életűnek látják.

„Olcsón, értékeset” - mondják a fundamentális, értékalapú befektetők, és keresik a leárazásokat, az alkalmi vételeket, amit aztán sokáig megtartanak, némelyikük évtizedekig vagy örökre. De vásárolhatnak éppen mindenkori csúcson is, ha az adott vállalat, iparág kilátásai javultak, így is olcsónak bizonyul a különböző gazdasági mutatók alapján, teljesítménye javul. Közülük kerülnek ki azok, akik nyugdíjas korukban a vállalatok kiosztott nyereségéből, az osztalékból szeretnének élni.

(Az osztalékokról, osztalékjövedelmekről nemrég itt írtunk.)

Emmanuel Macron francia elnök szerint Európa biztonságának végét jelentené, ha Oroszország győzne az ukrajnai háborúban.

Emmanuel Macron francia elnök szerint Európa biztonságának végét jelentené, ha Oroszország győzne az ukrajnai háborúban.