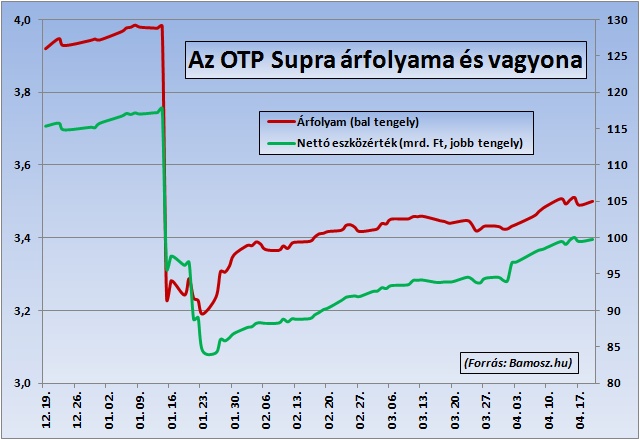

Az árfolyamok már csak ingadoznak, sőt néha ugrálnak vagy hullámvonalakat írnak le, és gyakran az elsőkből lesznek az utolsók, az utolsókból az elsők. Ezt jól megtanulhatták az OTP Supra ügyfelei is, főleg azok, akik a január 15-i „fekete csütörtök”, a svájci frank árfolyamküszöbének elengedése és a deviza drasztikus erősödése után szálltak ki az alapból. Többnyire megijedve attól, hogy a befektetési jegyek árfolyama egyetlen nap alatt 18,8 százalékot esett.

Visszagyengült kicsit a frank

Azóta ugyanis ebből 8,3 százalékot nyert vissza kicsit több mint három hónap alatt, január 16-tól április 21-ig. A befektetési jegyek árfolyama már a nagy ugrást követő napokban is több százalékot mozdult el hol felfelé, hol lefelé, az akkoriban volatilis, tehát erősen ingadozó tőkepiacoknak megfelelően. (Mindez pedig benne volt a pakliban, hiszen alap abszolút hozamú, és rendszerint kockázatosabb befektetéseket is tart, mint deviza-pozíciók, hosszú futamidejű kötvények, devizakötvények, sőt részvények is.)

Ebben lehetett szerepe annak, hogy a nyilvánosságra került információk alapján a svájcifrank-pozíciók jelentős része mellett kitartott, a frank pedig egy részét visszaadta a nagy januári erősödésnek A január közepi 0,98 környékén levő mélypontról 1,08 közelébe emelkedett február végéig az euróval szembeni árfolyam, igaz, azóta onnét ismét lefelé csorog, már éppen csak 1,03. A frank gyengülésére játszóknak, mint a Supra is, az a jó, ha minél magasabb ez az érték.

Kilőtt a Mol, jaj, de jó

Az alap havi hírlevele szerint márciusban hosszabb magyar forintos állampapírokat, eurós horvát kötvényeket és olaj long ETF-et (tőzsdén forgalmazott alapot) vásároltak, miközben devizás kitettségük csak kismértékben változott. „Az alap árfolyamára a Mol-részvény, a hosszú magyar állampapírok árfolyamának alakulása, illetve a devizás kitettség lehet a legnagyobb hatással” – írták. A Mol főleg az utóbbi 1-2 hétben jöhetett nagyon jól, amikor kilőtt 12 000 forint környékéről 15 000 forintig.

A jelentés többféle devizapozíciót is felsorol. Megemlíti, hogy a svájci frank shortok aránya a portfólió 39 százalékára süllyedt március végéig (január közepén még majdnem 100 százalék volt), a forint short arány pedig 44 százalékára emelkedett az euróval szemben. (A forint short a forint gyengülésére játszó pozíció.)

Új keletű forint shortok

|

| Szalma Csaba |

Amint Szalma Csabától, az alap kezelőjétől megtudtuk, az utóbbi hónapok árfolyamnyereségében három tényezőnek volt döntő szerepe: a megtartott svájcifrank-pozíciókon, azaz a frank visszagyengülésén elért nyereségnek, a Mol-részvények árfolyam-emelkedésének, valamint a dollár erősödésére játszó pozíciójuknak. Bár a forint sokat erősödött az utóbbi hónapokban, a forint shortokat 300 forint közelében, kicsivel az alatt kötötték, így az egyelőre csak nulla körüli eredményt hozott.

Olajat is vettek

A svájci frankról elmondta azt is, hogy az árfolyamának várt gyengülésével párhuzamosan apránként csökkentették a pozíció méretét 96 százalékról az említett 39 százalékra. Ezen kívül több kisebb pozíciójuk volt még, mint olaj long vagy Unicredit-részvények, amik kisebb mértékben hozzájárultak az eredményhez.

A hírlevél megemlíti azt is, hogy az alapba márciusban kétmilliárd forintnyi tőkét helyeztek el a befektetők. Az alap vagyona a napokban ismét elérte a 100 milliárd forintot, ezzel ez a legnagyobb abszolút hozamú alap. (Az alapról januárban itt írtunk, a többi alapról a svájcifrank-erősödés fényében pedig itt.)

Gyengüléssel zártak pénteken a New York-i értéktőzsde irányadó mutatói.

Gyengüléssel zártak pénteken a New York-i értéktőzsde irányadó mutatói.