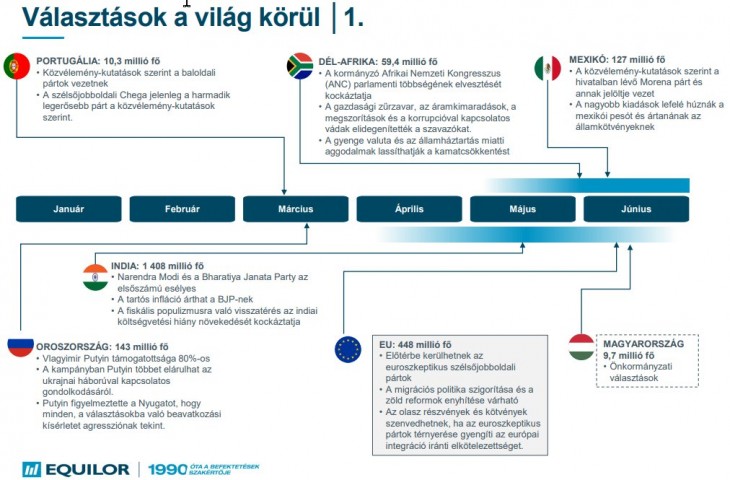

Négymilliárd ember fog választani ebben az évben, a Föld lakosságának zöme, és van, ahol bizonyos a kimenetel, mint Oroszországban – mondta Árokszállási Zoltán, az Equilor Befektetési Zrt. vezető elemzője. Másutt azonban nagyon bizonytalanok az esélyek, és ez a világgazdaságot is nagy mértékben befolyásolhatja.

Az Európai Parlamentben erősödhet az ECR, amely az olasz Meloni erősödésével együtt lassíthatja az Európai Unió integrációs folyamatát. Nehézkesebb lehet a döntéshozatal, lassulhatnak a zöld programok és az EU költségvetésének növekedése. Csökkenhet a kölcsönös segítségnyújtás a szervezetben.

Trump visszatér?

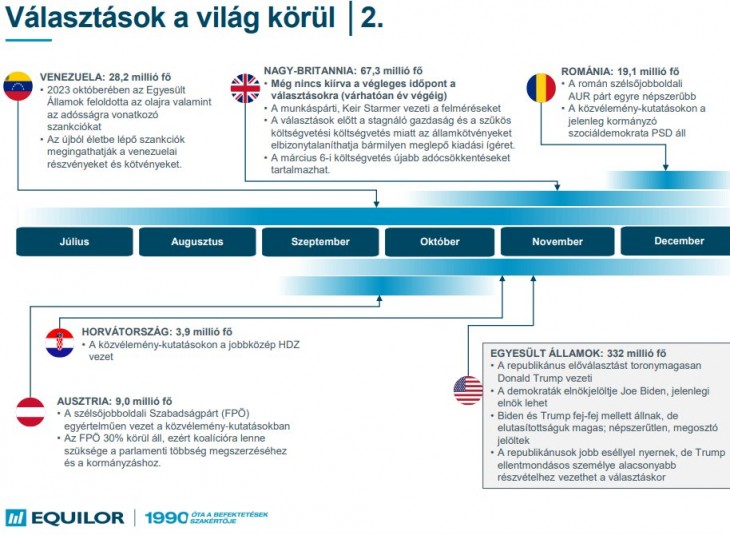

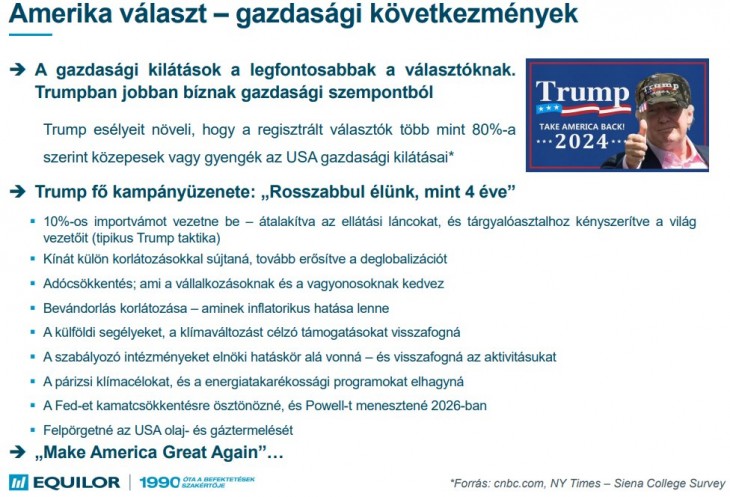

Az USA-ban fej fej mellett halad a két jelölt, Donald Trump és Joe Biden, akik a saját táborukon belül hatalmas népszerűségnek örvendenek. A republikánusok és Trump esélyei jelenleg valamivel nagyobbak, a kampányban nagy szerepe lesz a gazdaságnak. Felértékelődött az elnökhelyettesek szerepe, akik könnyen elnöki szerepbe kerülhetnek később.

Sikerülhet-e a soft landing (puha landolás) az Egyesült Államokban? Sokak szerint igen, de ez még nem dőlt el teljesen. A maginfláció évi négy százalék felett ragadt, a költségvetési hiány magas, így nem biztos, hogy olyan hamar következnek a piac által várt kamatcsökkentések. A piac egyébként 150, míg a Fed csak 75 bázispontos kamatvágást vár.

Magyarország Európa-függő

Számos további bizonytalansági tényező van még, mint Vörös-tengeren kitört konfliktus vagy Tajvan helyzete. Nem kizárt a konfliktusok eszkalációja, ami inflációs nyomást okozhat a szállítási nehézségek kialakulása miatt.

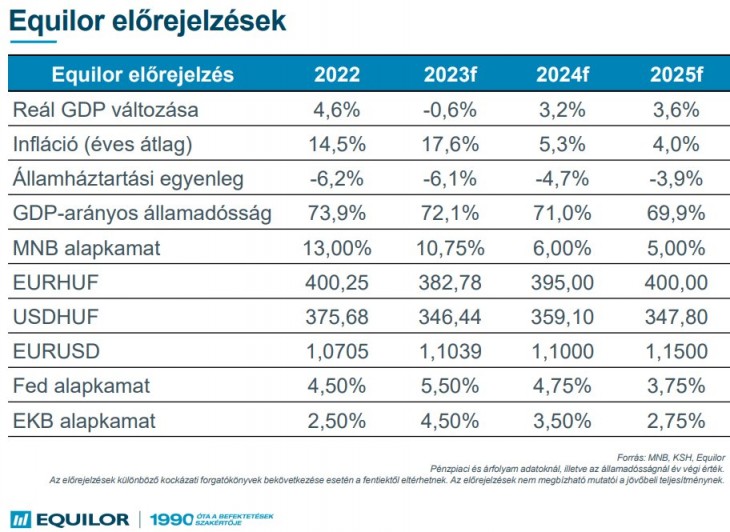

Magyarországon idén már érdemben nőhet a gazdaság, segíti a kamatszint csökkenése, a privát tőkebeáramlás, az EU-s források érkezése. Nehézségeket okoz azonban a gyenge fogyasztói bizalom, a lanyha euróövezeti kereslet és az állami beruházások gyengélkedése. Németországban recessziót jósolnak az elemzők, különösen a feldolgozóipar helyzete nehéz, ami Magyarországon is behatárolja a növekedési kilátásokat.

Meddig csökkenhet a magyar kamat?

Az infláció csökkenése (a dezinfláció) idén jelentősen lelassulhat, csak 2025-ben érhet vissza a pénzromlás mértéke az MNB célsávjába. A költségvetési hiány lassan ugyan, de legalább csökkenhet – mondta Árokszállási Zoltán. Júliusra hat százalék alatti három hónapos kamatot áraz a hazai tőkepiac, az alapkamat így még hónapokig tovább csökkenthető.

Nyárra valószínűleg látszódni fog, folytatható-e a kamatcsökkentés.

Nem esik tovább a hazai állampapírhozam?

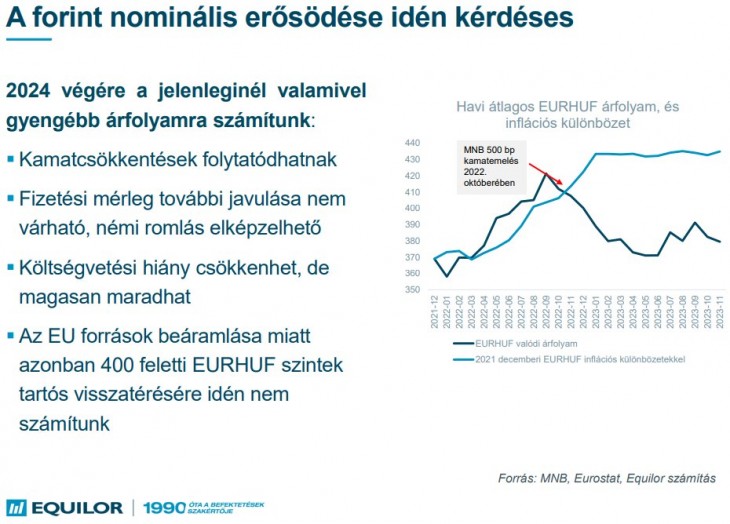

A hazai rövid futamidejű kamatvárakozások már most a hosszú futamidejű állampapírok hozamának szintjére csökkentek, ezért további hozamcsökkenés kevéssé valószínű az idén – véli a brókercég. Az EU-s források beérkezése miatt tartósan 400 forint feletti euróra azonban az idén nem számítanak.

Lehet még erő a BUX-ban

A hazai tőzsdei részvények jó erőben vannak, kedvez nekik a kamatcsökkenés, a gazdasági növekedés várható megindulása. Különösen így van ez az OTP-nél. A Molnál kissé kevésbé szép a kép, továbbra is magasak az adók és a költségek, bár a Brent-Ural kőolaj spread nőni kezdett és tavaly javult a finomítói marzs.

A Richtert a Vraylar-sztori viszi továbbra is, 40 milliárd forintos részvényvásárlási programjából még 14 milliárd maradt. A papír megítélése az Equilor szerint most inkább semleges. Továbbra is jó sztori a Magyar Telekom, amely 12 százalékkal növeli a béreket és 15 százalékkal az árait.

Tartsuk szárazon az állampapírpénzt

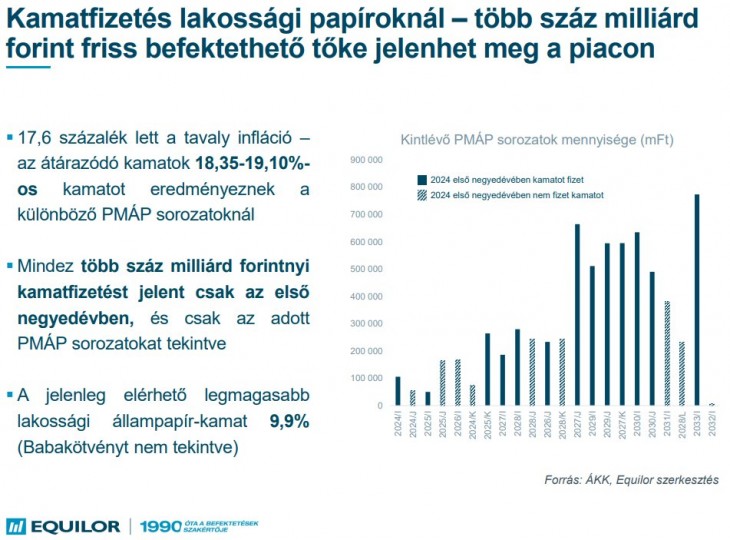

Rengeteg kamatot fognak fizetni a lakossági állampapírok, főleg a különböző PMÁP sorozatok az első negyedévben, ez több száz milliárd forint újra befektethető pénzt jelent majd – hangzott el.

A jelenleg elérhető, 9,9 százalékos kamatozású PMÁP rendkívül vonzónak számít a csökkenő infláció fényében. Ugyanakkor más, akár részvénypiaci befektetések lehetősége is felértékelődhet. A sok bizonytalanság és kockázat miatt nem árt, ha szárazon tartunk valamennyi puskaport, hogy ha valamely piacon jó lehetőségek adódnak, olcsón be tudjunk szállni – mondta az elemző.

Boldog szülinapot, euró

Az euró már 25 éves, minden pesszimista jóslat ellenére, és már Bulgáriában és Romániában is dolgoznak a bevezetésén – mondta Buró Szilárd pénzügyi innovációs vezető. Az euró számos előnnyel bír, eltűnt az árfolyamkockázat, sokkal kiszámíthatóbb környezetben tudnak működni a cégek, és sokkal alacsonyabb kamatkörnyezetben lehet gazdálkodni. A fiatal generációknak már természetes a használata, nem is emlékeznek a régi nemzeti valutákra.

Bár hátrányok is vannak, így az önálló monetáris politika lehetősége is elvész, amit például Görögországban láttunk elrettentő példaként. Külkereskedelmi egyensúlytalanság esetén az árfolyam nem tud kiegyenlítőként működni. További előrelépést, áttörést jelenthet a digitális euró bevezetése, amelyre előrehaladott megalapozott tervek vannak.

Meglepően stabil az euró/dollár

Ami az euróárfolyamot illeti, az eddig hét éves ciklusokban működő euró utolsó hét éves ciklusa elmaradt (lásd a grafikont), azóta iránytalan mozgás látható a dollárral szemben. A dollár aránya a devizatartalékokban 71-ről 60 százalék alá esett, az euróé azonban nem nőtt.

Ebben az évben az euró/dollár keresztárfolyamot befolyásolhatja, hogy az EKB vagy a Fed kezdi meg előbb a kamatcsökkentést.

Túl erős a forint?

A forint gyengülését több tényező okozhatja, a túlzott kamatcsökkentés, az EU-s pénzcsapok elzárása, a csökkenő reálkamat.

Sokan már külföldre járnak tankolni, bevásárolni. Jórészt azért olcsóbb sok minden a határainkon kívül, mert már túlságosan erős a forint. Buró azt várja, hogy a magas reálkamat miatt még egy idei erős maradhat, sőt tovább is erősödhet a devizánk. De az év második felében inkább már gyengülés valószínű, így 395-400 körül lehet az év végi árfolyam.

Merre tovább, olaj?

Newton, a fizikus is belezavarodna, mi lesz az olajra ható számos erő eredője – mondta Buró Szilárd. Az OPEC küzd a magasabb árakért, de nem egységes, Angola már ki is lépett. Az USA ugyanakkor éppen felpörgeti a kitermelést. A közel-keleti konfliktusok és a hektikus kínai adatok tovább bonyolítják a képet.

Az aranypiac már beárazott mindent

Az arany 2135 dollárral nemrég történelmi rekordot ért el, úgy látszott, hogy az inflációs, háborús és politikai kockázatok mind-mind segítették. A jegybankok is erős vásárlók maradtak globálisan. A piac hozzászokott a 2000 feletti árszinthez, az ETF-ekbe is jelentős tőkebeáramlás történt.

Mindezeket a kedvező információkat azonban már beárazhatta a piac, egy újabb lendülethez valami újabb impulzus kellene, amire jelenleg kevés esély látszik. Lehetséges, hogy visszacsorog az árfolyam az 1800-1900-as sávba a további csúcsok döntögetése helyett – mondta Buró.

Az év vesztese volt a nikkel

Lefeleződött a nikkel értéke 2023-ban, miután egymást követően három túltermeléses év is volt. Indonézia a legnagyobb termelő. De a megugró kitermelés egy része 2. osztályú, a tőzsdék pedig csak első osztályú minőséget fogadnak el.

A keresleti oldalon viszont jelentős növekedési potenciál van, elsősorban az elektromosautó-szektorban.

Túladott a nikkelpiac – foglalta össze a szakember.

Két érdekes befektetési terület

A megújulóenergia-cégek részvényeit érdekesnek találja Árokszállási Zoltán, mivel az ágazat érzékeny a kötvényhozamok változására, és jelenleg alacsony értékeltséggel forog. Olyan szintre estek a papírok, amelyen már érdemes lehet befektetni – hangzott el.

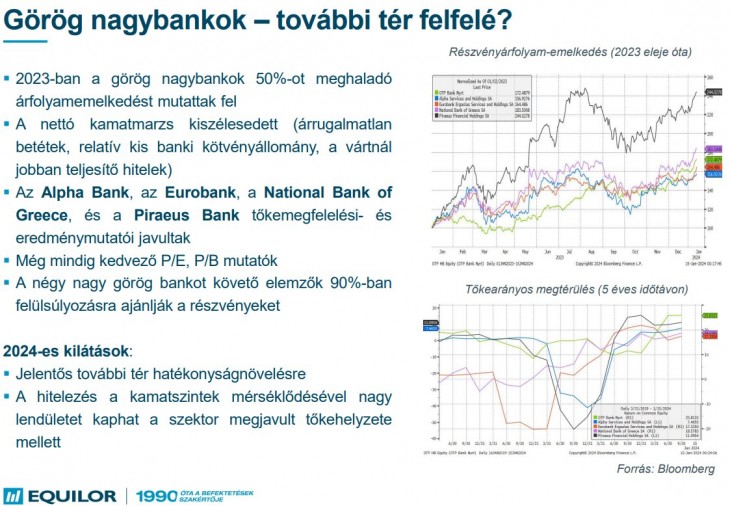

Egy másik érdekes szektor a görög nagybankok világa, ahol jók a kilátások, és bőven van tér a hatékonyság növelésére is.

Csak a változás biztos

A tőkepiacokon vannak állandó jellegű vagy ismétlődő jelenségek, leginkább állandó a változás, mindig történik valami, minden mozgásban van – mondta Szécsényi Bálint elnök-vezérigazgató. Más-más időszakokban más-más befektetési eszközökkel lehetett nagyobb hozamot elérni, hol kötvényekkel, hol részvényekkel, hol befektetési jegyekkel.

A kis cégek, mint az Equilor, gyakran olyan befektetési termékekkel kell kijöjjenek, amelyekkel mások nem foglalkoznak, mint például az opciók.

Nagyot nőtt a privátbanki terület

Érdekes a privátbanki szolgáltatások kérdése, amelyet az ügyfélvagyonnal szoktak definiálni, de sokszor egy kisebb vagyon nagyobb forgalmat generál a vagyonkezelő cégek számára. Egy állampapír-portfóliót privátbanki számlán tartani nem mindig indokolt. A privátbankárok a bankokkal versenyeznek, annak megfelelő szintű szolgáltatásokat kell nyújtaniuk – mondta Szécsényi.

Az Equilor privátbanki üzletága tavaly 67 százalékkal több vagyont kezelt, 249 milliárd forintot év végén. Eközben az ügyfélszámlák száma 54 százalékkal emelkedett, 1685.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

A BUX pluszban, a Mol mínuszban fejezte be a napot.

A BUX pluszban, a Mol mínuszban fejezte be a napot.