Napokon belül új lakossági Prémium államkötvények érkeznek, PMÁP 2032/I jelzéssel. Az új papír első pillantásra nagyon hasonló az elődjéhez, ugyanúgy az átlagos inflációt, plusz kamatprémiumot fizet a kisbefektetőknek, évente egyszer (április 22-én). Az elődjénél valamivel rövidebb futamidejű, 2033 januárja helyett már 2032 áprilisában lejár.

Bár ugyanúgy az előző naptári évre szóló éves átlagos infláció a kamat alapja, mégis van egy csavar, trükk benne. Emiatt az állam sokkal jobban jár ezzel a kötvénnyel a közeljövőben, mint az elődjével. Sokkal kevesebb kamatot kell kifizetnie 2023-re és 2024-re.

Épphogy tíz százalék alatt

Ez a csavar pedig az, hogy az első mintegy másfél éves időszakra, azaz az indulásától 2025. április 22-ig a kamat mégsem az inflációhoz kötött. Ehelyett egyedileg állapították meg, a jelenlegi kamatviszonyok függvényében.

Bizonyára inspirálta a kibocsátót a legutóbbi inflációs adat is, hiszen októberben 9,9 százalék volt az éves szintű (de nem az éves átlagos) pénzromlás mértéke. Pont ennyi lesz a kötvény kezdő kamatozása is másfél éven keresztül, 2025 április 22-ig. (A rövidebb futamidejű Bónuszok /BMÁP/ kamata már 9,31 százalékra esett.)

“Az irányadó kamat és piaci hozamok csökkenése következtében” változtattak a feltételeken - írta a kibocsátó.

Miért rossz és miért jó az új kötvény?

Ha az infláció valóban tovább csökken jövőre, ahogy várják, mélyebben évi tíz százalék alá megy, akkor ez a kötvény éppenséggel nem lesz túl rossz. De határozottan sokkal kedvezőtlenebb annál, mint amit az elődei – köztük a most még kapható 2033/I – tudnak.

„Hibrid kamatozásúnak” nevezi a kibocsátó az új kötvényeket, utalva arra, hogy másfél évig lényegében fix kamatot fizetnek, és csak utána változót.

Amint azt ugyanis többször megírtuk, az eddigi inflációkövető kötvények idén is, de jövőre végképp nagyon szép kamatot fizetnek. A 2023-as éves átlagos infláció ugyanis még nagyon magas, évi 17,5-18,0 százalék között alalkulhat. (Az év első felében még durván magas, húsz százalék feletti inflációs értékek miatt.)

Az állam terhei csökkennek

Tehát a következő év nagy részében, amikor az infláció már várhatóan egy számjegyű lesz, az eddigi kibocsátású PMÁP-ok valahol – a sorozattípustól, kamatprémiumtól függően – 18-19 közötti kamatot fognak fizetni. Na nyilvánvalóan ezt akarta elkerülni az új pénzeknél az állam azzal, hogy új kötvényeket bocsát ki.

Ezzel a kiugró, húsz százalék fölötti, 2022 második félévi vagy 2023 első félévi inflációs értékeket már nem fogják beleszámolni az új kötvények kamatozásába. A lépés nem meglepő, hiszen a jegybanki alapkamat és az infláció fokozatos szelídülésével, egy számjegyűvé válásával egyre inkább extrémmé vált a 18 százalék körüli várható kamat. A jelenlegi piaci viszonyoknak valóban inkább egy évi tíz százalékhoz közeli kamat felel meg.

Lesz-e ebből reálkamat?

Az új kötvény 9,9 százalékos indulókamata valószínűleg még így is fog tartalmazni infláció fölötti kamatrészt, azaz reálkamatot. Vagyis a befektetők pénze megőrzi értékét, így a jelenlegi helyzetben elfogadható az új papír. (Ha csak nem hoznak össze megint olyan inflációs robbanást, mint ami 2022-ben történt.)

Aki pedig korábbi, vagy akár ezen a héten vásárolt PMÁP-okkal rendelkezik, az jól teszi, ha 2025 elejéig mindenképpen tartja ezeket. Addig ugyanis bőven két számjegyű kamattal örvendeztetik meg. (A korábban kibocsátott kötvények feltételei természetesen utólag sohasem változnak.)

Még el lehet csípni a régi papírt is

Akinek épp van pénze, annak vigasz lehet, hogy maradt egy átmeneti időszak, amíg a régi feltételekkel is meg lehet vásárolni a Prémium kötvényt. Az előző sorozat (2033/I) értékesítését ugyanis csak november 29-ei értéknappal zárják le. (Vagyis 28-án kedden lehet utoljára vételi megbízást adni rájuk.)

A 2033/I sorozatszámú Prémium Magyar Állampapír megvásárlására irányulóan utoljára 2023. november 28. napjáig bezárólag, a 2023. november 29-i értéknapra a Forgalmazók részére leadott… nyilatkozatok kerülnek… elfogadásra.

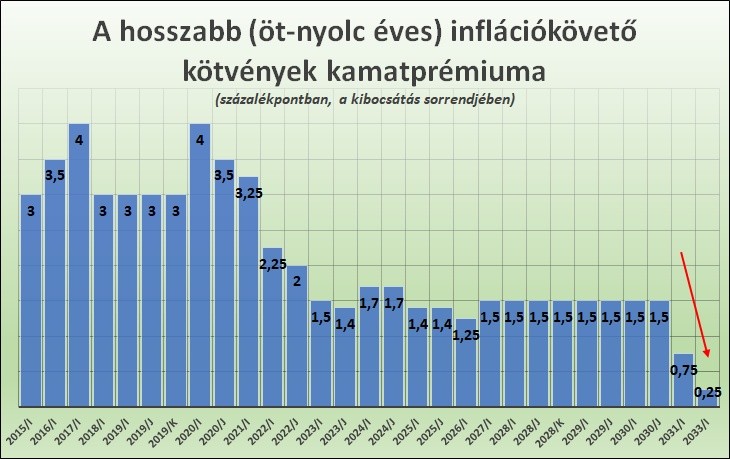

Az új kötvénynek van előnye is elődeihez képest, a magasabb kamatprémium. (Nyilván majd ezzel fogják reklámozni, nem a hátrányával, ami meg is kezdődött.) A korábbi PMÁP-ok kamatprémiuma ugyanis egyre csak zsugorodott, attól lehetett tartani, hogy lassan nulla lesz. A jelenleg kapható kötvényeknél már csak 0,25 százalékpont. Amint az ábrán látható, korábban volt ez jóval magasabb is.

Mi az előnye az új PMÁP-nak?

Az új 2032/I prémiuma pedig a 2025-ös, 2026-os, 2027-es és 2028-as (mindig áprilisi) kamatmegállapítások alkalmával fél százalékpont lesz. Az utolsó három évben, azaz a 2029, 2030 és 2031-es kamatmegállapításkor pedig egy kerek százalékpontot adnak az inflációs mutatóhoz.

Az utolsó három évben magasabb kamatprémiumot fizet, ezzel ösztönözve a befektetőket az új PMÁP-sorozat lejáratig való megtartására – írja az ÁKK.

Persze hogy mennyi lesz az infláció és a kamatszint pár év múlva, azt valójában senki nem tudja jelenleg. Annyira bizonytalanok a gazdasági körülmények, a nyersanyagárak, a világpolitika és még egy sor más tényező, hogy a becsléseket nem lehet komolyan venni.

Nem kell velük örökre összeházasodni

Az új kötvények is lehetnek jók bizonyos időszakokban és lehetnek rosszak is, sok függ az infláció változásától, ennek sebességétől. Stagnáló vagy csökkenő infláció esetén elődeikhez hasonlóan jók lesznek a papírok, gyorsan emelkedő infláció esetén viszont kedvezőtlenebbek.

Az biztos, hogy a következő egy évben, bő egy évben nem lesznek olyan kedvezőek, mint a most kapható sorozat. Ha pedig nagyon kedvezőtlenné válnának és jobb kötvények, más alternatívák is lesznek a piacon helyettük, akkor lejárat előtt is el lehet ezeket adni. (A jelenlegi egy százalékos vagy rossz esetben valamivel magasabb levonás mellett.)

Korábbi állampapír- és kötvénypiaci cikkeinket lásd itt.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Januárra ez a fajta szezonalitás nem jellemző, így valós létszámleépítésekről lehet szó.

Januárra ez a fajta szezonalitás nem jellemző, így valós létszámleépítésekről lehet szó.