A múlt héten közzétették a szeptemberi magyar inflációs adatokat, amelyek alapján 12,2 százalék volt a pénzromlás egy év alatt. Ez valamivel jobb az elemzők által vártnál, és már meglehetősen közel van ahhoz, hogy egy számjegyű legyen az infláció az év végére. (Amit a kormányzat többször is megígért vagy előrejelzett.)

De vajon mit jelent mindez az egyre nagyobb számú hazai állampapír-befektető számára? Hogyan alakul majd az inflációkövető papírok kamata, és melyik jelenleg a legjobb választás? Az inflációs adat nyilván a múltra vonatkozik, a jelenleg kapható állampapírok kamata viszont a jövőre. Tehát valójában a mostani kamatot nem az eddigi, hanem a várható, becsülhető jövőbeli inflációval célszerű összevetni.

Mik a prognózisok?

Ezért készítettünk egy gyors felmérést pénzügyi elemzők között, hogy mennyi lehet az éves átlagos inflációs mutató értéke, amelyhez a PMÁP-ok kamatozását kötik.

- Az Erste Bank prognózisa jelenleg 17,9 és 5,5 százalék erre és a következő évre – tudtuk meg Nagy János makrogazdasági elemzőtől.

- Ebben az évben 17,8, 2024-ben pedig 4,8 százalékos éves átlagos inflációra számítunk – mondta Kiss Péter, az Amundi Alapkezelő befektetési igazgatója.

- Az Equilor Befektetési Zrt. éves átlagos inflációra vonatkozó várakozásai 2023-ra 18, 2024-re hat százalék – tudtuk meg.

- Az idén még 17,8 százalékos lehet az éves átlagos infláció az MBH-s Suppan Gergely szerint, jövőre azonban csak 3,9 százalék várható.

Mennyit fizet a PMÁP jövőre?

Ha ezeket a becsléseket átlagoljuk, akkor erre az évre 17,875, a következőre pedig 5,1 százalékos éves átlagos infláció adódik. Mit jelent ez a kötvénybefektetők számára? Azt, hogy ha nagyjából ez az átlag lesz a végeredmény, akkor a jelenleg is kapható Prémium Magyar Állampapír (PMÁP) kamata jövőre szépen megugrik.

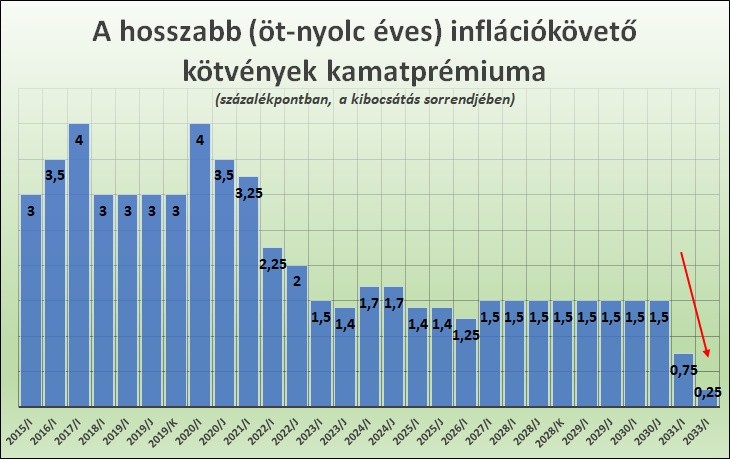

A most is magas, 14,75 százalékos kamatozású 2033/I kötvény következő kamata január 20-tól 17,875+0,25, azaz 18,125 százalékra menne fel. A korábban még nagyobb kamatprémiummal kibocsátott PMÁP-sorozatoké pedig még magasabbra, ahogy az ábrából kikalkulálható (prémium+17,875).

Ez igazán szép hozamot jelent majd a befektetőknek, főleg, ha az infláció az előrejelzéseknek megfelelően évi öt százalék körül lesz jövőre. Ez azt jelenti, hogy pénzük reálértéke – azaz az infláció feletti értéke, vásárlóereje – több mint 13 százalékkal gyarapodik majd. A kötvényeket egyébként veszik is rendesen, október elején emiatt meg is emelték a kibocsátható mennyiséget.

Azonban bármikor elfogyhat, a következő sorozatnál pedig ronthatnak a feltételein, ahogy arra már sokszor volt példa.

Mennyit kapunk 2025-ben?

Azután 2025. január 20-tól a PMÁP-ok ismét kamatot váltanak, akkor a 2024-es éves infláció alapján. Ez pedig az elemzők átlaga szerint 5,1 százalék lehet. (Bár a bizonytalanság elég nagy, gyorsan változó, válságokkal és háborúkkal terhelt világunkban hónapokra is nehéz előre látni.) Így 5,35 százalékos kamatot valószínűsíthetünk majd.

Kérdés, abban az évben mennyi lesz az infláció, de erre már végképp nagyon nehéz előrejelzést adni. Ha lefelé tart, a befektetők még mindig jól járhatnak. Ha azonban felfelé, újabb reálkamat-veszteségük keletkezhet, hasonlóan, mint 2022-ben.

Miért nem annyira jó a Bónusz?

Folytassuk a Bónuszokkal (BMÁP), amelyek kamatát az utolsó négy darab három hónapos diszkontkincstárjegy-aukció hozamához kötik. A sűrűn, háromhavonta kamatot fizető és a kincstárjegyek felett egy egész százalékpontot fizető Bónusz sok ügyfél számára szintén jó választásnak tűnik. Sokan úgy vélik, hogy nem akarnak tíz évre elköteleződni, mint a PMÁP-nál, és inkább rövidebb futamidőt választanak.

Valójában azonban a Bónuszok most, csökkenő kamatoknál nem túl jók. Ha ugyanis a Magyar Nemzeti Bank tovább mérsékli az irányadó kamatokat, amire minden esély megvan, és az infláció is az egy számjegyű tartományba kerül, akkor a Bónusz kamata is gyorsan alkalmazkodik és alacsonyra száll. (Ahogy korábbi cikkeinkben is jeleztük.)

10, 9, 8, 7, 6 százalék kamat…?

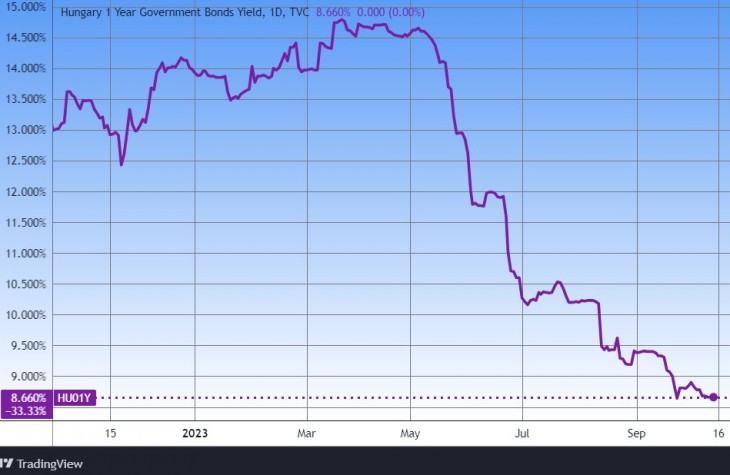

A folyamat már el is indult. A most 11,92 százalékos Bónusz-kamat október 20-tól vált, az utolsó négy aukció hozama plusz egy százalékpont lesz a következő érték. Márpedig a legutóbbi aukciókon már csak évi nyolc százalék fölött egy hajszállal volt a hozam.

Úgy becsülhetjük, hogy az utolsó négy aukció átlaghozamából számított hozam 8 és 8,5 százalék között lesz 20-áig. Így a Bónusz következő kamata is 9 és 9,5 százalék közé esik. (De inkább a kilenchez lehet közelebb a jelenlegi piaci helyzet alapján.) Később pedig simán elképzelhető, hogy egy évi öt százalékos infláció esetén a kincstárjegyhozamok is tovább süllyednek, és így a Bónusz kamata tovább morzsolódik le.

A helyzet a fix kamat frontján

Az egyéves lakossági kincstárjegyek (1MÁP) is csak nyolc százalékot fizetnek már. A másodlagos forgalomban megvásárolt diszkont kincstárjegyek esetében sem sokkal jobb a helyzet, már csak 7,6-8,2 százalék hozam érhető el az Államkincstárban. A többéves fix kamatú államkötvények hozama pedig még alacsonyabb, évi hét százalékhoz közelít. Vagyis a kisbefektetőknek lényegében messze-messze a legjobb választás a Prémium Magyar Állampapír.

A Bónusz sem igazán vonzó. Akik azt gondolják, hogy nem akarnak olyan hosszú időre, tíz évre befektetni, mint a Prémiumok futamideje, azoknak is érdemes lehet mégis Prémiumot vásárolni. Majd 2-3-4 év múlva, amikor pénzre lesz szükségük, visszaváltani ezeket.

A magasabb kamat ugyanis bőven kárpótol a várhatóan egy-két százalékos jutalékért, amit az idő előtti eladásnál az állam vagy más forgalmazó elkér. Az elképzelhető, hogy ez a jutalék nő valamelyest, de nagyon nagy mértékben valószínűleg nem. Az ugyanis elriasztaná az új állampapír-vásárlókat is.

Irigyeljük-e a régi PMÁP-tulajokat?

Aki esetleg úgy gondolja, hogy túlságosan jó helyzetbe kerülnek a kisbefektetők azzal, hogy jövőre várhatóan öt százalék körüli infláció mellett kapnak 18 százalék feletti kamatot, az gondoljon bele a következőbe is. A hosszú távon gondolkodó, kitartó, mondhatni hűséges befektetők 2022-ben óriásit kaptak a fejükre, ennél is nagyobbat buktak. Akkor ugyanis csak körülbelül hat százalék volt a Prémium állampapírokkal elérhető kamat, miközben az egész éves infláció (a decemberi év/év érték) 24,5 százalékra rúgott. Pénzük tehát 18-19 százalékot veszített az értékéből.

Ha tehát több évet nézünk együtt, akkor jövőre is csak nagyjából a pénzüknél lesznek reálértékben a kitartó, hosszú távon gondolkodó államkötvény-vásárlók. (Jelenleg úgy becsülhetjük, hogy 2023-ban öt, 2024-ben 13 százalékos reálkamatot kapnak – ha minden jól megy. Ez együtt 18, nagyjából kiadja a 2022-es nagy bukást.)

Persze ennél sokkal, de sokkal rosszabb helyzetben vannak azok, akik egész idő alatt például bankszámlán, netán készpénzben tartották a pénzüket. A deviza sem hozott annyit, mint az utóbbi években a magyar lakossági állampapírok.

Versenyképesebbek a devizabefektetések, de…

Apropó, devizabefektetések. Ezek versenyképesebbé váltak az utóbbi időben.

- A forintkamatok alacsonyabbak lettek, így kevésbé vehetik a forintot az intézményi befektetők, vásárlásaikkal kevésbé támogatják a forint árfolyamát. Így nő egy trendszerű, nagyobb forintgyengülés kockázata válság esetén.

- Mivel a forintkamatok alacsonyabbak, kisebb a különbség a forint- és a devizakamat között, a kisbefektetőket is kevesebb kamatveszteség éri, ha a magas kamatú forint helyett alacsonyabb kamatú devizába fektetnek.

De a PMÁP egyelőre verhetetlennek tűnik. Kérdés, hogy néz majd ki a nagy kép egy, vagy másfél év múlva.

Mi lesz, ha nagy válság lesz?

Kisbefektetői szemszögből tehát nagyon nagy a szakadék a forintkamatok és a vezető devizák kamatai között. Úgyhogy egyelőre valószínűleg csak pénzünk egy kisebb részét érdemes devizában tartani, afféle vésztartaléknak különlegesen nagy válság, forintleértékelődés esetére. (De ráadásul lehet, hogy akkor a forintkamat is megugrik majd.)

Az inflációkövető állampapírok egyébként nem csak Magyarországon népszerűek. Külföldön is lehet ilyeneket találni, például az Egyesült Államokban. Erről írtunk röviden a következő cikkünkben:

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Magas szinten, de stagnél a német munkanélküliség.

Magas szinten, de stagnél a német munkanélküliség.