A netagív tendenciák és a kockázatok uralták az MNB szokásos kereskedelmiingatlan-jelentését, amit csütörtökön mutatott be a jegybank. Pánikról egyáltalán nincs szó, de azt elismerték, hogy az általános gazdasági lassulás már 2022 végén és méginkább 2023 első negyedévében tovább nehezítette a beruházók, a kivitelezők, a bérlők és a finanszírozók életét.

A budapesti irodapiacon 2022 végére 2,1 százalékponttal 11,3 százalékra, az ipari-logisztikai piacon pedig 0,6 százalékponttal 3,8 százalékra emelkedett a kihasználatlansági ráta az egy évvel korábbi szintekhez képest. Ezek a számok az MNB szerint rövid távon még kezelhető piacot jeleznek. Nem hallgatták el viszont, hogy az idei első negyedévben mindkét területen tovább nőtt az üres területek aránya: az irodáknál már 12,2 százalékon áll a mutató, a raktáraknál 6 százalékra ugrott, ami veszélyesen gyors ütem az utóbbiaknál. Meg is jegyezte Nagy Tamás igazgató, hogy közép távon túlkínálat alakulhat ki, ha ilyen tempóban folytatódik az állománybővülés.

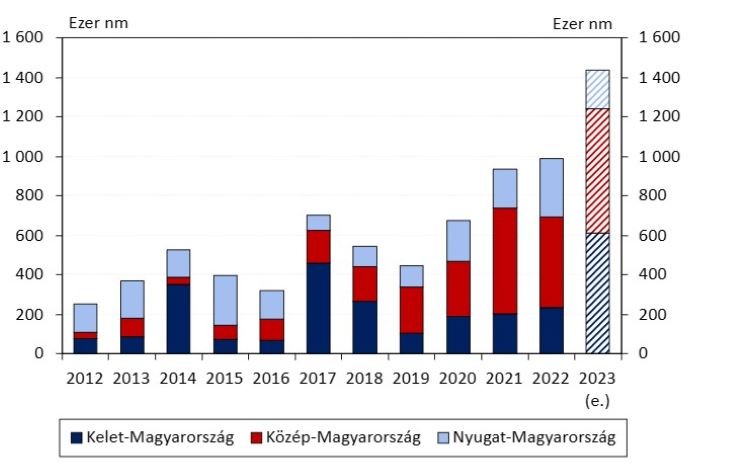

Főleg Budapest környékén épülnek saját kockázatra, gyakran előbérlet nélkül logisztikai és raktárközpontok. Összesen 1,4 millió négyzetméternyi területet átadását tervezik országosan, de ennek 63 százaléka saját tulajdonú, vagyis nem része a bérleti piacnak. Döntően a vidéki ipari parkokban létesülő akkumulátorgyárak miatt növekszik folyamatosan az ipariingatlan-állomány, s ez segíti az építőipart is.

Az irodapiaci ráta jelenlegi szintje ugyan ciklus-csúcsot jelent, de érdemben a historikus, 2009-ben látott csúcsérték, vagyis 20 százalék alatt tartózkodik, az ipar-logisztika szegmens kihasználatlansága pedig kifejezetten alacsony történelmi összevetésben - jegyezte meg a szakértő.

Az irodapiacra kitérve az MNB emlékeztetett a jelentésben: új irodaprojektek 2022 második felében már nem indultak érdemi volumenben. A folyamatban lévő építkezések alapján az irodapiacon egy éven belül már jelentős a túlkínálat kialakulásának kockázata. Azt is aggasztónak tartja, hogy az épülő irodaházaknál az előbérletek aránya nagyot esett, most csupán 22 százalék körül van, miközben az elmúlt két évben ez nagyjából 40 százalék körül mozgott folyamatosan.

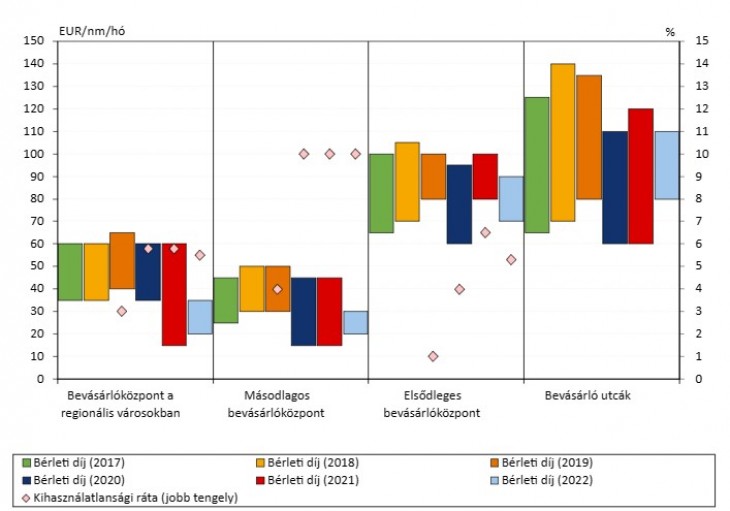

A bevásárlóközpontok kínálati bérleti díjaiban országszerte korrekció történt, leginkább a Budapesten kívüli plázák kínálati bérleti díja csökkent, mintegy 25 százalékkal. Általában a kisebb, 100-150 négyzetméteres boltoknál figyeltek meg ilyet. Mivel magas az infláció és visszaesett a vásárlóerő, a bérbeadóknak újabb akciókra lesz szükségük, hogy megtartsák a bérlőiket.

Röviden jellemezték a hazai hotelpiacot is. Emlékeztettek, hogy 2022-ben a szállodák forgalma jelentősen javult éves összevetésben, ugyanakkor a vendégéjszakák száma még mintegy negyedével elmaradt a 2019-es szinttől. 2023-ban közel 3,5 ezer új szállodai szoba (a meglévő kapacitás 6 százaléka) kerülhet a piacra, azonban az átadások megvalósulásában nagy a bizonytalanság, több projektet is rendszeresen több hónappal elcsúsztatnak.

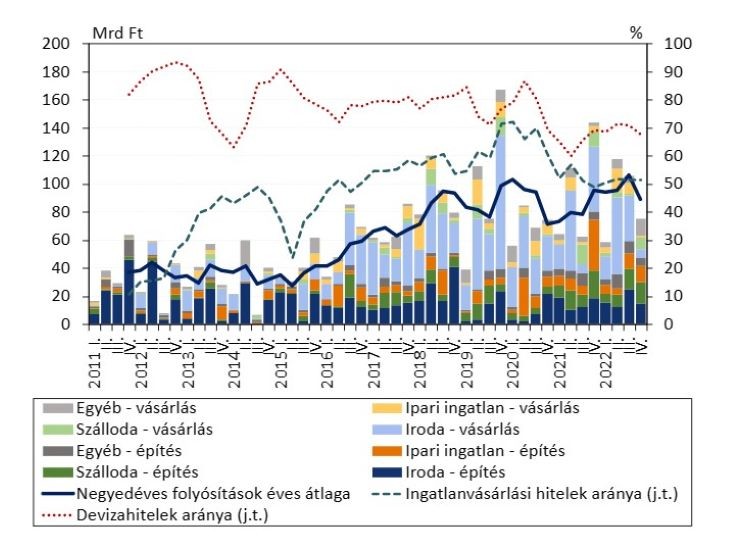

A hazai befektetési piac 2022-ben a cégcsoporton belüli adásvételek figyelembevétele nélkül 0,9 milliárd eurós forgalmat ért el, ami 28 százalékkal alacsonyabb a 2021-es befektetési forgalomhoz képest. Az éves tranzakciós volumen közel háromnegyede hazai befektetőkhöz kötődött, ami örvendetes az MNB szerint.

A gazdasági kilátásokkal kapcsolatos bizonytalanságok, valamint a nemzetközi kamatkörnyezetben a kockázatmentes hozamok emelkedésével szűkülő hozamprémiumok hatására a befektetők már 2022. második negyedévtől kezdődően kiváró álláspontra helyezkedtek. Ez a kivárás a 2023-as befektetési forgalomban még jobban éreztetheti majd a hatását - vetítették előre.

A hitelintézetek kereskedelmi ingatlannal fedezett projekthiteleinek állománya 2022. év végére 7,4 százalékkal nőtt éves alapon, árfolyamváltozással korrigálva viszont stagnált. A projekthitel-állomány devizaaránya enyhén emelkedett éves összevetésben, és 81 százalékot tett ki az év végén. 2022 során a bankok hasonló volumenű kereskedelmi ingatlannal fedezett projekthitelt folyósítottak, mint egy évvel korábban.

A folyósítások fele továbbra is irodaházakhoz és bevásárlóközpontokhoz, közel egyötöde pedig az ipar-logisztika szegmenshez kötődött. A lakóparkok finanszírozására nyújtott projekthitelek 2022-es volumene duplája volt a 2021-es új szerződéskötéseknek. Ez azonban csalóka, idén ugyanis már nagyot csökkent a beruházók lendülete, inkább eltolják projektjeiket, s ennek megfelelően banki kölcsönre sem tartanak igényt - erősítette meg a gyakorlatról kialakult képet a jegybank.

Az MNB felmérése alapján 2022 második félévben folytatódott az üzleti célú ingatlanhitelek feltételeinek a szigorodása, előretekintve pedig a bankok nettó értelemben vett 31 százaléka helyezett kilátásba további szigorítást és 75 százalékuk a hitelkereslet visszaesésére számít.

Összességében a hazai hitelintézetek kereskedelmi ingatlannal fedezett projekthitel-kitettsége a szavatolótőke arányában kevesebb mint fele a 2008-as válság után látott értéknek. Emellett a hazai prime irodák becsült tőkeérték-csökkenése is érdemben kisebb: 2008 első negyedévét követő egy évben mintegy 30 százalékkal, másfél éves időtávon pedig már 34 százalékkal mérséklődött.

Már 36 ezer alatt az OTP-árfolyam.

Már 36 ezer alatt az OTP-árfolyam.