A fejlett országok jegybanki kamatai először a 2008-as válság alatt csökkentek nagyot, hisz akkor ez a válságkezelés egyik eszköze volt. A hosszabb lejáratú, 10 éves kötvények hozama még nem esett akkor érdemben, hisz a piac arra számított, hogy hamar normalizálódni fog a helyzet. A válságkezesének azonban mellékhatásai lettek: sok ország eladósodott, a gazdasági növekedés nehezen indult be, ráadásul az infláció is kezdett megszűnni, így felmerült az 1929-32-eshez hasonló deflációs válság rémképe.

Amerikai út

A jegybankok ennek elkerülésére rendkívüli pénznyomtatásba kezdtek, pontosabban eszközvásárlási programba, melynek során fedezetlen pénzből elsősorban államkötvényeket vásároltak. Ebben először az amerikai Fed járt élen, de amikor látszott, hogy a gazdaság növekedésnek indul, a munkanélküliség erősen csökken, akkor 2014-2015-ben befejezték a programot, sőt, azóta már az addig 0 körüli jegybanki alapkamatot is több lépésben megemelték, a idén pedig már megkezdik az eszközvásárlási program során kiszórt pénz visszavételét.

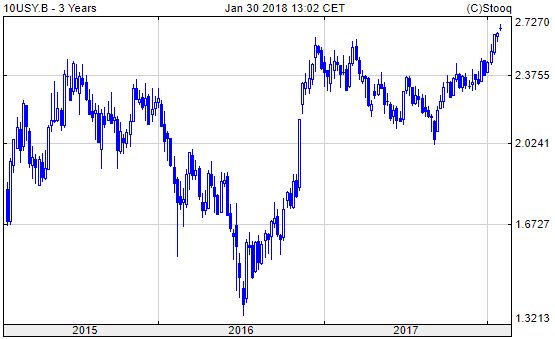

Az amerikai hosszabb távú hozamok, melyet leggyakrabban a 10 éves államkötvény hozamával mérnek, történelmileg alacsony szintre estek, de nem történtek olyan extrémségek, mint amit később Európában lehetett megfigyelni. Az említett 10 éves kötvényhozam 2012-ben esett először két százalék alá, de az egy százalékot meg sem közelítette, majd ugyanez történt tavalyelőtt: ekkor 1,30 százalék közelében volt a mélypont. Innen újabb hozamemelkedés következett, ami most jutott fontos szinthez: elérte a 2,70 százalékot, ami 3 éve a legmagasabb érték.

|

| Amerikai 10 éves államkötvényhozam |

Európai extrémségek

Európában egészen máshogy alakult a helyzet. Az eurózóna túlesett egy adósságválságon, amely annak volt köszönhető, hogy néhány tagállam túlzott költekezésbe kezdett a válság hatásainak enyhítésére. Ezeket ki kellett menteni, azóta viszont megerősödtek, az eurózóna iránti bizalom helyreállt. Ugyanakkor az Európai Központi Bank meglehetősen későn, 2015-ben indított eszközvásárlási programot, noha akkor a zóna helyzete már javulóban volt.

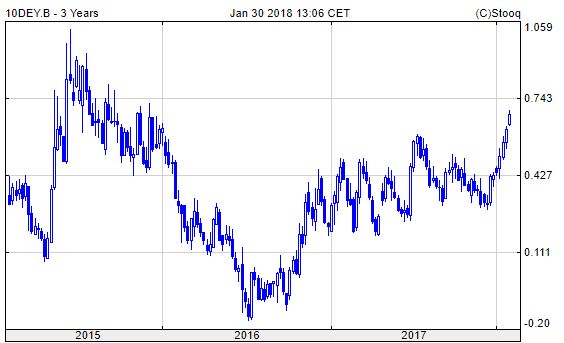

A programot a közös jegybank ráadásul menet közben még bővítette is, aminek az lett a következménye, hogy szinte kiszívta a piacról az erősebb gazdaságú országok állampapírjait, melyek árfolyama megemelkedett, hozama pedig leesett értelmezhetetlenül alacsony szintekre, sőt előfordult, hogy negatív hozamok is voltak. Példa erre a 10 éves német kötvény, amely a válság idején még 4 százalékos hozammal forgott, majd fokozatosan csökkent a hozam, és 2015-ben 1 százalék alá esett. Ez már önmagában különös folyamat, de igazán 2016-ban durvult el a helyzet, amikor 0-ig, sőt átmenetileg negatív tartományba csúszott a hozam.

|

| Német 10 éves államkötvényhozam |

Anomália

Fel is merült a kérdés, hogy ki az, aki azért vesz meg egy 10 éves államkötvényt, hogy még fizethessen is érte? Racionális válasz nincs, nyilvánvaló lett, hogy piaci anomáliáról, egy szélsőséges helyzetről van szó, amely az EKB későre maradt kötvényvásárlási programjának köszönhető. Az EKB végülis megkezdte a kötvényvásárlások csökkentését, idén már csak havi 30 milliárd euróért vesz (80 milliárd volt a tető), és elvileg év végéig ezt is befejezi. A német hozam most meg is indult, 0,7 százalékig emelkedett, ami még mindig extrém alacsony, de mégiscsak két éves csúcs, jelzi a folyamatok irányát.

Normalizálódás

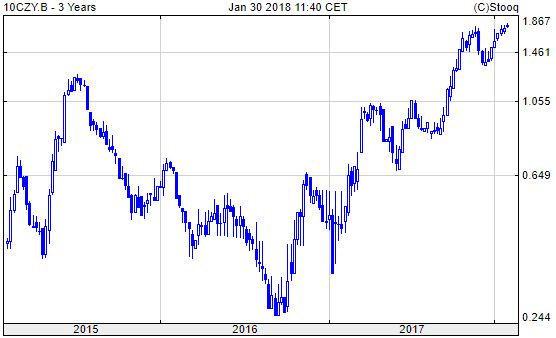

A többi, ugyancsak meglehetősen alacsony hozamú európai kötvény hasonló irányba mozdult, de kiemelnénk a cseh kötvényt, amely régiónkban az egyetlen volt, amelynek hozama majdnem 0-ig esett két éve. Most már a 2 százalékot közelíti, és ez igen komoly jelzés a normalizálódás irányába. A magyar kötvényhozam ugyanakkor sokáig magasan volt, az MNB sok erőfeszítést tett monetáris politikájában, hogy leszorítsa azt. A tavaly még 3,4 százalékos hozam a közelmúltban már 2 százalék alá is benézett, ám most megfordult, és visszaemelkedett 2,35 százalékig, ami azt jelenti, hogy mi sem vonhatjuk ki magunkat a megindult folyamatok alól.

|

| Cseh 10 éves államkötvény hozam |

A piac normalizálódásának egyik magyarázata az lehet, hogy a jegybankok eszközvásárlási programjai összességében a tavalyi, még viszonylag magas szintről az idei év végére 0-ra csökkennek, vagyis hosszú idő után először megszűnik a fedezetlen pénz piacra áramlása. Tavaly év elején az EKB és a japán jegybank még nagymértékben vásárolt, ugyanakkor idén év végére mindkettő lecsökken, esetleg be is fejezik a programot, míg a FED már havi 50 milliárd dollár értékben adja vissza a kötvényeket a piacnak.

És a részvénypiac?

A folyamat mindenképpen örvendetes, hisz egyszer normalizálódnia kell a kamatszinteknek. Most úgy tűnik, hogy a kötvényekből kiáramló tőke a részvénypiacokra áramlik át, hisz ott, főleg Amerikában, rengeteg friss pénz érkezett a részvényalapokba. Kérdés, hogy a jegybanki pénzek elapadásával párhuzamosan megindul-e az a folyamat, amikor már a részvényeket sem veszik tovább, sőt, ott is megkezdődik a kötvénypiachoz hasonló, régóta aktuális korrekció.

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.