Mi is az a reálkamat, és miért kell nekünk? Ha az infláció évi két százalék, az azt jelenti, hogy egy év elmúltával az átlagember, átlagos fogyasztási szokásokkal két százalékkal kevesebb árut tud majd vásárolni ugyanazért az összegért. Ha eközben nulla kamatot ért el, mert például a matraca alatt vagy a fehérneműs fiók sarkában tartotta a pénzt, akkor két százalék negatív reálkamatot kell elkönyvelnie.

Jobban érezzük magunkat magas kamattal

Ha viszont pénzét bankban tartja, és ott kap érte évi három százalék kamatot, akkor még nyert is, mert egy év múlva egy százalékkal több árut, szolgáltatást tud megvenni, mint korábban. Ha a pénzzel elért kamat magasabb az inflációnál, akkor pozitív a reálkamat, ha alacsonyabb, akkor negatív. Nyilván a pozitív reálkamat a célja a megtakarítóknak, bár a gazdaságpolitikusoknak, az ország stabilitásának néha jól jön a negatív reálkamat is.

Befektetési szakemberek szerint a hazai lakosság sokszor nem csak vagy nem elsősorban azzal törődik, hogy megőrzi-e a befektetett pénze az értékét, hanem inkább azzal, mekkora a kamat abszolút szintje. Vagyis, lehet, hogy jobban örül neki, ha épphogy megkapja a két számjegyű, tíz százalékos kamatot, miközben 11 százalékos az infláció, mint amikor nulla százalék az infláció, de két százalék a kamat, tehát még nő is pénze vásárlóereje. Ami nyilván eléggé nagy hiba.

Inkább pozitív szokott lenni

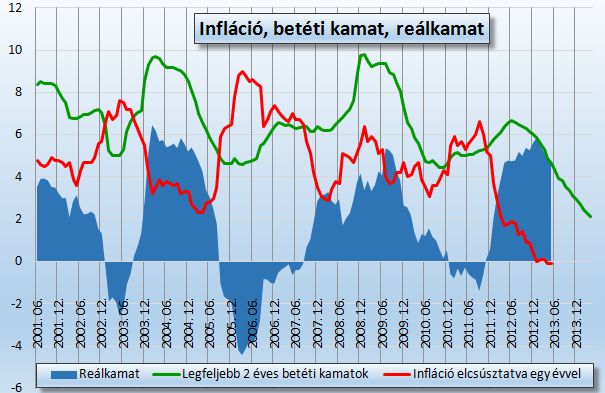

Grafikonunkon megrajzoltuk a 12 havi inflációt, az MNB által közzétett átlagos lakossági betéti kamatok szintjét és a kettő különbségét, azaz a reálkamatot is. (Feltételezzük, hogy a 12 hónapos lekötések kamata is az átlaghoz hasonló.) Amint látjuk, az utóbbi mintegy 12 évben, 2001 júniusától 2013 májusáig többször volt pozitív a reálkamat, mint negatív, és ráadásul hosszabb időszakokra.

Ha a havi értékeket átlagoljuk, évi 2,0 százalékot kapunk, tehát a 12 év alatt átlagosan két százalékos reálkamatot lehetett elérni egy átlagos bankbetéttel is. Adófizetéssel most nem számoltunk, ugyanakkor aktívabb befektetési, megtakarítási tevékenységgel, időnként akciós betétek kihasználásával, máskor állampapírokra való áttéréssel valószínűleg ennél 1-2 százalékponttal többet is ki lehetett hozni.

Idén nem járunk túl rosszul

A sötétkék területet érdemes leginkább figyelni, ez jelzi a reálkamatot: ha ez a nulla szint alatt húzódik, akkor negatív, felette pozitív volt a reálkamat. Az elmúlt egy évre nincs ilyen adat, mert még nem ismerjük az augusztusban, szeptemberben, decemberben stb. kijövő, visszamenőleges inflációt. De ebben az évben várhatóan nagyon alacsonyak lesznek az inflációs értékek. Különböző becslések vannak, de várhatóan csak az év végén fogják elérni a két százalékot. Ám mivel tavaly decemberben még 2,93 százalék volt az átlagos betéti kamat is, ez még mindig pozitív reálkamatnak számít majd.

Sokan beleesnek abba a hibába, hogy az utolsó ismert inflációs adatot hasonlítják össze az utolsó kamatajánlatokkal. Ha most 2,5 százalékos kamattal tudja valaki lekötni a pénzét, és –0,1 százalék volt az infláció az utolsó 12 hónapban, akkor az mit jelent? Semmit, ugyanis a két számnak nincsen köze egymáshoz.

Ne keverjük a jövőt a múlttal

Az egyik ugyanis a jövő, a másik a múlt. A kamat a 2014 júniusától 2015 júniusáig terjedő időszakra jár, melynek inflációját még nem ismerjük. A pénzromlás adata viszont az utóbbi egy évre, pontosabban 2013 áprilistól 2014 áprilisig volt értendő. (Ezért vannak grafikonunkon eltolva egy évvel az inflációs adatok, hogy összhangban legyenek a kamatokkal.)

Izgalmasabb lesz a következő év, amikor a rezsicsökkentés mesterséges inflációcsökkentő hatása várhatóan kikerül a rendszerből. Sokféle becslés van arra, hogy mi várható, de a maginflációs adat alapján valahová 2,5 százalék környékére szokták becsülni a 2015-ös várható pénzromlást. (A maginfláció rendkívüli intézkedések, egyszeri hatások nélkül vett inflációt jelent.)

Ez lehet egy év múlva

Mivel a legfrissebb, áprilisi statisztika szerint már csak 2,15 százalék volt az átlagos betéti kamat, ezért könnyen lehetséges, hogy egy év múlva arról fogunk írni: negatívba fordult a reálkamat Magyarországon. Vagyis akik most csak két százalékon kötik le pénzüket, nagy valószínűséggel egy kis részét elvesztik majd a pénzromlás miatt.

Mi a megoldás, hogyan lehet ezt elkerülni? Előfordulhat néhány akciós bankbetét három százalékos kamattal, míg másutt esetleg egy százalékot sem kínálnak. A költségek miatt a pénz mozgatása sem mindig kifizetődő. A lakossági állampapírok viszont már hosszabb ideje többet fizetnek, mint a betétek, jelenleg az egy éves Kamatozó Kincstárjegy például 2,9 százalékot. További előnyük, hogy nem kell utánuk EHO-t fizetni, és a kamatadó is megúszható a hosszú távú tartós befektetési számlával (TBSZ).

Infláció ellen inflációkövetést

Még jobbnak tűnnek inflációs szempontból azok a változó kamatozású államkötvények, amelyek eleve az infláció feletti kamatprémiumot fizetnek, méghozzá nem is keveset, három százalékpontot. Ez a sok éves átlagos reálkamat említett szintje felett van, és ezek mellett nem kell attól félni, hogy negatív lesz a reálkamatunk. De ajánlatos mellettük kitartani, legalább három vagy öt évig, részben mert ennyi a futamidejük, részben pedig a TBSZ-számlára helyezés és ezzel az adókedvezmény érdekében.

Ezen kötvényeknek már a névleges, aktuális kamatozása, 4,7 százalék is feltűnést kelt, bár valószínű, hogy jövőre csökkenni fog az infláció függvényében. A papírok kamata ugyanis az átlagos inflációhoz van kötve, amely az idén alacsony lehet. A három százalékos infláció feletti kamatprémium azonban mindenképpen biztos.

(Ezekről a kötvényekről részletesebben itt, valamint itt írtunk.)

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.