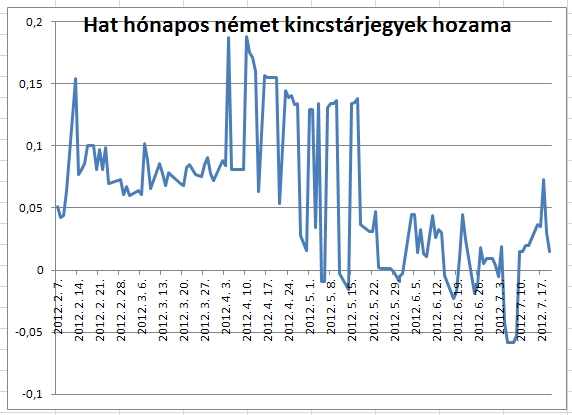

Ki lenne olyan bolond, hogy egy lejáratkor garantáltan pontosan 10 000 forintot, és nem többet fizető kincstárjegyért 10 030 forintot fizessen, lejárat előtt 3-6 hónappal? Pedig ez Nyugat-Európában egyre gyakoribb, lényegében már mindennapos. A napokban Németországot kapták fel a híradások azzal, hogy ott az első alkalommal adott el az állam aukción névérték felett kötvényeket, pedig a dolog ott is csak a kötvények körében újdonság, a hat hónapos kincstárjegyeknél a Handelsblatt szerint már január 9-én előfordult.

A svájci frank jár ebben is az élen

De Németországot is megelőzte még decemberben Dánia, amely 310 millió eurót helyezett ki negatív hozammal rövid lejáratú papírok segítségével, azt pedig Svájc, ahol már a tavaly augusztus-szeptemberi nagy svájcifrank-vételi őrület idején – amelynek a svájci jegybank (SNB) árfolyamküszöbe vetett véget - is kialakultak negatív hozamok.

|

| (Adatok forrása: Forexpros.com) |

A legújabb hullámot, amely egyre több ország papírjainak hozamát juttatja a negatív tartományba, az EKB július ötödikei kamatcsökkentésével hozzák összefüggésbe. A Forespros.com adatai szerint a holland három hónapos állampapírok hozama július 3-ától mozog a negatív tartományban. Július 13-án a svájci öt éves hozamok is mínuszba csúsztak, de persze a rövidebb lejárataiké már jóval korábban oda került: a két éves frankkötvények hozama például egész évben hol pozitív, hol negatív volt a másodpiacon, de április végétől – csupán két nap kivételével – végig mínuszban járt.

Az sem mindegy, mennyit buknak rajtuk

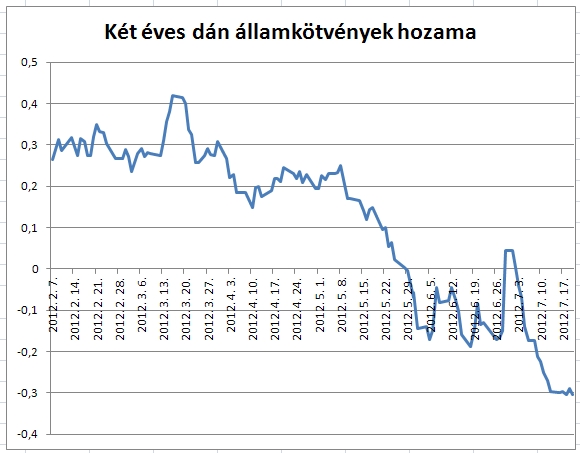

A Handelsblatt összefoglalója szerint a július 16-tól 20-ig eltelt héten Németországon kívül Ausztria, Finnország és Hollandia két éves kötvényhozamai is a nulla alá csúsztak. Már előzőleg is ebben a tartományban voltak Dánia, Franciaország és Svájc kötvényei, valamint az EFSF európai krízisalap értékpapírjai is.

|

| (Adatok forrása: Forexpros.com) |

Az sem mindegy, hogy melyik hozam mennyivel van a nulla alatt, a svájci kétéves például 0,44 százalék is volt július 16-án, a dán párja pedig 0,32 százaléknál tartott. „Akkor inkább a matrac alá dugom a pénzemet” - kommentálta nagy számú 78 ezer twitter-rajongójának Bill Gross, a világ legnagyobb kötvényalap-kezelője, a Pimco vezére a Die Welt cikke szerint, bár nyilván nem teljesen komolyan. De semmiképpsem mindenki gondolkodik így, Andrew Roberts, a Royal Bank of Scotland londoni kötvényelemzője szerint a negatív hozamok egy új világrend kezdetét jelentik, még sok évig megmaradhatnak, amihez a befektetőknek hozzá kell szokniuk.

Nem a kamatozás itt a kérdés, hanem a visszafizetés

„Nem a tőke kamatozásáról van itt szó, hanem a visszafizetéséről” - mondja Peter Allwright, a londoni RWC Partners alapkezelője. A befektetők egyszerűen fizetni is hajlandóak azért, hogy a pénzüket a legjobb adósoknál teljes biztonságba tudják. Nem is kevesen, hiszen negatív hozamszinteken is eurómilliárdokat adtak el már a kibocsátók az értékpapírokból és még több cserél belőlük gazdát a másodlagos kötvénypiacokon. Mindeközben a befektetők persze nemcsak a negatív nominális (névleges) kamaton, hanem az euró inflációján is veszítenek, így veszteségük becslésünk szerint évi három százalék körül is lehet.

A befektetők java része számára ez egy teljesen a feje tetejére állt világ, hiszen ahhoz szoktak hozzá, hogy pénzükért kamatot kapnak. Ha nem, vagy még pénzbe is kerül az elhelyezése, akkor már tényleg inkább készpénzben a párna alá teszik - gondolhatjuk. Csakhogy nagyobb összegeknél ez felettébb problémás és veszélyes, intézményi befektetők – befektetési alapok, biztosítók, nyugdíjpénztárak -, vállalatok, alapítványok esetében pedig nyilván lehetetlen is. Az intézményi, vállalati ügyfelekre rendszerint a betétvédelmi alapok is csak korlátozottan vonatkoznak és a bankok helyzete sem sziklaszilárd, így egyáltalán nem meglepő, hogy a jelenlegi helyzet kialakult.

Olyan ez, mint az aranyláz

Ahhoz is hasonlíthatjuk a jelenséget, mint amikor fizikai aranyat – tömböt, érmét – veszünk. Már a vásárláskor szinte biztosan veszteség ér bennünket, mert akitől vesszük, az minimum egy-két százalékos árréssel dolgozik. Ráadásul nem elég megvenni a nemesfémet, biztonságos helyen is kell tárolni, ami minimum egy széf beszerzését, vagy banki bérlését jelenti valahol, tehát költségekkel jár. (Az arany ráadásul kamatot, hozamot, osztalékot nem fizet, árfolyama pedig le is, fel is mehet.) Ha nagyobb összegű készpénzünk van, azt is ajánlott inkább banki széfbe tenni, aminek költsége van.

|

| Az SNB székháza |

Egy újszülöttnek talán minden új, pedig a gazdaságtörténet gyakran ismétli önmagát. Svájcban a hetvenes években – az olajválságok körül - komoly negatív kamatokat vezettek be, többek között olyan módon, hogy a friss pénzelhelyezésekre magas illetéket vetettek ki. A rendszer nem váltotta ugyan be teljesen a hozzá fűzött reményeket, de mostanában ismét napirendre került a negatív kamatlábak bevezetésének ötlete. Egyes elemeit a svájci jegybank tavaly be is vezette, ahogy a Napi.hu szeptember elején írta: „Az SNB... az euró/svájci frank devizaswapokra a korábbi mínusz 40 pont helyett mínusz 66 pontot határozott meg, vagyis évi másfél százalékos negatív kamatra fogad csak be svájcifrank-betétet. Ezt nyugodtan lehet büntetőkamatnak nevezni”

Mi lesz veled, vén Európa?

Carl Norrey, a JPMorgan specialistája a Handelsblattnak olyan adatokat idéz, amelyek szerint 2007-ben még 5331-féle AAA-s minősítésű értékpapírsorozatot tartottak nyilván, ez a szám azóta 3581-re csökkent, egyre nehezebb tehát jó alacsony kockázatú befektetést találni. Eközben a rendszerben rengeteg a jó helyet kereső likviditás, a készpénz (nyilván a jegybankok likviditásbővítő lépései miatt is). A szakember szerint addig nemigen lesz változás a negatív kamatok világában, amíg valaki elő nem áll egy elfogadható tervvel arról, hogyan lábaljon ki a válságból Európa.

Oroszország külkereskedelmi többlete 7,7 milliárd dollár volt januárban, 7,2 százalékkal kisebb a tavaly januárinál – áll a vámhivatal szerdai közleményében.

Oroszország külkereskedelmi többlete 7,7 milliárd dollár volt januárban, 7,2 százalékkal kisebb a tavaly januárinál – áll a vámhivatal szerdai közleményében.