Örök dilemmája a magyar befektetőknek, már legalább a kilencvenes évek óta, hogy euróban vagy forintban érdemes megtakarítaniuk. Egyes időszakokban az egyik, máskor a másik megoldás volt jobb. Voltak évek, amikor a forint gyengülése miatt az euró volt kedvezőbb befektetés, máskor azonban a forintkamatok többet hoztak, mint az euró drágulása.

Leesett az euró 430-ról 410 forintra, gyorsan veszek – hallottam ismerősöktől a napokban. Ami egyből két kérdést is felvet.

- Lesz-e elég nagy forintgyengülés ahhoz a következő években, hogy megérje euróban takarékoskodni forint helyett?

- Ha euróban tartjuk a pénzünket, akkor mit vegyünk rajta, vagy hol kössük le, hiszen az euró is erősen inflálódik mostanában?

Ezt próbáljuk most körüljárni.

Biztos, hogy gyengülni fog a forint?

Teljesen biztos, hiszen eddig is ezt csinálta – vágnák rá sokan, és ezzel nehéz vitatkozni. Elég csak ránézni egy hosszabb távú, például tíz éves grafikonra, a trend eléggé egyértelmű. Ráadásul még gyorsult is az utóbbi közel egy évben.

Az utóbbi hónapok forintgyengülése azonban már eléggé egyértelműen zavarja a kormányzatot, amely egyébként elég jelentős részben felelős ezért. (Például a korábban kezdett erőteljesebb kamatemeléssel sok szakember szerint meg lehetett volna előzni a baj nagy részét.) Október 14-én mindenesetre drasztikus lépésekkel támogatták meg a forintot, és hangsúlyozták, hogy ezeket addig tartják fenn, amíg csak szükséges.

A kormányzat tehát láthatóan nem akarja a forint további gyengülését, legalábbis rövidebb távon, és ennek érdekében nemrég komoly lépéseket tett.

Aki most vesz eurót, komolyan számolnia kell azzal, hogy esetleg nem gyengül tovább a forint egy jó ideig. Így lehet, hogy drágán fog (eurót) venni, és később esetleg majd olcsón eladni – ahogy az a kisbefektetőkkel gyakran meg szokott történni.

Maradhat a nagy bizonytalanság a forint körül

A monetáris politika azonban némileg következetlen. Először bejelentették, hogy az alapkamat-emelési sorozatnak vége 13 százaléknál. Majd amikor emiatt is elszállt az euró ára, rendkívüli intézkedésként bevezettek egy új betétfajtát, amelynek a kamata évi 18 százalék. Így lényegében most 18 százalék az “effektív kamatszint”, az a mérték, amelyen a nagy intézményi befektetők pénzt tudnak elhelyezni a Magyar Nemzeti Banknál (MNB).

Így lehet, hogy nagy lesz a csapkodás, sem egy 380-390 forintos, sem egy 430-440 forintos euróáron nem érdemes nagyon csodálkozni. Drasztikus és nagymértékű forintgyengülés azonban nem túl valószínű.

Szerinted lesz 723 forint az euró?

Jelenleg a három- és ötéves fix kamatozású állampapírok hozama is évi 12 százalék körül van. Mennyit hoznának ezek az értékpapírok három, illetve öt év alatt? Könnyű kiszámolni. Kamatos kamattal ez 1,12 a harmadik, illetve ötödik hatványon, ami 40,49, illetve 76,23 százalék. Ennyivel több forintunk lesz az értékpapír lejáratakor, mint volt eredetileg.

Ha eurót veszünk, és nulla kamattal a fiókunkban vagy egy folyószámlán tartjuk, akkor vajon mennyit kellene drágulnia az eurónak, hogy ugyanazt értjük el? Ezt sem nehéz kiszámolni: az 1,4049-et és 1,7623-at, amit fentebb kaptunk, meg kell szorozni az euró jelenlegi forintárfolyamával, 410-el.

A két szám, amit keresünk: 576,02 és 722,56 forint. Tehát három év múlva legalább 576, illetve öt év múlva csaknem 723 forintnak kéne lennie az eurónak ahhoz, hogy a magyar állampapírral versenyképes legyen. Reális forgatókönyv ez? Ilyen mértékben elsősorban akkor szoktak leértékelődni a devizák, ha az adott ország éppen háborúban áll, vagy küszöbön van az államcsőd.

Az euró is inflálódik

Ebből az is következik, hogy ha vesz vagy tart is eurót valaki, semmiképp se tartsa nulla kamaton, mert rosszul jár. Főleg, mivel az európai gazdaságokban is 5-15 százalék közötti inflációs értékeket mértek mostanában. (Az eurózónában pedig utoljára 9,9 százalékot.)

De nem kell nekünk nulla kamatozású euróbefektetéssel beérnünk. Több év kamatsivatag után ma már az eurónak is van hozama, ha nem mindig igazán sok. Az egyik legkézenfekvőbb megoldás a magyarok számára a Prémium Euró Magyar Állampapír (PEMÁP), amelynek kamatát az eurózóna inflációjához kötik.

Mitől függ a PEMÁP kamata?

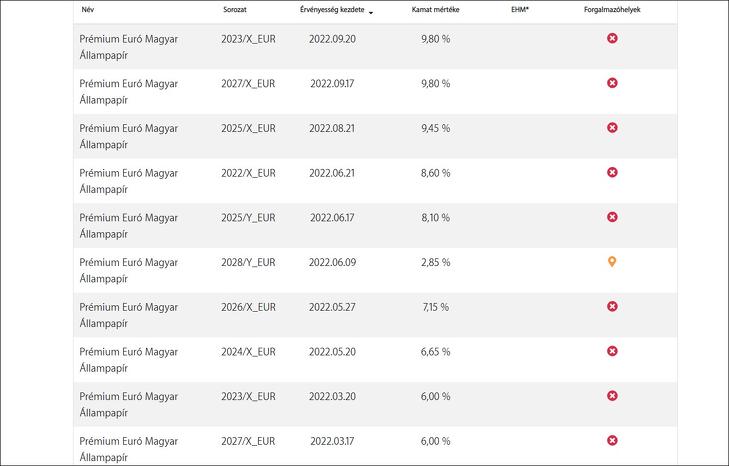

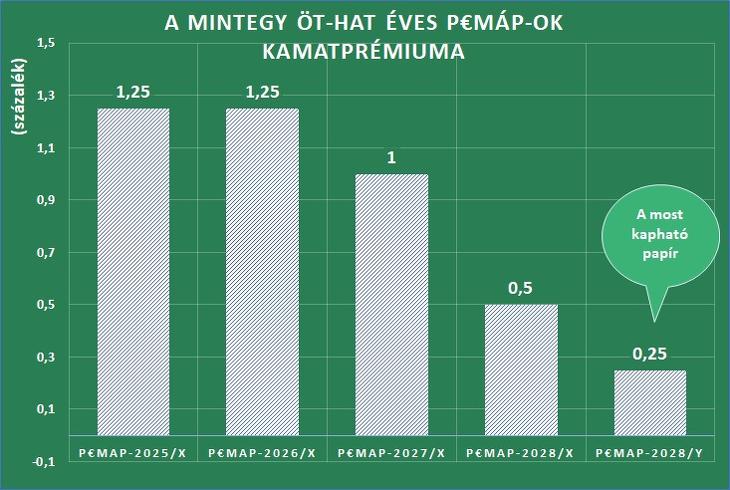

Ezek a PEMÁP-ok azonban jelenleg mindössze 2,85 százalékot fizetnek, amiből 2,6 százalék az infláció és csak 0,25 százalék a kamatprémium. Minimálisnak látszik az eurózóna inflációjához képest, de mi várható később?

Itt a kamatot az úgynevezett HICP (harmonizált) árindexhez igazítják, annak is az éves átlagos mértékéhez. (Egyébként a forintos inflációkövető PMÁP-ok is éves átlagos inflációt használnak.) Tavaly decemberben ez volt 2,6 százalék, idén szeptemberben viszont már 7,1 százalék. Az év hátralevő részében valószínűleg lassan tovább emelkedik, mert októberre is tíz százalékos euróinflációt várnak az elemzők.

Mennyit fizet majd a PEMÁP?

Az Európai Központi Bank által megkérdezett közgazdászok becslései szerint idén 7,3, jövőre viszont már csak 3,6, utána pedig 2,1 százalékos átlagos infláció várható. Ha ez így lesz, az azt jelenti, hogy a legközelebbi alkalommal 7,55 százalékos kamatot állapítanak meg a magyar PEMÁP-kötvényekre. A későbbi években azonban ez jelentősen visszaeshet.

Vajon mennyit kellene gyengülnie a forintnak ahhoz, hogy – az árfolyamemelkedés plusz a PEMÁP hozama együtt – utolérje a forintkamatokat? Ezt nehéz megmondani, miután változó kamatról van szó. De úgy tűnik, az első egy-két évben a korábban számolt forintgyengülés fele, évi 6-7 százalék is elegendő lehet. (Ez most nagyjából 434-439 forintos eurót jelent.)

Tudni kell még, hogy a most árult 2028/Y eurókötvény csak 2023. augusztus 23-tól fog új kamatra átállni, nagy tehát a késleltetés az év vége és a kamatváltozás között. Ez akkor jó a befektetőknek, ha az infláció csökkenő pályán van, és akkor rossz, ha emelkedik. Az is lényeges, hogy a papírok futamideje – kisbefektetői szemmel – eléggé hosszú, még közel hat év van hátra.

Mennyit fizet a többi PEMÁP?

A többi, korábban kibocsátott (és így már nem kapható) PEMÁP egyébként már 8-10 százalék közötti kamatokat fizet. (Lásd a fenti táblázatot.) Ez azonban annak is köszönhető, hogy a PEMÁP-kötvények kamatprémiuma korábban magasabb volt. Az aktuális sorozat kamatprémiuma csekélyebb, mint eddig bármikor, így a papírtól valamivel szerényebb teljesítmény várható, mint elődeitől.

Ahhoz képest azonban, hogy a banki eurókamat még mindig többnyire egy százalék alatti, akciósan talán másfél, ezek a kötvények mindenképpen többet fizetnek. A korábban kibocsátott sorozatokat egyébként az Államkincstár 99 százalékos árfolyamon vásárolják vissza. De ez nem szerepel a kötvény nyilvános ajánlattételében, így változhat.

És a kockázatok?

Az állampapírok kockázatát minimálisnak szokás tekinteni, ugyanakkor az államcsőd sem lehetetlen esemény. Magyarország kockázata nyilván nagyobb, mint az eurózóna erősebb államaié. Annak is nagyobb a kockázata, hogy Magyarország euróban nem fizet, mint annak, hogy forintban nem tud törleszteni.

Aki nagy biztonságra vágyik, vehet külföldi devizás állampapírokat is, ám ezek hozama általában jóval elmarad a magyar kötvényekétől. Amint az alábbi táblázat is mutatja.

Államkötvények irányadó hozama |

||

| Tíz éves | Öt éves | |

| Németország | 2,1375 | 2 |

| Franciaország | 2,67 | 2,266 |

| USA | 4,025 | 4,2024 |

| Svájc | 1,148 | 0,824 |

| Csehország | 5,753 | 5,994 |

| Lengyelország | 7,952 | 8,116 |

| Magyarország | 9,92 | 11,49 |

| (Forrás: Investing.com, ÁKK) | ||

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Túszejtés vagy pénzmosás?

Túszejtés vagy pénzmosás?