Mától új eurós inflációkövető kötvényeket, P€MÁP-okat árulnak az állampapír-forgalmazó helyeken, a 2027/X és a 2025/Y jelzésűeket. Ez logikus lépés, mivel mindkét papír elődjét hosszabb ideje árulták már, a hátralevő futamidejük egyre rövidebb lett. Az új sorozatok mindenképp időszerűvé váltak.

A kamat jó, de mégis rosszabb

A P€MÁP 2027/X kezdő kamata 4,4, a 2025/Y-é pedig 3,9 százalék. Ami pedig euróban mérve látszólag nagyon magas, hiszen az Európai Unió államkötvény-hozamai euróban ma is nulla körüliek, sőt gyakorta negatívak. De ez a két szám csak három hónapra, illetve fél évre érvényes, azután új kamatmegállapítás kezdődik.

-

2027/X alapadatok

- Kamatprémium 1,0 százalékpont (az Eurózóna inflációja felett)

- Induló kamat: 4,4 százalék, de csak negyed évre.

- Kamat alapja (infláció): December/december, június/június.

- Mintegy öt év és kilenc hónapos kezdeti futamidő.

- Kibocsátás napja: 2021. december 14.

- Lejárat napja: 2027. szeptember 17.

- Kamatfizetés félévente.

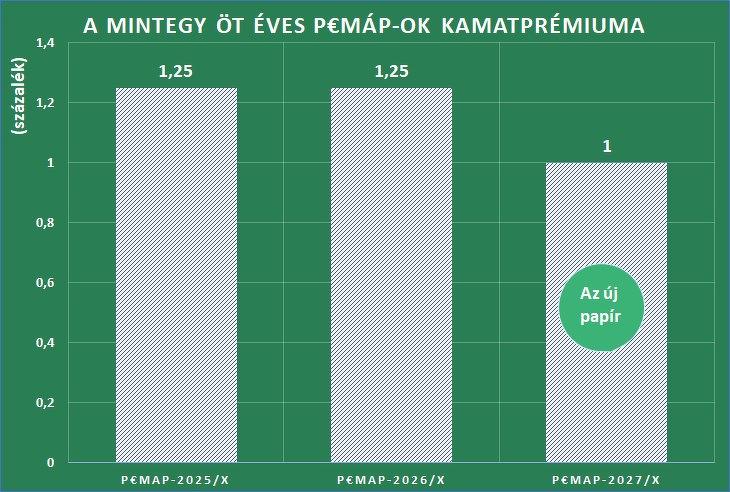

Az új kötvények azonban, miközben rövid távon, látszólag kedvezőek, valójában inkább kedvezőtlenebbek, mint a korábbiak. Az öt évesnek nevezett (de kezdetben öt év kilenc hónapos) sorozat ugyanis a korábbi 1,25 helyett 1,0, a három évesnek hívott (induláskor négy éves) papír pedig 0,75 helyett 0,5 százalékos kamatprémiumot fizet. (Mindkét esetben az Eurózóna inflációja felett.)

Nem lesznek szinkronban

A kétféle kötvény kamatozása azért sem lesz szinkronban egymással, mert úgy oldották meg, hogy ne egyszerre legyen a kamatmegállapításuk. A 2027/X már márciusban kamatot vált, amit az idei decemberi inflációs mutató alapján állapítanak meg. (Bár várhatóan ez sem lesz alacsony.) A 2025/Y csak júniusban vált kamatot, a márciusi év/év infláció alapján (lásd az adatlapokat).

-

2025/Y alapadatok

- Kamatprémium 0,5 százalékpont (az Eurózóna inflációja felett)

- Induló kamat: 3,9 százalék, az első fél évre.

- Kamat alapja (infláció): Március/március, szeptember/szeptember.

- Mintegy négy éves kezdeti futamidő.

- Kibocsátás napja: 2021. december 14.

- Lejárat napja: 2025. december 17.

- Kamatfizetés félévente.

Három nagy kérdés is van

A kötvény kétféle befektető érdeklődésére tarthat igényt. Az egyik, akinek eurója van, és abban is akar maradni. Számukra igazából nincs kérdés, mert ekkora eurókamatot (ilyen alacsony kockázattal, mint amit az állampapírok képviselnek) másutt aligha találnak.

A másik fajta befektető az, aki maximalizálni igyekszik az alacsony kockázatú megtakarításai hozamát, és hajlandó döntést hozni arról, hogy euróban vagy forintban takarítson meg. Számukra három kérdés is felmerül:

- Az első, mennyi lesz az euró inflációja, hiszen ez alapján kamatozik kötvény.

- A második, hogyan alakul az euró/forint árfolyam. Ha ugyanis nem gyengül tovább a forint, vagy csak szerény mértékben, akkor a forintos PMÁP infláció-követő kötvényekkel magasabb hozamot lehet majd elérni (euróban számolva is), mint a P€MÁP-ok segítségével.

- A harmadik, hogy a hazai infláció magas marad-e, mert akkor a forintos államkötvények hozama is várhatóan magas marad.

1. Mennyi lesz az Eurózóna inflációja?

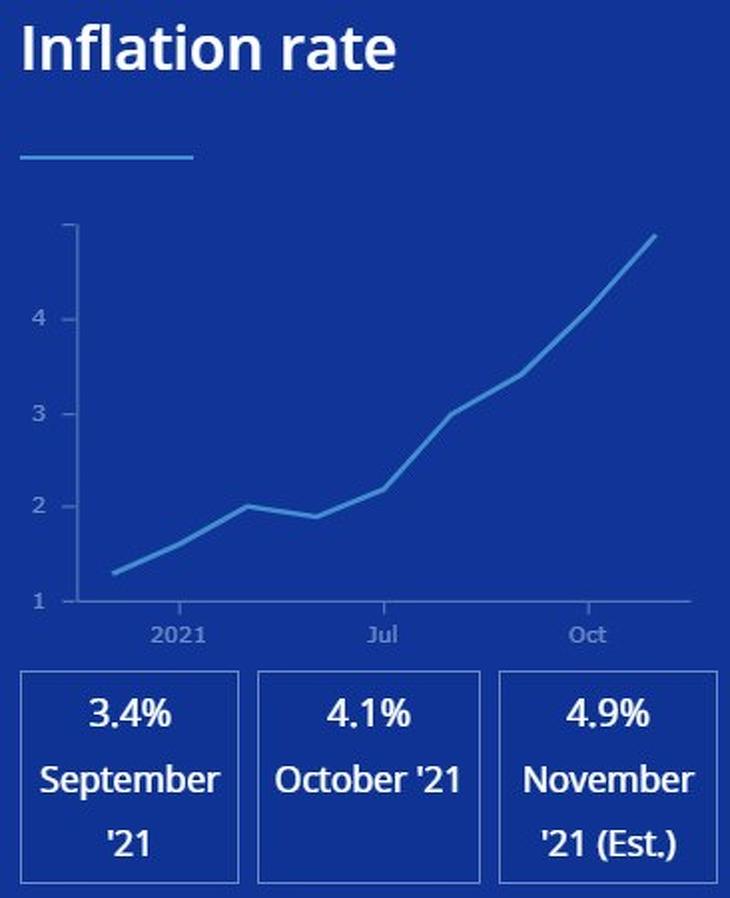

Amint az EKB ábrája mutatja, a szeptemberi 3,4 százalékról októberben 4,1, novemberben 4,9 százalékra emelkedett az euró inflációja. Várhatóan decemberben sem lesz sokkal alacsonyabb, így a 2027/X kötvény következő (márciustól szeptemberig tartó) kamatozása is nagyon kedvező lehet – vélhetően valahol évi öt és hat százalék között.

A folytatás már kérdéses. Az EKB eddig eléggé makacsul kitartott amellett, hogy az infláció emelkedése átmeneti, és csökkenésre számít. De a legutóbbi adatok fényében nem lenne meglepő, ha – az amerikai Fed-hez hasonlóan – változtatna álláspontján.

Az Eurózóna inflációja az intézmény korábbi becslései szerint idén 2,3 százalék lett volna, majd 1,9 százalék jövőre és 1,7 százalék 2023-ban. Ezt szinte biztosan korrigálni fogja. Csütörtökön újra ülést tart, akkor talán valamivel okosabbak leszünk, legalábbis ami a várakozásait illeti.

2. Erősödik, vagy gyengül a forint?

Amint nemrég bemutattuk, a PMÁP magyar inflációt követő állampapírok kamata az évi hat százalékot is könnyen elérheti a közeljövőben, bár nagyon nagy késéssel követik a pénzromlást. Lásd a következő két kapcsolódó cikket:

Illetve:

De egy darabig még alacsony marad a kamatuk, így az eurókötvényekre a magyar állam átmenetileg magasabb kamatot fog fizetni, mint az inflációkövető forintkötvényekre. Hosszabb távon viszont várhatóan a forintkötvények fizetnek többet, ezért a forint gyengülése is kellene ahhoz, hogy az eurókötvény legyen jobb.

Az MNB idén júniusban kamatemelési ciklusba kezdett, amelynek célja az infláció kordában tartása, jórészt a forint erősítésén keresztül. Bár eddig úgy látszik, hogy inkább csak stabilizálni sikerült az euró/forint árfolyamot 360-370 között, e hét kedden és csütörtökön is lesznek kamatdöntések. (Az MNB most heti rendszerességgel dönt az irányadó egyhetes kamatról, ezzel aktívan menedzseli az árfolyamot.)

Hosszabb távú becslésekbe nem merünk bocsátkozni, de valószínű, hogy a forint fokozatos leértékelgetésének vége, és inkább stagnáló vagy kissé csökkenő euróárfolyamot látunk majd. Ez inkább a forintkötvények mellett szól.

3. Enyhül-e a hazai inflációs nyomás?

A magyar infláció hagyományosan jelentősen, évtizedes távlatban is meghaladta a nyugat-európai szintet. A hazai pénzromlás emelkedése már a Covid-19 támadása előtt megkezdődött. A MNB kamatemelési sorozata csökkentheti az inflációs nyomást, de lehet az is, hogy végül kudarcot vallanak. (Vannak közgazdászok, akik szerint a jegybank nem konzekvens. A kamatemeléssel egy időben ugyanis laza, folytatja például az olcsó hitelek kiráamoltatását.)

Ha egyszer elszabadul az infláció, azt legalább olyan nehéz megfékezni, mint ahogy megindítani volt. Van rá esély, hogy tartósan magas szinten reked a pénzromlás, ez a kockázati tényező megint inkább a forintkötvények mellett szól.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Változik a keretösszeg és a hitelkiváltási lehetőség.

Változik a keretösszeg és a hitelkiváltási lehetőség.