Miért páratlan a hazai inflációkövető kötvény?

Az infláció az egész világon nagy gonddá vált az utóbbi időben, és a legtöbb országban komoly fejfájást okoz a polgároknak, hogyan tudnák pénzüket megvédeni a pénzromlástól. Azaz hogyan tudnának az infláció feletti kamatot (pozitív reálkamatot) elérni úgy, hogy közben nem vállalnak magas kockázatot. Mert magas a rizikó mind a részvények, mind az árupiaci termékek, mind az ingatlanok esetében.

Ebből a nézőpontból páratlannak mondható a hivatalos nevén Prémium Magyar Állampapír (PMÁP) névre hallgató konstrukció, amely még a magas inflációra is pozitív reálkamatot ígér. Toronymagasan veri ezzel a többi kockázatmentes megtakarítást. Az infláció felett fizett kamatprémium – jelenleg öt évre 1,25, három évre 0,75 százalék – jól hangzik. Eközben más országokban nemhogy reálkamat nincsen, de sok helyen még a negatív névleges kamat vagy hozam is előfordul. (Például a német, svájci államkötvényeknél.)

Miért lajhárkötvény a PMÁP?

Ám lehetne a PMÁP-okat akár Prémium Magyar Állami Lajhárkötvénynek (PMÁL-oknak) is nevezni, mert annyira lassan követik az inflációt. Amint egyébként már említettük egyik cikkünkben, az idén jócskán megugró infláció nyomán a most kapható ötéves 2026/I kötvénynek csak 2022. július 20-tól fog megemelkedni a kamata. Ekkor lesz ugyanis a következő kamatforduló. Akkor viszont évi hat százalék körüli, vagy afeletti érték valószínű.

A jelenlegi kamatot ugyanis még a 2020-as infláció alapján állapították meg idén júliusban. Az új kamatlábat 2022 júliusában fogják megállapítani a 2021-es átlagos éves infláció alapján - ám majd csak 2023. július 20-án fizetik ki. Ez azt jelenti, hogy több mint másfél éves késéssel fizetik ki az inflációt. Hát ezért nevezhetnénk a papírt akár lajhárkötvénynek is.

Három évre sem jobb a helyzet

Ám a három év körüli futamidejű kötvénynél, a 2024/K-nál sem jobb a helyzet. Viszont rosszabb. Itt ugyanis a következő kamatforduló ugyan közelebb van – 2021. december 20-án –, de a szabály ugyanaz.

A kamatbázis megegyezik a megállapítás évét megelőző naptári évre vonatkozóan a Központi Statisztikai Hivatal által közzétett éves átlagos fogyasztói árindex-változás százalékos mértékével

A megállapítás éve pedig ugye még mindig 2021, még ha annak a vége is. Vagyis a papír még egy évig, 2021. decembertől 2022. decemberig a 2020-as inflációt fogja fizetni. Majd 2022 december és 2023 december között végre a 2021-es inflációval ketyeg a kamat. A csúszás majdnem pont két év.

(Ez a csúszás ráadásul a minimum. El lehetne ugyanis azon is rágódni, hogy miért éppen az éves átlagos inflációt használják, és miért nem a decemberi év/év értéket. Kinek jó ez a számítás emelkedő infláció mellett?)

Kinek jó ez a nagy csúszás?

Ha az infláció emelkedni fog – és eddig ez a forgatókönyv valósult meg –, akkor ez a késleltetett infláció-követés egyértelműen a kibocsátó államnak jó. Ha viszont az infláció csökkenő pályára áll – és a kötvény még futott ki –, akkor fordított folyamat fog lejátszódni, és a befektetőknek lesz kedvező. Csak ez utóbbira jelenleg valamivel kevesebb esély látszik az inflációs számok és a nemzetközi folyamatok alapján.

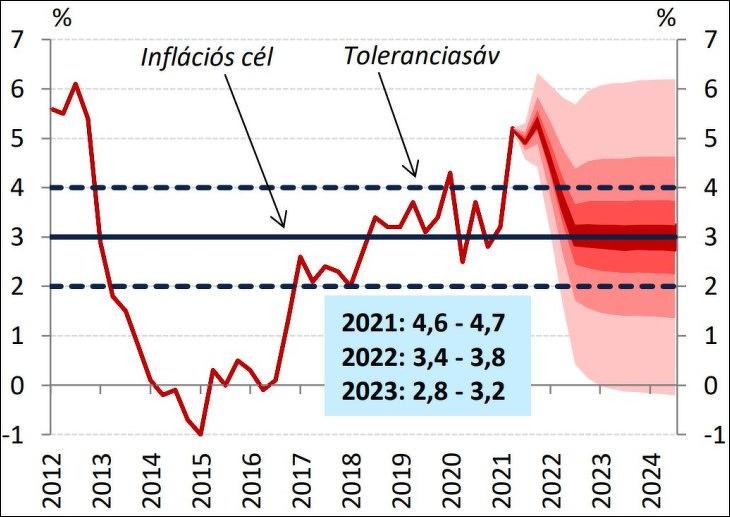

Az MNB szeptemberi inflációs előrejelzése erre az évre 4,6-4,7 százalékos, a következő évre pedig már csökkenő inflációval számolt, 3,4 és 3,8 százalék között. De nagyon valószínű, hogy ezen felfelé fognak módosítani decemberben, mert azóta csak kellemetlen meglepetések érkeztek pénzromlás-frontról. Ráadásul az euró/forint is éppen most szakította át az eddigi plafont.

Akkor most követi az inflációt, vagy sem?

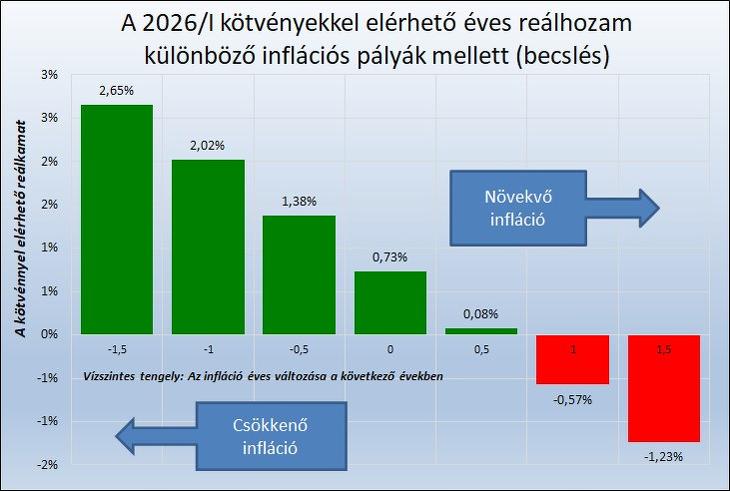

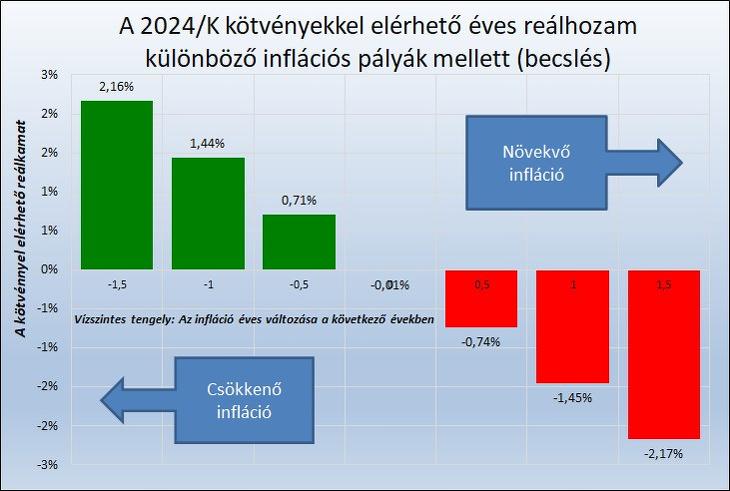

Akkor most egyáltalán követi-e a két említett infláció-követő papír az inflációt? Követi, de nem biztos, hogy utol fogja érni – mondhatjuk. Ennek bemutatására mindkét kötvényre hozamot számoltunk, több lehetséges inflációs forgatókönyv mellett. Az eddig megállapított kamat persze már adott. Ez az év is majdnem letelt, ezért idénre öt százalékos átlagos inflációt feltételeztünk. (Ami lehet, hogy kicsit több vagy kevesebb lesz.)

A forgatókönyvek növekvő, csökkenő és stagnáló inflációval készültek, fél százalékos lépésekben. (Vagyis hét eset van, egy stagnáló, három emelkedő, három pedig csökkenő inflációs "kamatbázissal".) Ennek alapján megnéztük, hogy a kötvény hozama meghaladná-e az inflációt, azaz lenne-e reálhozama, és mennyi.

A grafikonokon látható, hogy stagnáló - tehát a feltételezésünk szerint idén és később is évi öt százalékon maradó, nulla változású - infláció mellett a 2026/I 0,73, a 2024/K pedig csak 0,01 százalékos (lényegében nulla) éves átlagos reálhozamot érne el.

A pont, ahol eltűnik a reálhozam

Mindkettő jóval a hivatalos kamatprémium (1,25, illetve 0,75 százalék) alatt lenne. (A vízszintes tengelyeken a nulla értéknél.) Ha több mint évi fél százalékponttal növekedne az infláció a következő években, akkor pedig már a 2026/I-nél is eltűnne a reálhozam.

Ha pedig az infláció egyenletesen növekedne, akkor negatív reálkamat alakulna ki (piros oszlopok). Ellenben a folyamatosan csökkenő infláció a kötvények hozamán keresztül jó lenne a befektetőknek, mert így a kötvény hozama meghaladná az infláció "hozamát" (kamatos kamattal növelt több éves értékét). Ezt a zöld oszlopok mutatják.

Az inflációkövető kötvény, amely akkor a legjobb, ha nincs infláció

Az ábrákon látható legextrémebb esetben, ha az infláció évi 1,5 százalékponttal is nő, a kötvények negatív reálhozama évi 1,2, illetve 2,2 százalék lehet. Ha pedig évi másfél százalékos a pénzromlás csökkenése, akkor évi két százaléknál nagyobb pozitív reálhozam következhet.

A 2026/I kötvények hozama |

||||

| 2026/I | Tőke és kamat (Ft) | Éves kamat (%) | Inflációs adatok (%) | Inflációs adat éve |

| 2021. 01. 19. | -1000 | 3,3 | 2020 | |

| 2021. 07. 20. | 22,6 | 4,55/2 | 5 | 2021 |

| 2022. 07. 20. | 45,5 | 4,55 | 5 | 2022 |

| 2023. 07. 20. | 62,5 | 6,25 | 5 | 2023 |

| 2024. 07. 20. | 62,5 | 6,25 | 5 | 2024 |

| 2025. 07. 20. | 62,5 | 6,25 | 5 | 2025 |

| 2026. 07. 20. | 1062,5 | 6,25 | 5 | 2026 |

| Hozam (XIRR): | 5,74% | |||

| Kamatprémium: | 1,25% | |||

| Infláció éves változása: | 0 | |||

| Reálhozam: | 0,7% | |||

Az egyik oka mindennek, hogy a 2020-as infláció alapján számított, a jelenlegi helyzetben már alacsonynak látszó 4,55, illetve 4,05 százalékos kamat a teljes futamidő mintegy 27, illetve 43 százalékát uralja a két papírnál. Ez egyfajta ellensúlyként működik, növekvő inflációnál limitálja, visszahúzza, csökkenő infláció esetén azonban emeli a reálkamatot.

(További tényező, hogy ha negatív infláció alakulna ki - amire szintén volt példa néhány évvel ezelőtt -, akkor a pénzromlást a kamatszámításnál nullának tekintik. /A kötvények kamatbázisa, a kamat infláció-függő része nulla lesz. Tehát így kamatprémium mindenképpen jár./ Ilyen esetben nő a különbség az infláció és a kötvények kamata között, a befektetők javára. Ez azonban a számításainkban nem játszott szerepet, egyik verzióban sem lett negatív a pénzromlás mértéke.)

Mit tehet itt a kisbefekető?

Mit lehet az ellen tenni, hogy a reálhozamunk a “lajhárkötvényeknél” negatívba süllyedjen? Lényegében semmit, mert nincs igazán jobb. (Az angol tőzsdei szlengben: TINA= There Is No Other Alternative, azaz NIMA=nincs más alternatíva.) Csak ne higgyük, hogy olyan sokat kapunk az infláció felett, ha az emelkedik. Örülhetünk, ha az inflációt megkapjuk, és nem csökken a pénzünk értéke.

De ez persze világjelenség. Sőt, a legtöbb országban, például Nyugat-Európában még ennyit sem tudnak elérni a megtakarítók, mélyen az infláció alattiak a kamatok, vagy negatívak. A pénzük veszít az értékéből.

Amint egy másik cikkünkben írtuk, ha az MNB előrejelzése bejön, és nemsokára ismét csökkenő pályára áll az infláció, akkor a MÁP Plusz a maga 4,95 százalékos maximális hozamával szintén reális alternatíva maradhat. De csak akkor, ha nem marad túl sokáig évi öt százalék felett az infláció. A bizonytalan külső és belső gazdasági környezetben azonban ennek valószínűségét nehéz megítélni.

Lásd itt:

Mit tehetne a kibocsátó?

Aki a kötvények inflációkövető jellegét, rugalmasságát erősíteni tudná, az a kibocsátó állam, illetve az Államadósság Kezelő Központ. Őket is meg lehet érteni, túl sok szempont van és sokféle igénynek kéne eleget tenni. Például ha létrehoznak egy három éves kötvényt, az fél év múlva már csak két és fél éves lesz és jó lenne egy új helyette. Ha meg félévente adnának ki új sorozatokat, akkor áttekinthetetlenül nagyra nőne a kínálat, a piacon levő papírok száma. Alighanem ezért kezdenek 3,5 és 5,5 éves futamidővel a papírok, így tovább lehet árusítani. A futamidők pedig nem igazodnak a naptári évekhez.

Az is egy szempont lehet, hogy a teljes naptári évek inflációját jobban ismerik az emberek, így jobban elfogadják irányadónak, mint az egyébként havonta érkező részadatokat.

De az is fontos szempont lehet, hogy a költségvetés terhei ne nőjenek túl nagyra, vagy hogy a politikusok által különösen preferált MÁP Plusz elől se szívja el teljesen az infláció-követő kötvény a megtakarításokat.

Jobb lehet a fél éves inflációkövetés

De lehetne olyan kötvényt is csinálni, ahol félévente igazítják az inflációhoz a kötvényt. Így 7-8 hónapra lehetne csökkenteni a másfél-két éves fáziskésést. Ez cseppet sem lenne lehetetlen vagy bonyolult, sőt már alkalmazzák is, hiszen féléves rendszerben állapítják meg és fizetik a PEMÁP nevű (Prémium Euró Állampapír), eurózóna-inflációhoz kötött papírok kamatát.

Olyan kötvényt is lehetne készíteni, ahol a kamatot félévente állapítják meg, de csak évente fizetik ki. Sőt lehet, hogy a legjobb lenne, ha tőkésítenék és a végén egy összegben fizetnék. (Mint a MÁP Plusznál.) A kamatok újrabefektetése ugyanis állandó gondot, kellemetlen bürokratikus teendőt jelent a befektetők egy részének. (A számlájukon pedig egyre többféle állampapír töredékcsomag halmozódik.)

Az ismeretlen kamatú inflációkövető kötvények

Külön érdekesség, hogy a kötvények kifizetik egyáltalán a 2020-as inflációt a befektetőknek, akik 2020-ban még nem is voltak a papírok tulajdonosai. Az utolsó két év, a 2025 és 2026 inflációját pedig nem fizetik ki a 2026/I-nél, pedig ezen években a kötvénytulajdonos pénze le van kötve a papírban. Vehetsz majd újat – ha akkor még lesz.

Technikailag meg lehetne valósítani, hogy a kamatot utólag, a tényleges infláció fényében állapítsák meg és így szinte annak bekövetkeztével egy időben fizessék ki. Létezett is ilyen konstrukció régen Magyarországon, de nem aratott túl nagy sikert. Újabb problémákat vet fel ugyanis.

Nehéz egy olyan kötvényt megvásárolni, amelynek aktuális kamata nem ismert. A befektetők bizonytalanok vagy bizalmatlanok lesznek ilyen helyzetben, és gondot okoz a visszavásárlási vagy visszaváltási árfolyam megállapítása is.

(A számításoknál néhány kisebb leegyszerűsítéssel éltünk, például a tört évi infláció becslésénél, ám ez a lényeget érdemben aligha befolyásolja.)

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Változik a keretösszeg és a hitelkiváltási lehetőség.

Változik a keretösszeg és a hitelkiváltási lehetőség.