Amint már többször megírtuk, a kondíciók romlása ellenére a PMÁP ma is nagy eséllyel a legjobb alacsony kockázatú befektetés Magyarországon. De most beszéljünk a kockázatokról, kellemetlenségektől, amelyek érhetik a befektetőket.

1. Az infláció megint elszáll, mint 2022-ben

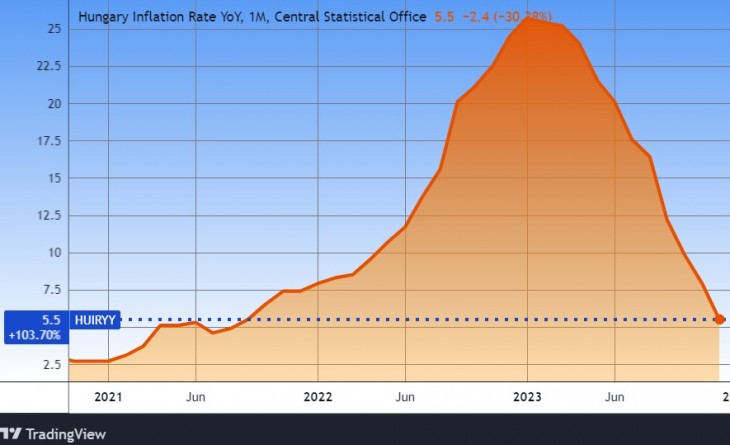

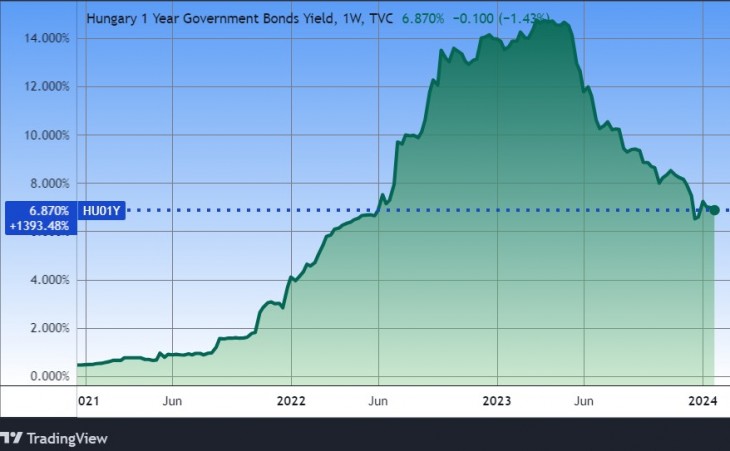

Az egyik legrosszabb dolog, ami egy inflációkövető kötvénnyel történhet, ha nem követi az inflációt. Ezt már láttuk 2022-ben, amikor az év elején még csak hat százalék körül voltak az államkötvények hozamai, az év egészében pedig 24,5 százalék lett a fogyasztóiár-index.

Következésképpen nagyon durva értékvesztést szenvedtek el a Prémium magyar államkötvények tulajdonosai is, pénzük értéke sok esetben közel egyötödét veszítette el. Ilyesmi akkor fordulhat elő újra, ha a változás nagyon gyors, ezt ugyanis a kötvények nem tudják követni, hiszen csak évente egyszer alkalmazkodnak az inflációhoz.

Ráadásul a kamat megállapításakor az úgynevezett éves átlagos inflációt használják, amely nem azt fejezi ki, hogy az egyik év decemberétől a másik év decemberéig mennyivel nőnek az árak, hanem egy elvontabb mutató (az éves infláció havi értékeinek átlaga).

Az inflációs érem másik oldala

Ugyanakkor az érem másik oldala, hogy ha az infláció nagyon hirtelen leesne, akkor a kötvények tulajdonosai jól járnának, mert a kötvény ezt is késve követi. Tehát amikor már nagyon alacsony a fogyasztóiár-index, akkor még sokáig a magasabb értéket fizeti ki.

Ez történt már 2023 vége felé és végül egész évben is, és nagy valószínűséggel ez fog történni 2024-ben. A múlt év végi infláció már alacsony, egy számjegyű, ám a kötvények tulajdonosai még az előző évi jóval magasabb érték után kapják a kamatot.

2. Begyengül a forint, és kiderül, hogy euróban jobb lett volna

Elképzelhető, hogy az infláció alacsony lesz, de a forint árfolyama esik. Ez is kevéssé valószínű, a múltban inkább az inflációval együtt ment fel az euró ára is, mint 2022-ben. De extrém körülmények között előfordulhat.

De nem is lehetetlen, hiszen korábban sok éven keresztül fokozatosan értékelődött le a forint évente két-három százalékkal úgy, hogy eközben a kamatok és az infláció is nagyon alacsony szinten maradtak Magyarországon. (Ez történt a 2010-es évek második felében.) Ahhoz azonban, hogy a jelenleg 9,9 százalékos, a későbbi években pedig az inflációt egy-két százalékponttal felülmúló kamatú Prémium államkötvények által biztosított hozamot is meghaladja az eurós befektetések hozama, eléggé durva forintgyengülésre lenne szükség.

Mennyire kéne gyengülnie az eurónak?

Csak nagy vonalakban becsülve, az eurós lakossági államkötvények 3,938 százalékos aktuális kamatát még több mint hat százalékos forintgyengülés kellene, hogy kísérje. Ez a jelenlegi állapot alapján, amikor 387 forint körül van egy euró, 410 forint feletti árfolyamot feltételez egy év múlva.

Ezután a következő évben újabb, legalább 2-3 százalékos leértékelődésre lenne szükség. Bár az utóbbi napokban gyengült a forint, erre különösebb jel nem utal. A gazdasági elemzők inkább enyhe forintgyengülést vártak, gyors és meredek euródrágulást nem.

3. A PMÁP szupernek bizonyul, de idő előtt el kell adni

Mivel a tavalyi éves átlagos infláció 17,6 százalék volt, a nemrég lezárt értékesítésű PMÁP-nak (2033/I, 0,25 százalék kamatprémium) 17,6+0,25=17,85 százalék lett a kamata. Több korábbi, 2027-2030 közötti lejáratú, másfél százalékpont kamatprémiummal kibocsátott kötvény tulajdonosai pedig 19,1 százaléknak örülhetnek.

Ami szuper lesz egy számjegyű, 5-6, esetleg 6-7 százalékos infláció mellett. A kitartó, a kötvényeiket el nem adó állampapír-tulajdonosok végre nagyon jól járnak, kompenzálhatja őket a magas kamat a korábban elszenvedett veszteségeikért. Így ezeket a kötvényeket eladni rendkívül kellemetlen lenne, ha valaki pénzszűkébe kerülne.

Ami az egyiknek bukás, a másiknak nyereség

Ugyanakkor a másik oldalon álló állam pedig nagyon jól jár azzal, ha vissza tud vásárolni ilyen kötvényeket, hiszen megmenekül egy nagyon magas kamatkifizetéstől. Úgy is mondhatnánk, hogy nagyon olcsón tudna nagyon magas hozamú kötvényt vásárolni. Ez azért van, mert a visszavásárlási árfolyam évek óta fix, a névérték 99 százaléka.

Attól függetlenül, hogy mekkora éppen az adott kötvények kamatozása és mekkora a hozamszint, a kamatszint a gazdaságban. Vagyis mesterséges, hasraütéses alapú árfolyamon vásárolják vissza a kötvényeket, nem pedig piaci áron.

Kétélű fegyver a hatósági ár

Ez is kétélű dolog, és a képhez hozzátartozik, hogy egyes időszakokban kifejezetten a befektetőknek kedvez. Például a már emlegetett szomorú 2022-es év nagy részében, amikor már meglódultak a kamatok. Így a hat százalék körüli kamatozású Prémium állampapírt a szabadpiacon csak eléggé nyomott áron lehetett volna eladni. Nagyon durva becsléssel körülbelül a névérték 80-90 százalékán. Ám az állam ekkor is 99 százalékot adott érte.

Vagyis korábban inkább rosszul járt ezekkel a visszavásárlásokkal, de ez most nem vigasztal senkit, aki esetleg arra kényszerül, hogy eladja a nagyon jó kamatozású papírját ugyanezen az áron.

Hitelt felvenni a szuper kötvényünkre?

Jó megoldás lenne, ha rövid távú pénzszűke esetén az értékpapírt megtartjuk, de hitelt veszünk fel rá. Az állam azonban próbálja megakadályozni, hogy ezekre a papírokra hitelt vegyenek fel a tulajdonosaik. Másfajta fedezetre, például ingatlanra ugyanakkor fel lehet venni a hitelt, ha az tehermentes. Egy másik megoldás, ha el tudjuk adni magánszemélyeknek családon belül, vagy kölcsön tudunk kérni valamelyik rokontól az “értékpapír fedezete mellett”.

Egy igazán jó megoldás lenne az is, ha ezeket a kötvényeket bevezetnék a tőzsdére. A szabad piac a jelenlegi helyzetben biztosan jobb árfolyamot biztosítana a kisbefektetőknek, mint az állam. Ez lenne a legátláthatóbb, legtisztább megoldás, reméljük, a bürokraták is rájönnek erre egyszer.

4. Sok felhalmozott kamatot fizetsz ki

A Prémium magyar állampapírok árfolyamát mindig úgy állapítják meg, hogy az eladási oldalon a névérték 100 százalékához hozzáadják az addig a napig felhalmozott kamatokat. Ez egy idő után, főleg magas kamatkörnyezetben, kellemetlen mellékhatással jár, mert az így kifizetett kamatok nem kamatoznak.

Tehát ha például egy tíz százalékos kamatú kötvényt fél év múltán 105 százalékon veszünk (bruttó, felhalmozott kamatokkal együtt), akkor csak 100 egység fog kamatozni. A maradék öt százalékpont kamat nélkül várakozik a következő kamatfizetésig. Ez rontja a kötvények hozamát, nem túl nagy mértékben, de azért érezhetően. (A kamat durván egyhuszada esik ki, tehát 0,5 százalékpontos hozamcsökkenést becsülhetünk az első évre.)

Erre megoldás lenne, ha gyakrabban bocsátanának ki kötvényeket, vagy pedig folyamatosan (adagoltan), akkor nem kéne felhalmozott kamatokat kifizetni. De ezek más mellékhatásokkal járnának, növelnék a kötvénysorozatok számát, megnehezítenék az elszámolásokat.

5. Megemelik a visszaváltási díjat

A Prémiumokat az utóbbi években egységesen 99 százalékos nettó árfolyamon vásárolták vissza. Korábban azonban volt példa 98 százalékos árfolyamra is, és egyes bankoknál vagy pénzügyi csoportoknál a 99 százaléknál alacsonyabb árfolyamot alkalmaznak. Ráadásul rendszeresen felmerül már a sajtóban, hogy ez a 99 százalék az Államkincstárnál nincsen kőbe vésve, azt bármikor megváltoztathatja az állam, tehát elvileg járhatnak az emberek rosszabbul is.

Kevéssé valószínű azonban, hogy a 99 százalékos visszaváltási árat nagyon levinnék, mert ezzel megijesztenék az embereket. Inkább az az érdeke az államnak, hogy megnyugtassa a befektetőit, mert különben kevesebben fognak vásárolni. De a kockázat lebeg a levegőben, amit kiküszöbölhetnének, ha az árfolyamra kötelezettséget vállalna a kibocsátó állam.

+1: Az államcsőd?

Hol marad az a kockázat, hogy a magyar állam becsődöl, és nem fizeti vissza az állampapírunkat? – kérdezheti a gondolkodó olvasó. Az államcsőd valószínűsége azért rendkívül alacsony, mert az államnak számos lehetősége van arra, hogy a saját devizájában, jelen esetben forintban, forrásokhoz jusson. Emelheti az adókat, eladhat a vagyontárgyaiból, végső esetben a nemzeti bankon keresztül friss pénzt is kibocsáthat, akár fedezet nélkül is.

Mindez ugyan problémákat okozna a gazdaságban, például inflációt, de ki tudja fizetni vele az állampapír-tulajdonosokat. Ezért annak a valószínűsége, hogy egy forintos állampapírt nem fizetnek vissza, nagyon-nagyon csekély. (Az valószínűbb, hogy esetleg elinflálják.)

Békésen kamatozgatunk tovább?

Összességében a legvalószínűbb forgatókönyv a Prémium állampapírok esetében is az, hogy békésen elkamatozgatnak majd egy kicsit az infláció felett. Extrém esetek, mint gazdasági válság, pénzügyi összeomlás, háború vagy más politikai felfordulás okozhat törést ebben a kényelmes pályában.

A prémium államkötvények tulajdonosai - de más megtakarításoké is - és általában a forinttulajdonosok számára is az vélhetően a legnagyobb veszély, hogy a 2021 végétől 2023 őszéig tartó igen magas infláció időszaka megismétlődik.

A felsorolt kockázatok egy része persze több más befektetési formánál is jelentkezik, nem csak az állampapíroknál, és még mindig azok az egyik legjobb menekülőeszközök. Azt azért érdemes lehet megfontolni, hogy pénzünk egy kisebb részét devizaeszközökbe fektessük, másik részét esetleg részvényekbe vagy nemesfémekbe. Így több lábon állhatunk, szakszóval diverzifikálhatjuk a portfóliónkat, megoszthatjuk a kockázatokat.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Leáll a tömegközlekedés nagy része, nem haladnak az egyeztetések.

Leáll a tömegközlekedés nagy része, nem haladnak az egyeztetések.