A hazai ingatlanalapok továbbra is kedveltek, erre utal, hogy tavaly a tőkéjük 15 százalékkal nőtt a Befektetési Alapkezelők és Vagyonkezelők Magyarországi Szövetsége (Bamosz) adatai szerint. Mégpedig annak ellenére, hogy korábban a szabályozó Magyar Nemzeti Bank (MNB) lényegében megálljt parancsolt a növekedésüknek, korlátozva a legnépszerűbb sorozatok vásárlását.

Amint látni fogjuk, ennek a növekedésnek a nagyobb része a hozamokból származott, ez is jelzi, hogy a szektor tavaly a válsághangulat közepette is viszonylag jól, pluszban teljesített. A magyarok számára márpedig az ingatlan az értékmegőrzéssel szinte szinonim fogalom. A legtöbben úgy vélik, hogy védelmet nyújt az infláció ellen, és így hosszú távon mindenképpen jó befektetésnek tekinthető. Ez ugyan a valóságban ennél jóval bonyolultabb, de az ingatlanalapok emiatt is nagy népszerűségnek örvendenek.

Átlagos hozam tíz százalék alatt

Az adatok alapján az ingatlanalapok átlagos hozama azonban viszonylag szerény volt, éves szinten 6,93 százalék. Ebben azonban benne vannak a devizás alapok is, amelyek névleges hozama többnyire alacsonyabb. Az alapok vagyonuk egy részét ugyanis kamatozó eszközökben tartják, és a fontosabb nyugati devizák kamatai jóval alacsonyabbak volt tavaly, mint a forintkamatok.

Ingatlanalapok hozama 2023 végéig |

||||

| Alap neve | Deviza | 1 éves | 3 éves | 5 éves |

Ingatlanalapok |

||||

| Erste Euro Ingatlan T180 | EUR | 4,80% | 3,38% | |

| Erste Euro Ingatlan T | EUR | 4,81% | 3,38% | 2,87% |

| Erste Ingatlan T180 | HUF | 14,83% | ||

| Erste Ingatlan T | HUF | 14,83% | 9,35% | 6,71% |

| MKB Ingatlan | HUF | 16,62% | ||

| MPT Ingatlan A | HUF | 12,90% | 8,70% | 7,07% |

| OTP Ingatlan A | HUF | 12,27% | 7,46% | 5,08% |

| Raiffeisen Ingatlan A180 | HUF | 14,20% | 11,10% | |

| Raiffeisen Ingatlan A | HUF | 13,31% | 10,79% | 9,12% |

| Raiffeisen Ingatlan B | HUF | -1,63% | 5,89% | 8,16% |

| Raiffeisen Ingatlan D180 | EUR | 1,86% | 3,83% | |

| Raiffeisen Ingatlan D | EUR | 1,92% | 3,76% | 4,61% |

| Raiffeisen Ingatlan U180 | USD | 4,17% | 5,25% | |

| Raiffeisen Ingatlan U | USD | 3,87% | 5,12% | 6,36% |

Közvetett ingatlanalapok (alapokba fektető alapok) |

||||

| OTP Dollár Ingatlanba Fektető | USD | 2,34% | 1,67% | 1,93% |

| OTP Euró Ingatlanba Fektető | EUR | 1,10% | 0,04% | 0,15% |

| OTP Ingatlanvilág Al. Al. | HUF | 15,04% | 8,09% | 6,68% |

| OTP PRIME Euró Ingatlanba Fektető | EUR | 2,03% | 2,17% | 3,07% |

| Takarék Dollár Ingatlan Al. Al. | USD | 4,31% | 2,87% | 3,78% |

| Takarék Euró Ingatlan Al. Al. | EUR | 2,61% | 1,81% | 2,52% |

Egyéb, speciális ingatlanalapok |

||||

| Biggeorge 4. Ingatlanfejlesztő | HUF | 4,33% | 25,69% | 44,89% |

| Duna House Magyar Lakás Ingatlanalap A | HUF | -1,90% | 3,72% | 3,62% |

| Duna House Magyar Lakás Ingatlanalap B | HUF | 0,49% | 4,06% | |

| Európa Ingatlan A | HUF | 2,73% | 2,98% | 4,74% |

| MPT Ingatlan I | HUF | 15,26% | 10,25% | 8,37% |

| OTP PRIME | HUF | 13,02% | 11,83% | 9,86% |

| Átlag | 6,93% | 6,38% | 7,35% | |

| Forintos sorozatok átlaga: | 9,75% | 9,22% | 10,39% | |

| Csak a legfontosabb, lakossági forintos alapok: | 12,17% | 8,88% | 7,23% | |

| Devizás sorozatok átlaga: | 3,07% | 3,03% | 3,16% | |

| Forrás: a Bamosz.hu adatbázisa. | ||||

Ha csak a forintos sorozatokat átlagoljuk, ezek hozama már valamivel kedvezőbb, éves szinten 9,75 százalék volt a 2023-as évben. Ha pedig csak a legfontosabb lakossági forintos befektetésijegy-sorozatokat nézzük, amelyeket a kisbefektetőknek kínálnak, a teljesítményük 12,2 százalék volt (ami egyszerű számtani átlag). Ez már nem hangzik rosszul, de nem éri el a kötvényalapok vagy a részvényalapok átlagát (18, illetve 15 százalék körül forintban), amint ezt korábbi cikkeinkben kifejtettük:

Az inflációt nehéz utolérni

Még szomorúbb lehet a befektetők számára, hiszen ezek az alapok igazából hosszú távú befektetésnek valók, hogy a három- és ötéves hozamok is meglehetősen szerények voltak tavaly év végéig. Miközben az infláció a 2022-es évben igen csúnyán elszállt (több mint huszonöt éve nem látott magasságba, 25 százalék fölé került - a szerk.).

A befektetőket vigasztalhatja, hogy végül is egyfajta gazdasági válságot élünk át, még ha papíron egyes gazdasági mutatók pozitív képet is festenek. Mindenesetre ingatlanpiaci fellendülésről és pezsgésről semmiképpen sincsen szó. Így lehet abban reménykedni, hogy jönnek majd jobb idők az üzleti ingatlanokra, hiszen az alapok főleg irodákat, plázákat, üzlethelyiségeket, raktárakat, esetleg gyárépületeket tartalmaznak.

Magyarországon jellemzően 6-9 százalékos euróhozamot lehet elérni a kereskedelmi ingatlanokkal – írta korábban a Gránit (volt Diófa) Alapkezelő.

Minden ingatlanalap más

A táblázatban külön csoportba soroltuk azokat az alapokat, amelyek nem közvetlenül ingatlanok vásárlásával, kezelésével foglalkoznak, hanem más ingatlanalapok befektetési jegyeit vásárolják, vagyis alapok alapjai (úgynevezett közvetett alapok). Külön szekcióban vannak azok is, amelyek különlegesek, például az egyik megszűnés alatt áll, a másik inkább intézményi befektetőknek vagy vállalati ügyfeleknek való.

Végső soron minden egyes alap különböző, nincs kettő egyforma, amelyek befektetési politikája megegyezne. Így nem is rendeztük sorba hozam szerint az eredményeket. Mindegyik hozamhoz mérlegelni kell, hogy milyen kockázati szintben érte el az alap. Az adatok korlátozottan hasonlíthatók össze. A fenti táblázatban azonban megnézheti, hogy a saját alapja hogyan teljesített.

Ingatlanalap, vagy inkább vegyes?

Az ingatlanalapok egy része tőkéjének jelentős részét likvid, kamatozó eszközökben tartja, azaz jellemzően rövid lejáratú állampapírokban, esetleg bankbetétekben. Némelyik végső soron inkább vegyes jellegű alapnak tekinthető. (A decemberi havi jelentések szerint év végén egyes alapok tőkéjének 30-55 százaléka is ilyen kamatozó eszközökben volt.)

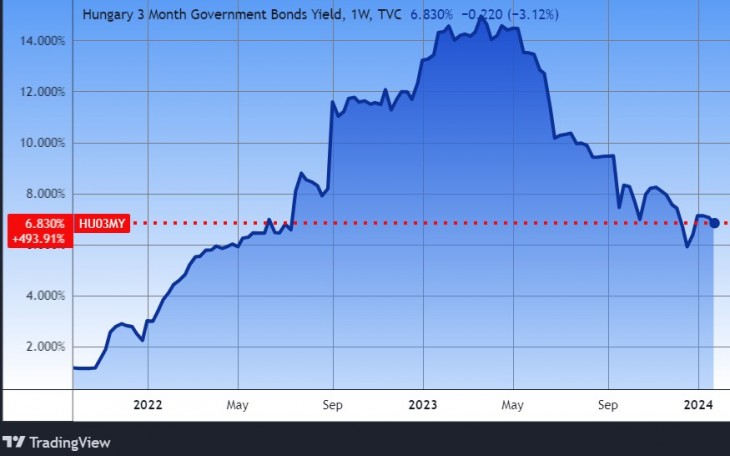

Ez pedig azt is jelenti, hogy a hozamok eléggé jelentősen ki vannak téve az állampapírhozamok alakulásának Magyarországon. Ezek pedig tavaly az év nagy részében folyamatosan csökkentek, különösen májusban volt egy jelentős zuhanás. Ettől eltekintve az év nagy átlagában ezek az eszközök eléggé jelentős kamatbevételhez juttathatták a befektetési jegyek tulajdonosait.

Nem segített az erősödő forint

Mivel azonban most már csak 6-7 százalékos rövid futamidejű állampapírhozamokat látunk – és az MNB várhatóan tovább csökkenti majd a kamatokat, ami hathat a hozamokra –, 2024-ben az alapok kamatbevételei is várhatóan csökkenni fognak.

Egy másik fontos tényező az euró-forintárfolyam. Az üzleti ingatlanok piacán igen elterjedt, hogy euróban határozzák meg a bérleti díjakat, így aztán az alapok bevételeinek egy jelentős része ebben keletkezik. Következésképpen, ha a forint erősödik, akkor a hazai fizetőeszközben számolt bevételek csökkennek, ha viszont gyengül, akkor emelkednek. Tavaly pedig jelentős forinterősödés volt megfigyelhető, ami valószínűleg nem tett jót egyes alapoknak, alapsorozatoknak (bár 2022-ben még kedvezett nekik).

Érdemes jelentéseket olvasni?

Hogy még bonyolultabb legyen a kép, egyes alapok ezeket a devizabevételeket forintra fedezik, vagyis valamilyen származékos, például határidős ügylettel kiküszöbölik az árfolyamváltozások hatását, úgyis mondhatjuk, hogy az euróbevételeket előre eladják. Ezzel mérséklődik a kockázatuk, csökken a befektetési jegyek árfolyamának ingadozása, ami bizonyos esetekben jó, bizonyos esetekben pedig rossz. Ez is magyarázat lehet arra, hogy egyes befektetési jegysorozatok hozama tavaly alacsony volt.

További ingatlanalapos tárgyú cikkeink, interjúink itt olvashatók.

Hogy hogyan vélekednek a piacról, alapjaik teljesítményéről vagy kilátásairól az illetékesek, maguk az alapkezelők, az majd az éves jelentésekből derül ki (a havi jelentéseik száraz adathalmazok.) Ezek azonban majd csak tavasszal érkeznek.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.