Az idei felmérésben 11 európai ország több mint 60 hitelintézete vett részt és adott választ többek között a problémás hitelekre és az értékvesztés szintjére, az ingatlanszektor bank stratégiájában játszott szerepére, a hitelek átlagos és preferált nagyságára vonatkozó kérdésekre.

Megállapítható, hogy a járvány nagy hatást gyakorol a bankok meglévő ingatlanhitel-portfóliókra vonatkozó terveire, és további hitelek kihelyezéséhez kapcsolódó hajlandóságukra. A megkérdezettek egybehangzóan állították, hogy a piacaik makrogazdasági kilátásai meghatározóak az induló projektek és a bankok várható hitelpiaci tevékenysége szempontjából, valamint, hogy milyen típusú projektek kaphatnak finanszírozást a jövőben.

A magyarországi bankok körében a leginkább preferált eszközcsoport az ipari-logisztikai ingatlanok kategóriája volt 2020 első felében. A korábban legnépszerűbb iroda kategóriát a bankok — a járvány hatásai miatt — már kevésbé hajlandók finanszírozni. Ez a megállapítás a teljes kelet-közép-európai régióra igaz. A válaszadók a szállodákat és az üdülőkompexumokat magába foglaló kategóriát tartják a legkevésbé vonzó eszközcsoportnak hitelezés szempontjából. Ez a kategória a korábbi felméréseknél is sereghajtó volt és az a helyzet azért sem meglepetés, mert a járványhoz kapcsolódó korlátozó intézkedések és határzárak miatt az európai turizmus súlyos válságát éli.

A felmérés azt mutatta, hogy a távmunka irodapiaci hatásait pesszimistán látják a magyar bankok: mindössze 14 százalékuk vélekedett úgy, hogy az irodák iránti keresletet nem fogják csökkenteni (vagy akár növelhetik is) a koronavírus-járvány kapcsán hozott korlátozások és a távmunkára történő átállás. 29 százalékuk bizonytalan ebben a kérdésben, 57 százalékuk viszont azt gondolja, hogy emiatt csökkenni fog az irodák iránti kereslet.

„Az iroda szektor jövője nagy kérdőjel. Egyes irodaházak üresek, a létesítményeket csak alapszinten üzemeltetik, míg máshol a munkatársak bejárnak dolgozni a szokásos rendben. Néhány vállalat próbál tárgyalni a bérbeadókkal az alacsonyabb bérleti díjakról, vagy csökkenteni igyekszik a bérelt terület nagyságát, de ma még korai arról beszélni, hogy az iroda szegmensben mit hoz a jövő” – magyarázza Andrea Sartori.

Egyéb magyarországi jellemzők

- A magyarországi bankok leginkább a mezőgazdasági szektor finanszírozását preferálták az ingatlanokhoz képest, a legkevésbé vonzó hitelezési célpontot pedig a szórakoztatóipari projektek jelentették.

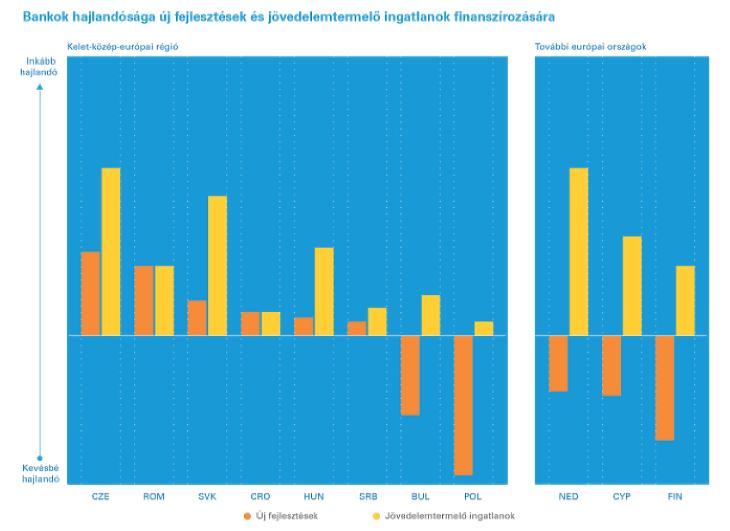

- A magyar válaszadó bankok 75 százaléka nyitott jövedelemtermelő ingatlanok finanszírozására, 50 százaléka pedig új ingatlanfejlesztések hitelezését is megfontolná. Ez ugyanakkor jelentős visszaesés a járvány előtti időkhöz képest: 2019-ben ezek a mutatók még 100, illetve 60 százalékon álltak.

- A magyar piacon az ingatlanfinanszírozási hitelek nagysága jellemzően a 14 és 24 millió euró közötti sávban mozog. A leghosszabb amortizációs időszak - amelyre a bankok készek hitelt nyújtani - átlaga 18 év, míg a szerződések átlagos futamideje 10 év.

- Az LTV és LTC mutatóra vonatkozó banki elvárások minden eszközkategóriában szigorodtak, így az elfogadható mértékek csökkentek az előző évhez képest, a legnagyobb mértékben a kiskereskedelmi ingatlanok és a hotelek esetében.

- Az érvényesíteni kívánt kamatprémiumok esetében a 2,51- 5,0 százalékos sávban mozogtak a különböző szektorok átlagos értékei. A legalacsonyabb prémiumokkal az irodák, a legmagasabbakkal pedig a hotelek esetében számoltak a bankok.

Andrea Sartori, a KPMG kelet-közép-európai ingatlantanácsadási részlegének vezetője - aki egyben a felmérés kezdeményezője - ugyanakkor megjegyzi: „A megkérdezett banki szakemberek körében az új projektek finanszírozásának vonzereje ugyan jelentősen csökkent, de a bankok továbbra is nyitottak a jövedelmet termelő ingatlanpiaci projektek hitelezésére.” Sartori úgy látja, hogy a COVID-19 okozta nehézségek ellenére a befektetők nem zárkóznak el teljes mértékben az új befektetésektől és a bankok is készek ezek finanszírozására, ám sokkal jobban megfontolják, hogy milyen típusú eszközökhöz készek hitelt nyújtani.

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.