A német index 0,7, a francia 1,0, a brit 1,2, a svájci SMI pedig 0,9 százalékkal emelkedik ma a tegnapi csúnya turbulenciák és esések után. A piacok megnyugvásában nagy szerepe volt annak, hogy a Credit Suisse hatalmas hitelkeretet kapott. Az amerikai indexek tegnap vegyesen zártak, és a mai határidős árfolyamaik is hasonlóak. A technológiai részvények némileg emelkednek, az S&P 500 és a Dow Jones ipari átlag viszont esik. Kora délután érkezik az EKB kamatdöntése, amivel kapcsolatban nagyok a kérdőjelek.

A BUX index 0,9 százalékos esésben van, ez azonban nagyrészt annak köszönhető, hogy tegnap az ünnepnap miatt kimaradt a rosszból. Az OTP 1,7, a Mol 1,1 százalékkal esik, a Richter 0,7, a Masterplast 3,0 százalékkal emelkedik, a Telekom pedig stagnál.

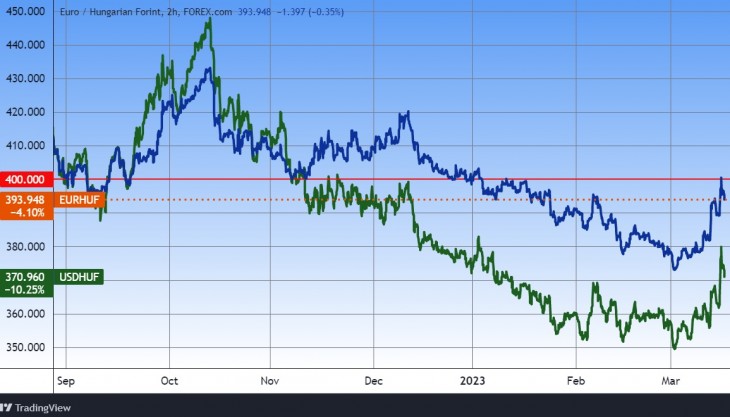

Magához tért a forint

Az euró/forint a nemzeti ünnepen csúnyán elszállt, 402 is volt az euró ára, 10-12 forinttal a keddi érték felett. Nyilván a szünnap miatti alacsonyabb likviditás, a szereplők hiánya is hozzájárult a jelentős gyengüléshez. Csütörtökön nagy korrekciót látunk, reggel volt 393 közelében is az árfolyam, most kevéssel 397 alatt van. A napi minimum és maximum 393,315 és 397,885 forint. A dollár kissé gyengül, forintban 373,50. A lengyel zloty és a cseh korona csak kis mértékben gyengült tegnap, ma pedig némi erősödést mutatnak.

Miért gyengült ekkorát a devizánk?

Az technikailag kedvező, hogy nem tudott tartósan 400 felett maradni az euró/forint árfolyam, de főleg a nemzetközi híreket figyelik most a befektetők, semmit a forint technikai képét – írja a KBC Equitas.

A régiós devizák egyébként meglehetősen gyengén szerepeltek ezen a héten, de a forint régiósan is alulteljesítőnek számít.

A bizonytalan piaci hangulatban a befektetők főleg az erős devizákat, például a dollárt preferálják, ahogyan az a nagyobb kockázatkerülés közepette is lenni szokott.

A forint esete a mexikói peso-val

A többi feltörekvő devizához képest is gyengén szerepelt a forint az elmúlt napokban. A mexikói peso-val viszont szokatlanul szoros együtt mozgás tapasztalható, ami segít megérteni a folyamatokat – véli az Erste Befektetési Zrt.

Mindkét deviza magas kamattartalommal rendelkezik, amire jelentős long pozíciók épültek fel. Most, hogy a befektetők menekülnek a feltörekvő piaci devizákból, ez nagyobb arányú pozíciózárást eredményez az említett két devizánál.

Vagyis az eladói nyomás nagyobb árfolyamgyengülést generál. Elméletileg ez a hatás azonban csak átmeneti, és csak addig jelentkezik, amíg tart a kötések zárása.

Nagy dilemma, ma dönt az EKB a kamatról

Az Európai Központi Bank az elmúlt hónapok talán legsúlyosabb döntését készül meghozni délután, amikor megítéli, hogy a Credit Suisse körül kialakult piaci zavarok elég súlyosak-e ahhoz, hogy eltérítsék a régóta tervezett kamatemelést – írja a Bloomberg.com. Ha megvalósítják a fél százalékpontos emelést, amelyet Christine Lagarde elnök már decemberben is jelzett, akkor a helyzet romlása esetén kemény bírálatokat kockáztatnak.

A Deutsche Bank és a Bloomberg Economics előrejelzése szerint egy kisebb, negyedpontos lépést választhatnak, vagy nem lépnek semmit. Ez viszont azért veszélyes, mert késleltetheti az infláció megfékezését.

A Credit Suisse a következő dominó?

Tegnap a Credit Suisse svájci hitelintézet megrendült helyzete sokkolta a piacokat, miután legnagyobb befektetője, a Saudi National Bank nem adott neki több segítséget. A pénzintézet azonban végül 50 milliárd frank likviditási hitelkeretben állapodott meg a Svájci Nemzeti Bankkal. A megingott piaci bizalom helyreállítása érdekében ajánlatot tesz legfeljebb hárommilliárd franknyi, dollárban és euróban denominált adósság visszavásárlására.

Hasonló lépésekre a 2008-as pénzügyi válság óta nem volt példa a nagy svájci hitelintézeteknél és ez az eddigi legnagyobb művelet a Credit Suisse pénzügyi helyzetének megerősítésére is. Szerdán a zürichi kereskedésben 31 százalékkal zuhantak a bank részvényei, kötvényei pedig olyan szintre estek, ami már súlyos pénzügyi nehézségeket jelez. Ma viszont 20,5 százalékos pluszban áll a tőzsdén.

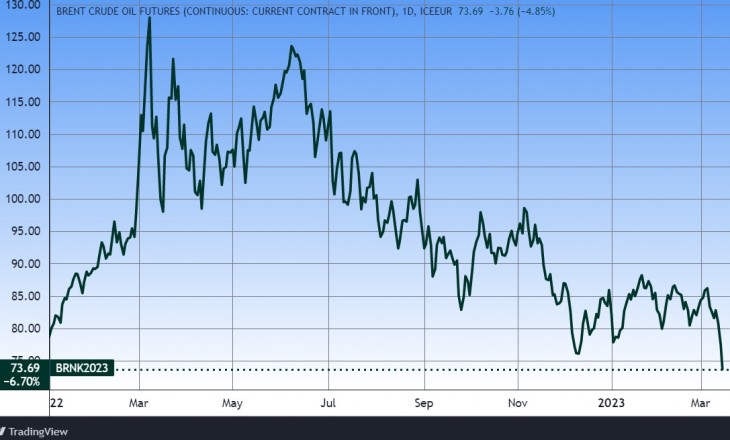

Éves mélyponton a nyersanyagok

Ma végre nem folytatódik az olaj és más nyersanyagok áresése, a Brent egy százalékkal emelkedik, hasonló mértékben megy fel például a réz és az alumínium is. A Dow Jones Commodity nyersanyagpiaci index tegnap éves mélypontra ért 968 ponttal, az olaj 2021 decembere óta nem látott alacsony szintre ért.

Az olaj áresésének egyik magyarázata, hogy hetek óta folyamatosan nőnek az amerikai nyersolajkészletek. Eközben a Biden-kormányzat engedélyezett egy új, vitatott alaszkai olajkitermelési projektet is. Hatalmasat, 6-7 százalékkal estek tegnap olyan olajcégek részvényei is, mint a Shell vagy a ConocoPhillips.

Özönlik a tőke a magyar kötvényalapokba

A hazai befektetési alapok a múlt hónapban 228 milliárd forint tőkebeáramlást mutattak, így összvagyonuk 2,4 százalékkal 9800 milliárd forintra növekedett.

A kötvényalapokhoz továbbra is özönlik a friss tőke, 216 milliárd forint érkezett, ami magasan kiemelkedik a kategóriák között – írja az alapkezelők szervezete, a Bamosz.

A friss tőke jelentős része, mintegy 208 milliárd a rövid futamidejű kötvényalapokhoz kötődik. A kategória vagyona a hónap során átlépte a 3000 milliárd forintos határt.

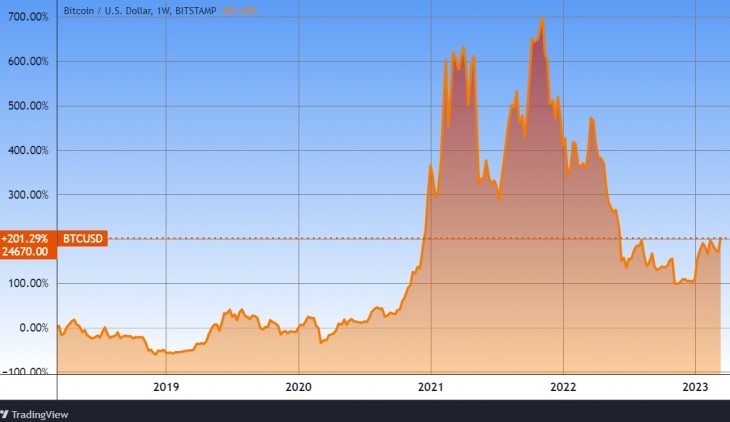

Tartja magát a bitcoin, zuhannak az “altok”

A bitcoin ma egy százalékkal esik, eltávolodva 26 ezer dolláros hét eleji csúcsától. De 24 700 dolláros árfolyama még eléggé jónak számít a tőkepiaci turbulenciák közepette. Egy hét alatt pedig 14 százalékos nyereséget tud felmutatni. Rosszabbul állnak az “alternatív kriptovaluták” (altcoins), az ether három százalékkal esik, a polygon (MATIC) és a solana (SOL) például nyolc, az avalanche (AVAX) kilenc százalékkal van lejjebb.

Az Ethereum-rendszerben sikeresen zajlanak a következő fontos frissítés, a Shapella (Shanghai + Capella) tesztjei (Goerli Testnet). A fejlesztés révén felszabadulhatnak a rendszerben korábban lekötött (stake-elt) ether-érmék. Ami rövidebb távon ugyan eladói nyomást jelenthet, hosszabb távon azonban sok előnnyel jár majd.

A tech-szektorba menekültek a befektetők

Tegnap az amerikai tőzsdéken a technológiai szektor, valamint a közműszektor felülteljesítése volt látható – írta a KBC Equitas. A gazdasági kilátásokról viszont nem lehet elmondani, hogy javultak volna, így leginkább az amerikai hozamcsökkenés magyarázhatja a technológiai szektor felülteljesítését.

Az amerikai indexekben a bankszektor és az energiaszektor relatíve kisebb súlya miatt volt látható mérsékeltebb csökkenés, mint az európai indexeknél.

A Microsoftot erősíti a friss GPT-4-es?

A világ novemberben ámult és bámult a ChatGPT rendszeren, azóta valóságos mesterségesintelligencia-mánia alakult ki. A héten bemutatták fejlettebb utódját, a GPT-4-est is, amely már képes szöveg mellett képeket is feldolgozni, friss információkat kap az internetről, és komplexebb problémákat, precízebben képes megoldani.

A Microsoft (amely januárban beszállt a fejlesztő OpenAI cégbe és saját termékeibe is beépíti a mesterséges intelligenciát) részvénye 1,8 százalékkal ment fel az általános esés közepette, de a rivális Alphabet (Google) is 2,4 százalékkal drágult.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Iránra és Libanonra is légicsapást mértek.

Iránra és Libanonra is légicsapást mértek.