Amikor tavaly év közepén bevezették a különböző befektetésekre vonatkozó szociális hozzájárulási adót, továbbra is mentesek maradtak alóla egyrészt a tőzsdei ügyleteken elért nyereségek, másrészt pedig a tartós befektetési számlán (TBSZ) és a nyugdíj-előtakarékossági számlán (NYESZ) keletkező jövedelmek. Ez azt jelenti, hogy aki “tőzsdézik”, az alapesetben értékpapírszámláján 15 százalékos árfolyamnyereség-adót fizet, de nem fizeti ki a 13 százalékos szochót. Aki pedig az említett speciális számlákon tartja hosszú távú megtakarításait, az teljesen megúszhatja az értékpapír-jövedelmek kiugróan magas adóját.

Így érdemes megnézni, milyen alternatívái vannak az állampapíroknak és más befektetéseknek ebben a körben. Mostanában sokan keresnek alternatívákat, vagy mert nem tartják elégnek a jelenlegi állampapírkamatokat, vagy esetleg nem bíznak a magyar államban, mások esetleg a deviza-befektetéseket részesítenék előnyben a forintbefektetésekkel szemben.

Értékpapírt vagy értékpapíralapot?

Az állampapíroknál kockázatosabb, értékpapír-jellegű befektetések körében a kisbefektetőknek általában két választása van. Vagy közvetlenül vásárolnak értékpapírokat, például részvényeket vagy külföldi kötvényeket, vagy pedig befektetési alapokon keresztül. A közvetlen értékpapír-vásárlás azonban hátrányos is lehet, mert egy kisbefektető portfóliójából gyakran nem lehet annyiféle befektetést vásárolni, hogy a tőke kellőképpen megoszoljon különböző befektetések között. (Vagyis szakszóval kellőképpen diverzifikált legyen.) Másrészt ahány értékpapír, annyiféle speciális ismeretre lehet szükség.

Így sokaknak maradnak a befektetési alapok. Egyik jellemző formájuk a nálunk elterjedt nyílt végű alap, amelyeket bankokban, brókercégeknél forgalmaznak. Ezek azonban az említett súlyos adóhátrányt kell elszenvedjék, mint amit a szocho kapcsán említettünk, 15+13=28 százalékos adó terheli a nyereségüket. Kivéve itt is a TBSZ és NYESZ számlákat.

A remekelő BUX nyomában

A másik út a tőzsdei befektetési alapoké, leginkább az ETF-eké, amelyekre tehát nem kell szocho-t fizetni, valamint szintén helyezhetők TBSZ-re, NYESZ-re. Egyik hátrányuk lehet, hogy Magyarországon alig van belőlük. A Budapesti Értéktõzsdén konkrétan csak kettő, az egyik a BUX indexet, a másik pedig a CETOP kelet-közép-európai részvényindexet követi. A térség részvényei azonban jól teljesítettek mostanában, a BUX index pedig új és új történelmi csúcsra tört, ez vonzóvá teheti e két alapot is.

ETF-ek Budapesten, a BÉT-en:

E két alap azonban viszonylag kockázatos, ahogy térségünk is, egy szűk területet ölelnek fel. Így érdemes lehet a portfóliót más, Nyugat-Európában tőzsdén forgalmazott ETF-ekkel bővíteni (diverzifikálni).

Az ETF-bőség zavara

Az ETF-ek, azaz tőzsdén kereskedett alapok (Exchange Traded Funds) előnye a Magyarországon elterjedt befektetési alapokhoz képest, hogy a tőzsdén keresztül bárki megveheti ezeket, attól függetlenül, hogy mely pénzügyi csoportnál vezetik a számláit. Ezen kívül sokszor költségelőnyöket és nagy választékot is kínálnak az EU-ban.

Ekkor viszont egy ellentétes előjelű problémával találjuk magunkat szembe, nevezetesen azzal, hogy túlságosan sok ETF közül választhatunk. A JustETF.com adatbázisában például 2578 különböző tételt találunk jelenleg, ebből 1625 a részvényjellegű (“equity” vagy “stocks”), 659 pedig kötvényes (“bonds”). A többi jellemzően devizákra, árupiaci termékekre vagy kriptovalutákra szakosodott. A választás tehát nagyon nehéz, további nehezítés, hogy az oldal csak angolul és németül tud.

Biztonságosabb, mint a magyar állampapír?

Először érdemes kiválasztani a megfelelő eszközosztályt, például hogy részvényes, kötvényes, devizákra szakosodott, árupiaci, egyes országokra specializálódott ETF-et szeretnénk-e választani. Sok esetben ezen belül további alkategóriákat találunk, a kötvényeknél például államkötvény-alapokat, amelyekből jelenleg 288-féle van, vagy inflációkövető kötvényekre szóló ETF-eket, amiből csak 29 darab, vagy valami mást, például vállalati kötvényekre szólót.

Külföldi inflációkövető kötvényekről és azok alapjairól itt írtunk korábban:

A kötvényalapokat például csoportosíthatjuk aszerint is, hogy a kibocsátóknak milyen hitelminősítési előírásnak kell eleget tenniük (“bond rating”). Vannak például alapok, amelyek kizárólag AAA-s, vagyis a legjobb minősítésű kibocsátók kötvényeibe fektetnek. (Magyarország nem ilyen.) Hasonlóképpen a részvény ETF-eknél is régiókra, országokra, szektorokra, befektetési stratégiákra és egyéb témákra szakosodott ETF-eket is találunk. Az általában kockázatkerülő magyar befektetők számára érdekesek lehetnek a nemesfémek (“precious metals”) vagy az ingatlanok is (“real estate”).

Rengeteget számít a devizaválasztás

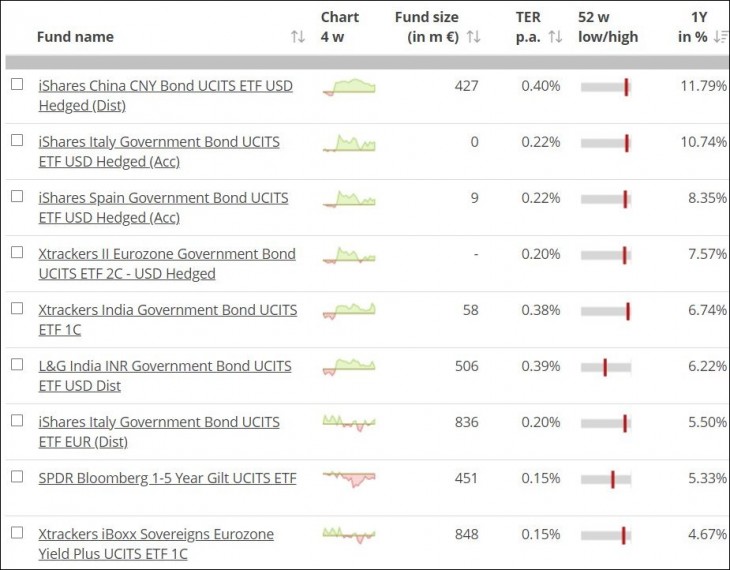

Következő képünkön a befektetési minősítésű államkötvényalapok csoportjának az élmezőnye látható hozam szerint sorba rendezve. Figyeljük meg, hogy a legtöbb ilyen alap dollárban működik (dollárban denominált). A dollár kamatelőnye ebben is megmutatkozik az európai devizákkal, főleg az euróval szemben. Ráadásul maga a dollár is sokat erősödött az utóbbi időben – de nem biztos, hogy ez a jövőben is így lesz. Megannyi kérdés és dilemma.

Új szakmát kéne tanulnunk hozzá?

Míg az alapok vásárlásának segítségével megspóroljuk magunknak a részvénykiválasztás tudományának elsajátítását, rögtön egy új mesterséget kell(ene) kitanulnunk, ez pedig az alapok kiválasztásának képessége. Ami szintén egyáltalán nem könnyű. Nagyon sok szempontot kell figyelembe venni, devizákat, hozamokat, költségeket, kockázati szintet, a mögöttes befektetési eszköz jövőbeli kilátásait stb. Esetleg választhatunk valamilyen vegyes alapot, index alapot, ami a dilemmák egy részét megoldja.

Egyes elméletek és adatsorok alapján ugyanis az indexek, mint például a BUX vagy az amerikai S&P 500 tőzsdeindex megvásárlása hosszabb távon jövedelmezőbb volt, mint a különböző értékpapírok között válogatni. Ez adott esetben igaz lehet a kötvényekre is.

Mibe kerül nekünk mindez?

A kisbefektetőknek az ETF-ek kiválasztása előtt is már egy sor más kérdést kell megválaszolniuk. Ilyenek például, hogy:

- Mik is tulajdonképpen a befektetési céljaik?

- Milyen időtávon gondolkozzanak?

- Ennek alapján érdemes-e TBSZ-t vagy NYESZ számlát nyitni?

- Milyen kockázatokat hajlandóak felvállalni?

- Ennek fényében milyen eszközosztályokat hajlandóak megvenni, és milyen arányban?

- Hol nyissanak értékpapírszámlát, mely banknál vagy brókercégnél?

- Mennyi pénzt utaljanak rá?

- Mekkora összeget fordítsanak egy-egy értékpapírra?

- Milyen befektetési stratégiát kövessenek?

A mekkora összeget fektessünk be kérdést sokszor az értékpapírszámla-vezető cég díjstruktúrája is erősen befolyásolja. Itt nagyon valószínű, hogy legalább néhány euró minimum díjat kell kifizetnünk, ami azt jelenti, hogy legalább 1-2 ezer eurónyi befektetéseket fogunk tudni hatékonyan végrehajtani. (Mert van egy százalékos díj és egy fix díj, a százalékos általában pár ezrelék, a fix díj pedig leggyakrabban 5-10 euró vagy 5-10 dollár.)

Nem minden olcsó, amit annak hisznek

Ami pedig az egyes alapok költségeit illeti, az ETF-ek alapvetően arról híresek, hogy alacsony költségszinttel dolgoznak, de ez valójában inkább csak egy részükre igaz. Általában azokra, amelyek nagyok, és valamilyen közkeletű, elterjedt indexet követnek, például az S&P 500-at. Itt valóban megúszhatjuk éves szinten pár ezrelék költséggel.

Az egzotikusabb, speciális ETF-ek viszont egyáltalán nem biztos, hogy olcsóak. Itt akár évi 1-2 százalékról is szó lehet. Ennek nyomon követésében segítséget nyújt az úgynevezett TER-mutató, amely az alapra terhelt éves összes költséget fejezi ki egyetlen számba sűrítve. (Lásd fentebb, a befektetési minősítésű kötvényeket vásároló alapok listáján is.)

Kapuzárási pánik esetén

De mi történik, ha egy csomó időt, pénzt, energiát az ETF-ekre fordított valaki, majd egy tollvonással ellehetetlenítik, mint más befektetéseket? Például kiterjesztik rá a szocho-t, kivetnek rá egy különadót? A szocho bevezetésénél a korábban megvásárolt befektetésekre nem vonatkozott az új sarc. Ha ez az elv megmarad, akkor lesz időnk alkalmazkodni, és az új megtakarításainknak új helyet keresni, a régieket pedig esetleg tovább futtatni.

Az utolsókból lesznek az elsők?

Nem szorosan az ETF-ekhez kapcsolódik, de ha valaki részvényekkel, vagy általában értékpapírokkal foglalkozik, szüksége lehet egy stratégiára. Számos ilyen van, a legegyszerűbb a “vedd és tartsd” (“buy and hold”) néven ismert. Egy másik lehetséges út a piacok ciklikusságát megpróbálni kihasználni. Lehet, hogy éppen olyat érdemes vásárolni, ami rosszul teljesített az utóbbi egy-két évben. (Nem pedig, ahogy a kisbefektetők sokszor, mindig a nyerőket venni.)

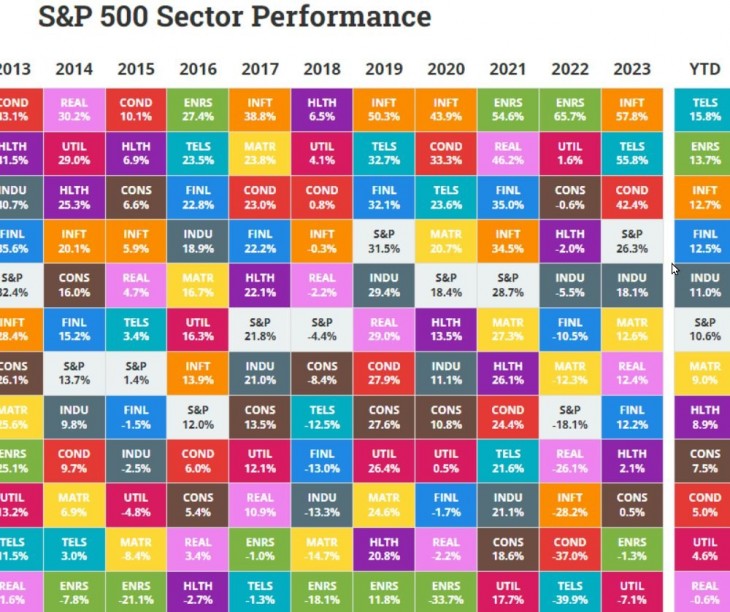

Megfigyelhető ugyanis, hogy azok a szektorok, amelyek 1-3 éven keresztül lemaradók voiltak, a következő évben vagy években a teljesítménylista élén tűnnek fel. Tőzsdei körökben jól ismert ez a mátrix, amelyet a Novel Investor oldalán is megfigyelhetünk:

Hektikus energiapiaci helyzet

Vegyük például az energiaszektort (zölddel, jelmagyarázat az eredeti oldal alján). A 2017-es, 2018-as, 2018-es, 2020-as években a sor végén kullogott az S&P 500 index főbb szektorai között. Majd az élre ugrott 2021-ben és 2022-ben is. Tavaly megint utolsó előtti volt, az idén viszont eddig a második helyen áll. Hosszabb távon inkább alulteljesítő volt, így könnyen jöhet pár jó éve.

Európában ezt a szektort az iShares S&P 500 Energy Sector UCITS ETF követi, de a linkelt oldal alján megtalálhatjuk a konkurenseit is, amelyek hasonló profillal működnek. (Minden S&P 500 szektornak van az USA-ban – és a jelek szerint Európában is – egy vagy több ETF-e. Hasonló tábla pedig országok viszonylatában is látható.)

A szektorok ciklikusságán alapuló stratégia egyébként a gazdasági növekedési ciklusokkal is összefügg, és “sector rotation strategy” néven találjuk meg külföldi írásokban. (Vagy a Wikipédián.)

Hol keressünk még ETF-eket?

A JustETF-nek mobiltelefonos verziója is van, szintén angolul és németül. De az ETF-ezéshez sok más alkalmazás is hasznos lehet, többek között az Investing.com vagy a Tradingview. Brókercégünknek vagy bankunknak pedig könnyen lehet, hogy van saját értékpapír-keresője is. Érdemes lehet böngészni a Frankfurti Tőzsde keresőjét is.

“EUR hedged”, azaz euróra fedezett külföldi alapot választani nem biztos, hogy szerencsés megoldás, erről szól ez a cikk. Általában véve, több magyar pénzügyi oldal, blog és influenszer foglalkozik az ETF-ekkel magyarul is, érdemes tehát rákeresni, lehet róluk sokat olvasni.

További fontos részlet, hogy az árupiaci termékekre vagy a kriptovalutákra szóló tőzsdei termékek sokszor nem ETF-ek, hanem eléggé hasonló működésű, de jogilag eltérő, kötvényszerű termékek (ETN, ETC, ETP). Emiatt kockázati szintjük magasabb lehet.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Az ukránok nem adták be a derekukat.

Az ukránok nem adták be a derekukat.