Támogatott állampapíroknak is nevezik néha a lakossági állampapírokat egyes szakemberek, amiért az állam a piacinál magasabb kamatot fizet rájuk, hozzávetőleg 2012 óra. A kamatadó alóli 2019-es felmentésükkel, majd 2023 közepén a szocho bevezetésével tovább nőtt az állampapírok versenyelőnye a legtöbb egyéb kamatozó jellegű befektetéssel szemben.

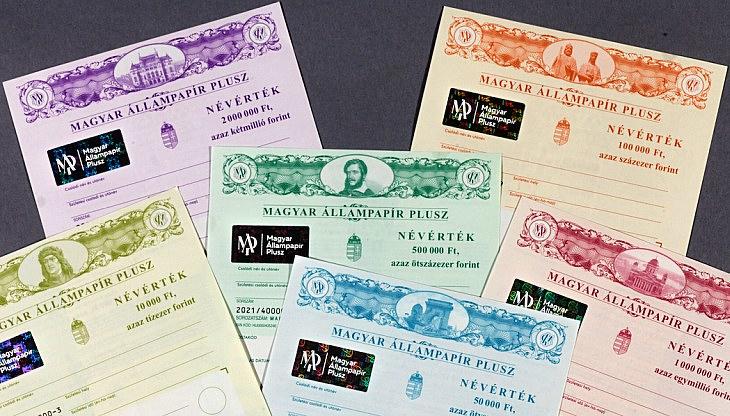

Fotó: Pixabay.com

Az állampapíroknak – az alacsony kockázatú befektetések világában – elvileg három fontos konkurense lehetne, ha azok elég sokat fizetnének – nettóban.

- A bankbetétek – ezek kamata azonban sok éve már, hogy túl alacsony, sőt gyakran nulla. Adózási szempontból pedig tavaly nagy hátrányba hozták ezeket.

- A befektetési alapok – ezek tőkéje szépen nőtt 2023-ban, de adózási szempontból nagy többségük szintén hátrányt szenved.

- A banki és más vállalati kötvények, amelyek néhány bank kínálatában ma is szerepelnek. Az adózás itt is ugyanúgy probléma, plusz a kockázati szint is magasabb.

Dupla adóhátrányba hozták őket

A 13 százalékos szocho-t 2023 közepén vezették be az olyan kamatjövedelmekre, amelyek után a 15 százalékos SZJA-t is meg kell fizetni. Ilyenek főleg a bankbetétek, a befektetési alapok zöme, a banki és vállalati kötvények (ha 2023. július 1-től vásároltuk vagy kötöttük le ezeket). Így 15+13=28 százalék lett ezek adóterhe, tehát a bevételünk több, mint negyede elvész.

Nem egyszerűen helyzetbe hozták az állampapírokat, hanem lényegében ellehetetlenítették a többi befektetést.

Hátrányban vannak a kockázatok miatt is

A banki kötvényeknél ráadásul a befektetett tőke a kibocsátó esetleges csődje, de akár csak megrendült tőkehelyzete miatt is elveszhet. (A befektetők pénzét a jogszabályok alapján a bank feltőkésítésére, “szanálására” is fordíthatják.) Ezzel valószínűleg sok kisbefektető nincs tisztában a banki kötvények vásárlásánál. A kacifántos hazai és EU-s jogszabályok alapján befektető legyen a talpán, aki ezeket a kockázatokat pontosan fel tudja mérni.

Ráadásul a 2015. július 2. után kibocsátott banki kötvényekre nem vonatkozik az OBA (Országos Betétbiztosítási Alap) biztosítása, ami a bankbetétekkel és az állampapírokkal szemben is nagy versenyhátrányt jelent.

A bankcsődhullámok története

Még ha jelenleg nem is látszanak bankcsődök a láthatáron, sokan emlékezhetnek rá, hogy:

- A kilencvenes évek Magyarországon az elképesztő összegekbe kerülő bankmentések, feltőkésítések (a “bankkonszolidáció”) időszaka volt.

- A 2008-2009-es Lehman-válság vagy Nagy Pénzügyi Válság szinte az egész világon bankcsődök nagy hullámát hozta el.

- A 2010-es évek első felében Európában is évekig bankválságról beszéltek.

- Az USA-ban még 2023 elején is végigsöpört egy kisebb bankválság-sorozat a megemelkedett kamatszint miatt.

De nézzünk néhány hazai banki kötvényt, mit kínálnak most (a teljesség igénye nélkül)!

Tripla fix az Ersténél

Az Erste-csoportnál rendszeresen vannak kötvényjegyzések, áprilisban is egy dolláros, egy eurós és egy forintos kötvénysorozatot lehetett kapni. Mindhárom két éves, fix kamatozású, forintban 6,75, euróban 3,00 és dollárban 4,25 százalékos kamattal. Bár nincsen pontosan ugyanilyen hosszú futamidejű magyar lakossági állampapír forintban, az egy évesek 6,0 és a hét évesek 7,0 százalékos kamatozása alapján a bank papírja – bruttó kamatban – nem igazán versenyképesebb azoknál.

Az eurós papíroknál még nehezebb az összehasonlítás, de az EMÁP eurós magyar állampapírok három évente változó kamata pillanatnyilag magasabb, mint az Erstéé (áprilisban évi 3,94 százalék). Ám ha az EKB csökkenti majd a kamatokat – ami hónapokon belül valószínűsíthető –, akkor ez az eurós állampapír alulmaradhat a jelenlegi fix kamatú eurókötvényekkel szemben.

Lehetek a szanálási eszközöd?

Ami a kockázatokat illeti, a kötvényekbe fektetett tőke más banki kötvényekhez hasonlóan jóval kockázatosabb helyen van a betétekhez vagy az állampapírokhoz képest.

A kötvények MREL-képes kötelezettségek… szükség esetén szanálási eszközként a Kibocsátó hitelezői feltőkésítésére használhatók – írják az Ertse-kötvények hivatalos dokumentumai.

Hét százalék egy évre az MBH-nál?

Az MBH legutóbbi, “HUF 7,00% 2025/F” kötvényének hozama (EHM) évi 6,92 százalék, és egy éves a futamideje. Ami már – hozam terén legalábbis – ráígérni látszik az egy éves lakossági állampapírra (6,00 százalék). Csak hát a 15 százalékos kamatadó levonásával valamivel kevesebb, mint 5,95 százalék marad. Azután még ott van a szocho is, ezzel már 28 százalékra nő az adóteher. Vagyis 7*0,72=5,04 százalék a nettó kamat – mélyen az adómentes lakossági állampapír alatt.

Az állampapír előnye az adóval behozhatatlannak látszik (kivéve TBSZ-, vagy NYESZ-számlák esetén, amire még visszatérünk). Eközben a kockázati szint is a többi banki kötvényhez hasonló, azaz mindenképpen magasabb, mint az állampapíroké. (Általános vélekedés szerint a bankok nem lehetnek olyan szilárdak, mint az államok.)

A kötvénytulajdonosok az MBH Bank Nyrt., mint kibocsátó kockázatát viselik – írják erről.

Az OTP biztonságosabb az államnál?

Áprilisban az OTP-nél a HUF 2025/7 001 kötvényeket kínálták, évi hat százalékos kamattal és egy éves futamidővel. A kötvények kibocsátási tájékoztatójának kockázatokról szóló része rengeteg pontot felölel, az orosz-ukrán háború hatásaitól a kiberbiztonságig vagy a pénzmosási kísérletekkel kapcsolatos esetleges problémákig. A tapasztalatok fényében érdekes az a rész, amikor kockázati tényezőnek lényegében az államot, a törvénykezést jelölik meg:

Az adózásra vonatkozó hatályos jogszabályok a jövőben kedvezőtlenebbre is változhatnak, ami a befektetők befektetéseinek értékét negatívan érintheti.

Az OTP Bank saját értékelési rendszere alapján saját kötvényeit a hasonló futamidejű egy éves állampapírokkal azonos kockázati szintre helyezi (egyes szintű kockázati értéket kaptak). Egyes állampapírokat, mint a Bónuszok (BMÁP), vagy a MÁP Plusz viszont kockázatosabbnak ítélnek meg, ezeket hármas, illetve kettes szintű kockázati besorolással látták el.

Kockázatok a hét fokozatú skálán

A Raiffeisen Bank az összes, fix, változó, rövid, hosszú futamidejű állampapírt egyformán “alacsony”, azaz egyes szintű kockázattal jelöli (egy hét fokozatú skálán). A vállalati kötvények hármas (“mérsékelt”) megjelölést kaptak. A bank saját kibocsátású kötvényei pedig vagy hármast (a fix és változó kamatúak), vagy négyest (az indexált és visszahívható kötvények).

Idén azonban a banknak nincsen aktuális hazai kötvényprogramja.

Megoldás lehet a TBSZ, a NYESZ

Egy megoldás biztosan van az adóprés-problémára, ha a hosszabb távú, kamatadó- és szocho-köteles befeketéseinket TBSZ-re (tartós befektetési számlára) vagy NYESZ-re (nyugdíj-előtakarékossági számlára) helyezzük. Ekkor a megfelelő szabályok betartása esetén nem kell utánuk ezeket a sarcokat kifizetni, de elvileg hosszú évekig kell tartogatni a befektetésünket.

Vagy mégsem? Egyes értelmezések szerint az idő előtt feltört tbsz-eken levő befektetések kamata is szocho-mentes. Amint az egyik bank írja:

TBSZ futamidő előtti lezárása esetén milyen fizetési kötelezettségek keletkezhetnek?

A jelenlegi jogszabály szövege szerint a TBSZ nem érintett a szocho tekintetében, azaz sem feltörés, sem részkivét esetén nem merül fel szocho a jövőben sem. SZJA-t sem vonunk feltörés esetén, csak igazolást állítunk ki.

Az SZJA-t azonban ilyen esetben a befektetőknek saját maguknak kellett befizetni, ez így volt korábban is.

Ám az állampapírok is TBSZ-re helyezhetők. Így ha magasabb a kamatuk is, akkor még ott is jobban megéri a vásárlásuk, mint a banki kötvény.

A törvénykezés lesújthat

De mi lesz, ha holnap meg a TBSZ vagy NYESZ számlákat lehetetlenítik el? – motoszkálhat a kisbefektetőben a gondolat az eddigi tapasztalatok alapján. Ez az eddigi jogszabályváltozások fényében könnyen elképzelhető, de eddig a hasonló törvények legalább visszamenőleg nem voltak érvényesek.

Fotó: Depositphotos

A szocho-fizetési kötelezettség például nem vonatkozott a változás előtt vásárolt kötvényekre, befektetési jegyekre. Az állampapírok adójának eltörlése sem érvényes a 2019. június 1-je előtt vásárolt állampapírokra. Ha ezután is betartják ezt az elvet, akkor elvileg lehet alkalmazkodni, és más befektetési formát választani.

A rábeszélés ereje

Ha ennyire nem jók ezek a kötvények, akkor miért vannak egyáltalán? – merülhet fel a kérdés bárkiben. A banki kötvények kínálata mögött alighanem az is ott van, hogy tényleg el lehet ezeket adni az ügyfeleknek, jelentős részben nyilván TBSZ-re és NYESZ-re (amelyekre azonban állampapír is pakolható). De félő, hogy sokan nem a legideálisabb döntést hozzák a vásárlásuknál.

Microsoft (Windows) vagy Apple (Macintosh)? VHS vagy Betacam? Nem mindig a jobb termék győz, hanem sokszor az, amelynek jobb a marketingje. Vagyis amelyre rábeszélik az ügyfeleket a rábeszéléssel megbízott ügynökök, ügyintézők, “szakértők”.

De mindegy is, miért és hogyan, az állampapír összességében nagyon alacsony kockázatú (biztonságos), a hozama is magas, ráadásul adómentes. Így aki nem saját pénztárcájának ellensége, annak a legtöbb esetben az a legjobb választás.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Vegyesen zártak szerdán a New York-i értéktőzsde irányadó mutatói.

Vegyesen zártak szerdán a New York-i értéktőzsde irányadó mutatói.