Az utóbbi években a lakosság kedvenc kötvényfajtájává avanzsált Prémium Magyar Állampapírok (PMÁP) indulókamata nemrég kétszer is nagymértékben zuhant. Pár hónap alatt 15 százalék környékéről 7,9 százalékra érkezett. Azóta sokakban felmerül a kérdés, hogy megéri-e még ezeket vásárolni.

Amennyiben az infláció tovább süllyed, vagy legalább szinten marad, akkor valószínűleg igen. Hiszen tavaly év végén már csak 5,5 százalék volt a pénzromlás mértéke (decembertől decemberig, tehát év/év szinten). Az elemzők pedig további csökkenést várnak – de már csak lassuló mértékben.

Miért nem jó alacsony kamattal befektetni?

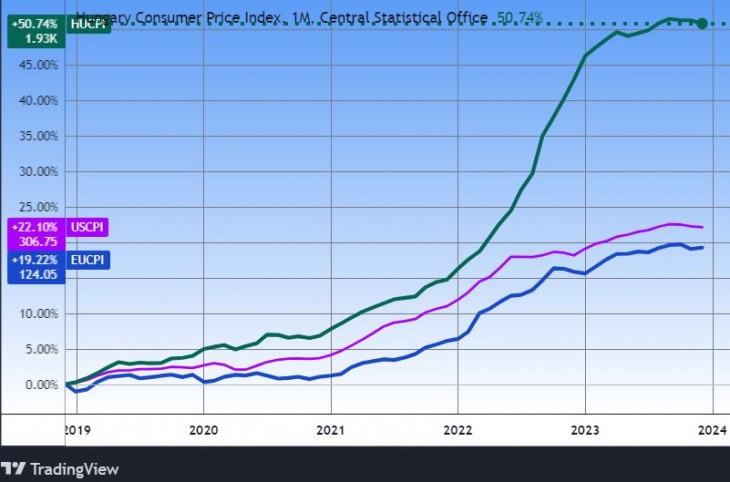

Innen már nagyobb az infláció emelkedésének a mozgástere, mint a csökkenésnek. Bizonyos értelemben kockázatos tehát alacsony kamatozással inflációkövető kötvényeket venni, mert ha ugyanaz történik, mint 2022-ben – azaz hirtelen nagyon nagyot ugrik az infláció –, akkor negatív reálkamatot fogunk elérni. (Vagyis veszít a pénzünk az értékéből.)

Másrészt pedig a forint gyengülni szokott, ez már egy több évtizedes trendnek tekinthető, amelyet csak rövidebb időszakokban szokott erősödés tarkítani.

Drasztikusan csökkent a kamatkülönbség

Eddig kicsi volt a valószínűsége olyan nagy mértékű forintleértékelődésnek, ami miatt érdemes lenne devizában takarékoskodni. Hiszen a forintkamat, legalábbis a lakosság számára kiemelkedő volt, ami bőven kompenzálta az esetleges forintleértékelődést. A forint hosszú távon rendszerint csak évi 2-3-4 százalékokat gyengült átlagosan. Lásd az árát korábbi cikkünkben:

Egy 2-4 százalékos devizakamat és egy 5-8 százalékos forintkamat között azonban már nem biztos, hogy olyan nagy lesz a különbség – mármint ha az előzőhöz még hozzájön 2-4 százalékos forintleértékelődés is. Konkrétan az euróbefektetések utol is érhetik a forintbefektetéseket. Vagy ha nem is, egyfajta biztosításként szolgálhatnak nagyobb krízis esetére.

Inflációkövetés, euróban?

De nem lehetne a kettő előnyeit ötvözni? Inflációkövetést is, meg forintgyengülés elleni védelmet, egyszerre? Voltak euróban kibocsátott magyar inflációkövető kötvények, de megszűntek. A jelenlegi eurós lakossági papírok, az EMÁP-ok egy bankközi eurókamatlábhoz vannak kötve. Az EMÁP kamata épp 3,938 százalék, és a mögöttes Euribor kamatláb is alig különbözik ettől.

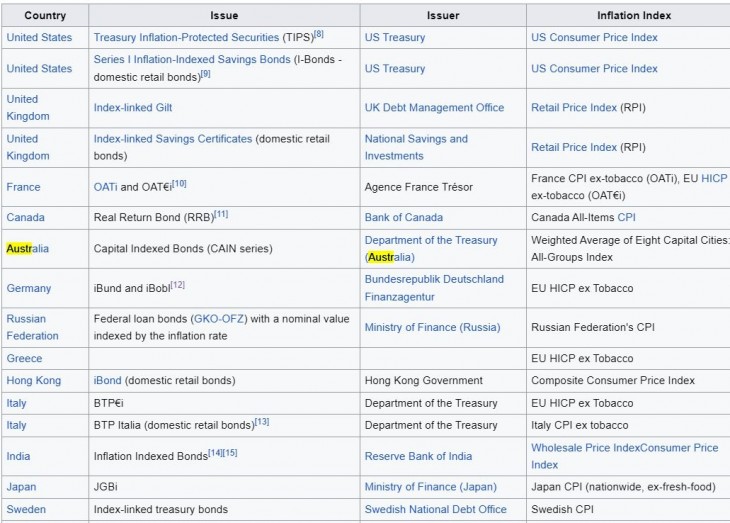

Külföldön már más a helyzet, a Wikipedia listája szerint egy sor országban vannak inflációkövető papírok, Európában is. Némelyikben kettő is, jellemzően az egyik fajta a lakosságnak, a másik intézményi befektetőknek.

Mit mondanak a sógorok?

Mi sem lenne egyszerűbb, mint kisétálni Ausztriába, és bevásárolni egy kis inflációkövető eurókötvényt, de ez az ország nincs a listán. Az osztrák bankok persze készségesen kínálnak megoldásokat, például inflációkövetőnek nevezett befektetési alapok formájában. Kérdés, ezekben konkrétan mi van, mi minden lehet a jövőben, és korántsem biztos, hogy az inflációkövetés garantált.

Németországban épp megszűnt

Az “inflációhoz kötött szövetségi értékpapírok” (ILB) a Németország által kibocsátott kötvényeket jelent, amelyek tíz és 30 év közötti eredeti futamidővel léteznek. Ám 2024-től kezdve nem bocsátanak ki új értékpapírokat (“iBund” és “iBobl”).

A jelenleg forgalomban lévő értékpapírokkal továbbra is lehet majd kereskedni a piacon – írja az állami hivatal.

Óvatosan a banki kötvényekkel

A német Wikipedia megemlékezik arról is, hogy a német bankok “inflációhoz kötött kamatozású certifikátok” vagy “inflációhoz kötött kötvények” elnevezéssel saját kötvényeket hoztak forgalomba magánügyfelek számára. Ezek kamata a (dohánytermékek nélküli) EMU fogyasztói árindextől (HICP ex dohány) függ.

Kockázatot jelent azonban, hogy lejárat előtt az árfolyamuk ingadozhat, és a kötvény névértéke alá is leeshet. Ráadásul a certifikátokra általában nem vonatkozik a betétbiztosítás (a magyar OBA ottani megfelelője), vagyis bankcsőd esetén nem védettek. A szakértők kritizálják azt is, hogy könnyen “felmerülhetnek rejtett költségek”.

Ciao, inflazione italiana!

Az olasz BTP inflációkövető állampapírokat elsősorban lakossági befektetőknek tervezték, de a dokumentumok szerint lényegében bárki megvásárolhatja. (De olaszországi lakhely vagy bankszámla vélhetően kell hozzá.) A “BTPs Italia” kamata az olasz inflációs rátához igazodik félévente, futamideje 4, 5, 6 és 8 év lehet. Hagyományos aukciós mechanizmus helyett a Borsa Italiana MOT platformjának felhasználásával bocsátják ki, így bármely “online kereskedési funkcióval felszerelt otthoni banki rendszeren” keresztül is megvásárolhatók. (De bankfiókban és postán is.)

Az olasz Kincstár a forgalomba hozatal előtti napon közli a garantált minimális éves reálkamatlábat (kamatszelvényt).

A kamatot a rögzített féléves reálkamatláb és a hat hónapos időszak alatt az inflációval növelt tőke szorzataként számítják ki. (Ezek szerint a reálkamatláb így hasonlít a nálunk használt “kamatprémiumhoz”, az infláció viszont ott a tőkét növeli, nem a kamatot, mint itt.) A kibocsátási naptár szerint havonta 1-2 alkalommal is van BTP-aukció. A legutóbbi “garantált kamat” pedig 2,0 százalék lehetett.

Kötvények helyett vegyünk inflációs alapot?

Mi sem lenne egyszerűbb, mint ezt az egészet a szakemberekre hagyni, és inflációkövető kötvények helyett inkább inflációkövető kötvényekbe fektető alapokat vásárolni. Nos, van is ilyen Európában, méghozzá bőven. Csak úgynevezett ETF-ekből, vagyis tőzsdén kereskedett, alacsony díjú alapokból a Justetf.com adatbázisa 31 darabot dob ki az infláció szóra keresve. (Attól függően, hogy milyen országot állítunk be az oldal alján, más és más lehet az eredmény.)

Ehhez jönnek még vélhetően a különböző bankcsoportok és vagyonkezelő cégek egyéb befektetési alapjai, amelyek nem ETF-ek, és ahol az alapkezelő nagyobb mozgásteret kap a befektetések kialakításánál. De ezzel egyben a kockázatok is nőnek.

A sokk akkor érhet bennünket, ha megnézzük, hogy az utóbbi egy év hozama hogyan alakult az ETF-eknél. Az az oszlop ugyanis plusz nyolc és mínusz hat százalék között minden elképzelhető variációt tartalmaz. Mert bizony a szabadpiaci forgalomban szereplő inflációkövető kötvények árfolyama – nem úgy, mint az itteni PMÁP-oké – szabadon ingadozik.

Az inflációs kötvényen is lehet veszíteni

Ha például az inflációs várakozások csökkennek, de a kamatok nem, akkor az inflációs papírok vonzereje – és így árfolyama – esni fog. Az intézményi befektetőknek szóló kötvények jellemzően ilyenek, nem vállal rájuk visszavásárlási árfolyamot senki a lejárat előtt. Az alapok pedig főleg ezeket vásárolják.

Így aztán ember legyen a talpán, aki megmondja, hogy milyen alapot érdemes vásárolni, és milyet nem. A kötvények helyett a kötvényalapok elemzését kellene elsajátítania a kisbefektetőknek, ami nem nagy könnyebbség.

(A következő részben főleg az USA, Nagy-Britannia és Franciaország inflációs kötényeivel foglalkozunk majd.)

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Az amerikai elnök elemezte az iráni helyzetet.

Az amerikai elnök elemezte az iráni helyzetet.