Sokak szemében a részvények bizonytalan, kockázatos, kiszámíthatatlan, veszélyes befektetési termékeknek, míg a kötvények megbízható, kiszámítható, megnyugtatóan folyamatos bevételt hozó megtakarítási formának számítanak. Sok esetben ez így is van, de azért korántsem mindig.

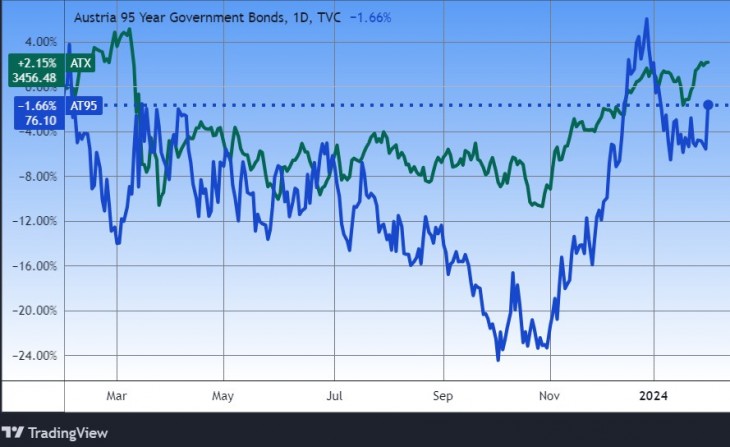

Ennek illusztrálására nézzük meg a következő ábrát, annyit elárulunk, hogy mindkét vonal egy-egy osztrák befektetési eszközt ábrázol. Vajon melyik a kockázatosabb? Természetesen a kék vonallal jelzett befektetés jóval kockázatosabbnak tűnik. Nagyobbak az ingadozások és tavaly év végén csúnya mélységbe zuhant az árfolyam. Miközben a zöld eszköz vonala csak enyhén süllyedt.

A kamatszint, mint hatalmas kockázat

Itt az ideje elárulni, hogy a zöld vonal a bécsi tőzsde indexe (az ATX), a kék vonal viszont a 95 éves hátralevő futamidejű (eredetileg 100 évesként elhíresült) osztrák államkötvények árfolyamát mutatja. Bizony az ilyen kötvények rendkívül kockázatosak tudnak lenni, nem is annyira a vissza nem fizetés kockázata miatt, hanem mert borzasztóan érzékenyek a kamatviszonyok változására.

Ha a kamatszint megnő, akkor az árfolyamuk alaposan leesik, és fordítva. Minden fix kamatozású kötvény így viselkedik, de minél hosszabb a futamidejük, annál érzékenyebbek a hozamszintre (kamatszintre).

Ami esik, fel is ugorhat

Ugyanakkor ennek köszönhetően természetesen szép nyereséget is el lehet velük érni, ha jókor vásárolja meg a befektető, és a hozamok esnek. Ekkor a kötvény árfolyama rövid időn belül nagyot tud ugrani. Ez látható az első ábrán is, ahol közel 30 százalékpontnyi emelkedésre volt képes a kötvény október vége és december vége között.

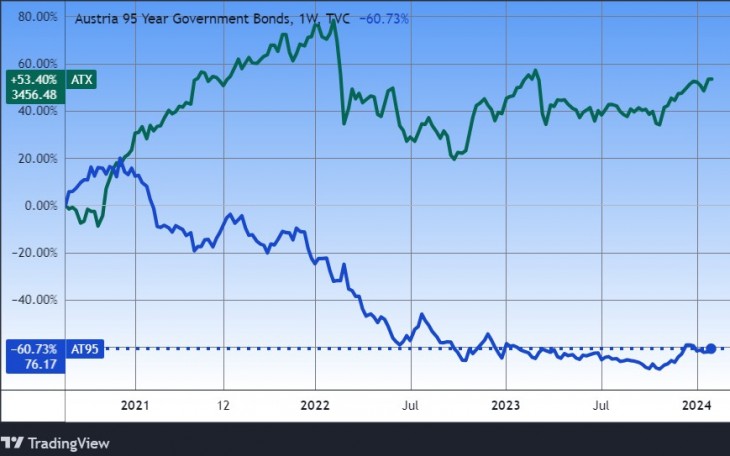

Ha megnézzük ugyanezt az ábrát valamivel hosszabb távon, akkor még cifrább dolgokat láthatunk. A nagy hozamemelkedés, vagyis kötvényáresés ugyanis valójában nem is az utolsó egy évben következett be, hanem már 2021 elején elkezdődött. Következésképpen a szuperhosszú futamidejű, fix kamatozású állampapír hozama mintegy három éve nagyjából emelkedik, árfolyama pedig azóta rendkívül gyenge, jobbára eső trendben van.

Osztrák állampapír hatvan százalékos bukóban

Kibocsátása óta az értékpapír elvesztette értékének mintegy 61 százalékát, ennek az esésnek a nagy része azonban már 2022 közepéig lezajlott. Eközben pedig az osztrák tőzsdeindex 53 százalékkal ment fel, ami eléggé tisztességes hozamot jelent euróban nézve és mintegy négy évre.

Igaz, a kiindulópont 2020 augusztusa, amikor a 2020 tavaszán kitört Covid miatt eléggé nyomottak voltak még a részvényárfolyamok. Bár akkoriban már emelkedő trendben mozogtak.

A magyar 95 éves csak 17 éves?

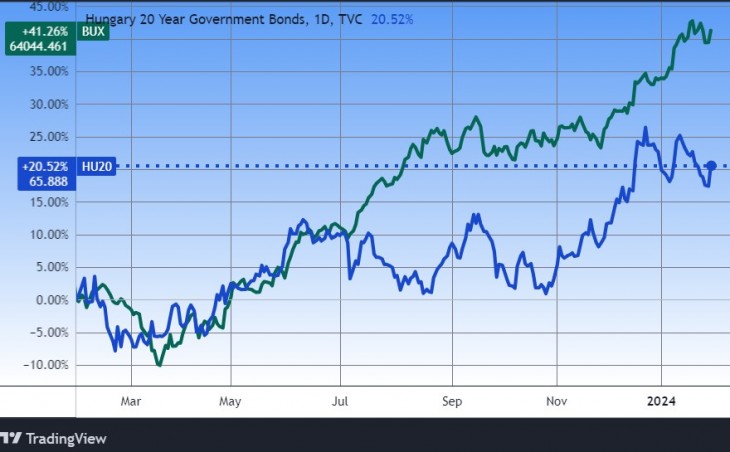

Vajon mi a helyzet Magyarországon? Nálunk a leghosszabb fix kamatozású forintos államkötvény 2051-ben jár le ugyan, de ez egy speciális zöld kötvény és nem könnyű róla árfolyamadatokat találni. A 20 évesnek nevezett, valójában 2041-ben lejáró, tehát már csak körülbelül 17 éves 2041/A sorozat azonban nem kevésbé érdekes.

Hála a magasabb hazai hozamoknak, meg annak, hogy a magyar eszközök volatilitása magasabb, mint az osztrák sógoroknál, szintén eléggé kacifántos a kötvény árfolyama.

A “20 éves” fix kamatozású magyar papír egy év alatt 20 százalékkal emelkedett, miközben a BUX 41 százalékkal ment fel. De a kötvény árfolyama itt is nagyobb kacskaringókat ír le az ábrán, mint a részvényindex. Így megint inogni látszik az a tétel, hogy a részvények kockázatosak, a kötvények pedig biztonságos befektetések. (Valójában részvényindexet hasonlítunk egy egyedi kötvényhez, nem egy kötvényindexhez, ami nem fair, de mindez csak érdekesség, nem tudományos összevetés.)

Magyar kötvény szédítő mélységekben

Ha ugyanazt megnézzük öt évre, akkor azt látjuk, hogy 36 százalékkal esett a 2041-ben lejáró kötvény árfolyama, miközben 68-69 százalékkal ment fel a BUX index és történelmi csúcsokon jár.

Még érdekesebb, hogy a mintegy 17 éves magyar állampapír is volt hasonló mélységekben, mint a 95 éves osztrák – mínusz 60 százaléknál, ami bizony ijesztő egy kötvénytulajdonos számára. Körülbelül ennyi volt az árfolyamesés 2020 elejétől 2022 végéig. Sokkal, de sokkal mélyebben járt, mint a BUX index a Covid-pánikban.

Kötvényekre spekulálni izgalmas

Mit jelent mindez a hazai kisbefektetők számára? Egyrészt azt, hogy kötvényekre spekulálni rendkívül izgalmas dolog tud lenni. Nagy kár, hogy Magyarországon nem alakult ki olyan kisbefektetői réteg, amely ezzel foglalkozna, pontosabban csak nagyítóval lehet találni néhány rendszeresen kötvényező magánbefektetőt.

Másrészt ezek a folyamatok megmagyarázzák a hazai kötvényalapok árfolyamalakulását is. Bár aligha találunk olyan kötvényalapot, amelyben az értékpapírok átlagos hátralevő futamideje 17 év lenne, némelyikük kisebb-nagyobb mennyiségben tarthat ilyen hosszú papírokat is. A kötvényalapok változatos hozamairól egyébként ebben a cikkünkben számoltunk be:

Hogyan lehet beszállni?

Egy jókor megejtett állampapír-vásárlással nagyon szép hozamot érhetnek el a kisbefektetők is ezen a piacon, bár számukra az árfolyamok mindig kedvezőtlenebbek, mint a nagy befektetők számára. Vagyis drágábban jutnak hozzá ezekhez az értékpapírokhoz, például az Államkincstár vagy valamelyik bank fiókjaiban. (Tőzsdei forgalmuk pedig lényegében nem létezik.)

Vagy lehet még hosszú kötvényalapba fektetni, célszerűen akkor, amikor nagyon felmennek a hozamok (mint 2022 végén-2023 elején).

Hogyan óvakodjon ezektől a kötvényektől?

Akinek persze nem tetszik ez a nagyfokú árfolyamingadozás, és nem bízik abban, hogy jókor tud beszállni – a kisbefektetők nagy része jellemzően ilyen –, annak egyszerűen nem kell vásárolnia. Nem kötelező hosszú futamidejű fix állampapírt venni, és el lehet kerülni a “hosszú futamidejű” és az úgynevezett “szabad futamidejű” kötvényalapokat is.

A legtöbb hazai kisbefektető egyébként így is tesz. A kedvencük a rövid futamidejű kötvényalap, ahol ilyen nagy árfolyamingadozásokra nem kerülhet sor, matematikailag is valósággal lehetetlen. Vagy ott van számukra a jól bevált lakossági államkötvény, amelyek nagy része változó kamatozású, így egy vagy legkésőbb másfél év múlva az aktuális piaci viszonyokhoz alkalmazkodik a kamatuk. Lásd még:

A változó kamatozású kötvények tulajdonosai nincsenek ilyen nagy árfolyam-ingadozásnak kitéve, még akkor sem lennének, ha netán piaci áron adnák-vennék ezeket. A valóságban azonban ráadásul “hatósági árasak”, az állam mondja meg, hogy milyen árfolyamon vásárolja vissza, általában a névérték alatt egy kicsivel. Lásd:

Mennyire ingatag az egy éves kötvény?

A következő ábrán látszik, hogy a magyar egy éves állampapírok árfolyamesése mennyivel kisebb volt, mint hosszú futamidejű társáé. A legrosszabb időszakban is csak mintegy 12 százalékkal volt lejjebb az eredeti árhoz képest. Az úgynevezett rövid kötvényalapok kötvényeinek átlagos futamideje pedig nem haladja meg az egy évet.

Száz év, ami tíz évig sem tartott

Szívesen ábrázolnánk még a 2117-ben lejáró, az osztrákhoz nagyon hasonló, szintén száz évesként elhíresült argentin államkötvény árfolyamát is, amelyet 7,25 százalékos kuponnal bocsátottak ki, nagyon alacsony kamatviszonyok mellett, 2017-ben. Csakhogy erre a papírra és más államkötvényeire 2021-ben az ország csődöt jelentett (“default”), vagyis nem fizeti vissza, így a grafikonok üresek.

Ebből is látható, hogy a kötvények világa igencsak izgalmas és nem éppen kiszámítható. Azért a magyar forintos államkötvények tulajdonosai ettől nem kell, hogy megijedjenek. Argentína is vissza tudta volna ezeket a kötvényeket fizetni, hogyha argentin pesóban lettek volna denominálva.

A világ leghosszabb futamidejű kötvényei

A saját devizájukban az államok általában tudnak valahogyan pénzt teremteni. A gond általában a devizaadósságokkal szokott lenni. Így volt ez például az előző évtizedben Görögországgal is, amelynek akkor már nem volt saját, elinflálható, szabadon nyomtatható saját valutája. Euróban pedig nem tudott törleszteni.

Egyébként Mexikónak is vannak a következő évszázadban lejáró adósságai. Európában pedig számos országban léteznek 50-60 év körüli futamidejű államkötvények, mint Franciaország, Nagy-Britannia, Olaszország vagy Szlovénia.

A csúcs azonban a lejárat nélküli kötvény (“perpetual”, avagy örökjáradék-kötvény), amelyből például Hollandia, az USA és Nagy-Britannia bocsátottak ki. A legrégebbiek, az 1600-as évekből ma is léteznek.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Újabb, Magyarországhoz még közelebbi horvát városba indít járatokat a Wizz Air. Nyáron Dubrovnik mellett már Zadarba is szinte pillanatok alatt el lehet jutni m

Újabb, Magyarországhoz még közelebbi horvát városba indít járatokat a Wizz Air. Nyáron Dubrovnik mellett már Zadarba is szinte pillanatok alatt el lehet jutni m