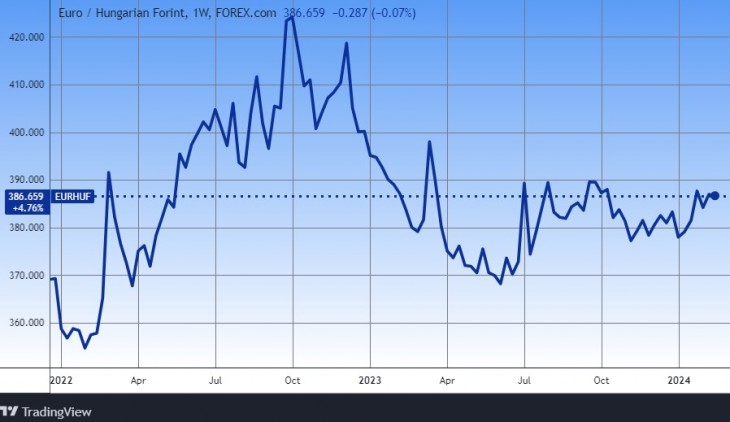

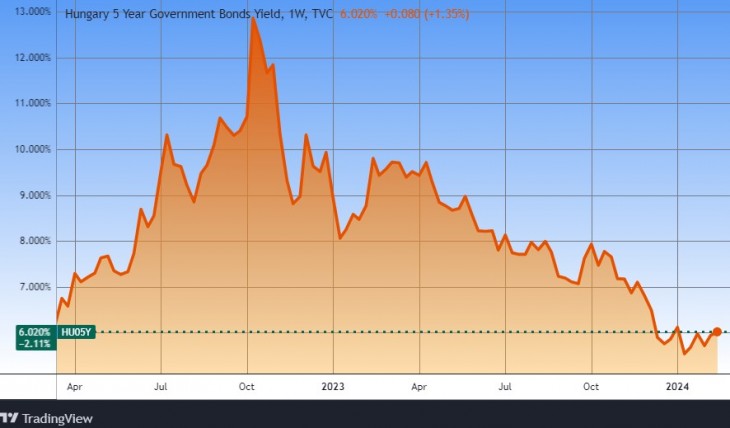

A pénteken érkezett magyar inflációs adat alacsonyabb lett a várnál (3,8 százalék 4,0 helyett), ami növeli annak az esélyét, hogy a Magyar Nemzeti Bank csökkenti a kamatokat, illetve gyorsabb vagy mélyebb kamatcsökkentéseket valószínűsít. A jegybank már egyébként jelezte, hogy hat százalék körüli kamatra törekszik az év közepére.

Ami könnyen azt eredményezheti, hogy a magyar kisbefektetők számára kínált lakossági állampapírok kamata is tovább fog süllyedni – pedig már nagyon sokat esett az utóbbi időben. Így újra felmerül a kérdés, hogy érdemes-e még forintban takarékoskodni, vagy nem kellene-e áttérni euróra, esetleg más devizákra.

Kamat plusz forintleértékelődés egyenlő…?

Minél alacsonyabb a magyar kamat, illetve minél kisebb a forintkamat és a devizakamatok különbsége, annál inkább valószínűsíthető, hogy igen. Mert hozzáadva a devizakamathoz a forintgyengülést, lassacskán a devizamegtakarítás is versenyképes lehet.

Ha sikerül devizakötvényen – például a magyar EMÁP–okon – évi négy százalékos eurókamatot elérni, és a forint az utóbbi években megszokott évi 3-4 százalékkal értékelődik le, akkor a kettő már kiadhatja a most 6-8 százalékos állampapírhozamokat. Biztosan azonban nem tudjuk, mert sem a forintárfolyam, sem egyes változó kamatú államkötvények jövőbeli kamata nem ismert pontosan. (Az MNB pedig mostanában mintha jobban törekedne a forint árfolyamstabilitásának megtartására, kérdés, meddig.)

Miért érdemes devizában gondolkodni?

Egy biztos, egyre inkább érdemes a tőkénket megosztani különböző befektetésű formák között. Részben váratlan eseményekre készülve, mint például az infláció esetleges új boli megugrása, részben pedig azért, mert nem világos, melyik befektetés fog többet hozni. Még ha csak állampapírokba és más biztonságosnak tekinthető kamatozó eszközökbe fektetünk, akkor is érdemes ezt a taktikát folytatni.

Például egy fix kamatozású, egy változó kamatozású és egy devizás államkötvényt kikeresni, kiválasztani magunknak. Ezt egyébként szinte minden befektetési tankönyv tanítja portfólió-diverzifikáció, avagy kockázatmegosztás címen.

Nem mindig jó a fix kamat

Az eurókamatok azonban meglehetősen alacsonyak. A legstabilabb nyugat-európai országok fix kamatozású, több éves államkötvényei még most is csak körülbelül két-három százalékos hozammal forognak. A dollárnál valamivel jobb a helyzet, négy és öt százalék közötti állampapírhozamokat látunk. A kisbefektetők számára azonban egy sok éves államkötvény eléggé nagy kockázatot hordoz a kamatok esetleges megugrása esetén.

Kézenfekvő lenne tehát a hazai PMÁP inflációkövető kötvényekhez hasonló, de devizában kibocsátott, változó kamatozású kötvényeket vásárolni. Amint legutóbb bemutattuk, sajnos Ausztriában és Németországban, ahol a legtöbb magyar él és dolgozik, ezek vásárlása jelenleg nehézségekbe ütközik. Nem bocsátanak ki ilyen kötvényeket, esetleg a másodlagos piacon lehet még hozzájuk jutni. Lásd:

Ki az a lakosság?

Az minden országra igaz lehet, hogy a kifejezetten lakossági állampapírokat a saját lakosságuknak szánják. Vagyis csak olyan személyek tudják megvásárolni ezeket a sorozatokat, akiknek van ott lakhelyük, vagy legalább bankszámlájuk. (Amit azonban szintén akkor lehet nyitni, ha valaki ott lakik vagy dolgozik.)

Ahogy Magyarországon is nyithatnak állampapírszámlát az itt élő külföldiek (legalábbis a többségük), de a rövid időre ide látogató turisták, akiknek nincsen itt lakhelyük, nem.

Amerikainak lenni jó

Az USA-ban kétféle inflációkövető állampapír létezik, az intézményi TIPS és a lakossági iBond. A lakossági termék meglehetősen kedvezőnek látszik, jelenleg 5,27 százalék a kamata, és félévente változik az inflációval. (Ebből 1,3 százalék a fix kamatszelvény, a kamatprémium, ahogy nálunk nevezik.)

Ha dollárunk lenne, és az USA-ban laknánk, biztosan megérné megvenni. Három százalékos egy éves forintgyengülés a dollárhoz képest – például a mostani 359 forintról 370 forintra –, és már ott vagyunk, mint a PMÁP-okkal. Ez pedig nem volt ritka a múltban.

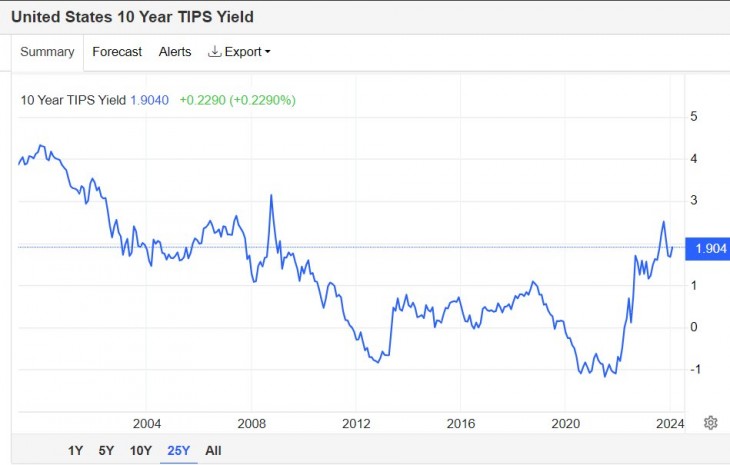

Van egy tippjük: a TIPS

Az amerikai államkincstár által kibocsátott másikfajta inflációkövető államkötvény (Treasury Inflation-Protected Security, TIPS) főleg intézményeknek készül, de másnak is, akinek a korlátozott mennyiségű iBond nem elegendő. A TIPS-nél is a kötvény tőkeértékét (a befektetett tőke eredeti értékét, “principal”) növelik az inflációval, amire rájön a fix kamat. Így a kamatszelvény (kamatkifizetés) értéke is változik, mivel a fix kamatot egyre magasabb tőkére számolják. Vagyis a tőke is, a kamat is nő az inflációval.

A TIPS-eket öt, tíz és 30 éves futamidővel bocsátják ki, és igen alacsony kockázatú befektetésnek számítanak, mivel az Egyesült Államok kormánya garantálja ezeket. Lejáratkor a TIPS a kiigazított tőkét vagy az eredeti tőkét adja vissza, attól függően, hogy melyik a nagyobb, vagyis defláció esetén is visszajár minimum az eredeti befektetés.

Meglepően alacsony hozamszint

Mivel alacsony a kockázatuk, és egyfajta biztosítást jelentenek az infláció ellen, elég szerény a TIPS-ek várható hozama. Jelenleg például a Trading Economics szerint csak 1,9 százalék éves szinten, miközben az öt-tíz éves fix kamatozású amerikai államkötvényeké 4,1 százalék körüli. A kötvények árazása ugyanis nem egyszerűen az inflációtól függ. Inkább attól, hogy a piac milyen inflációt vár a következő évekre, és ehhez képest a fix kamatozású kötvények hozama mennyire magas vagy alacsony.

Ezért aztán valószínűleg nem éri meg a magyar kisbefektetőknek a forintját átváltania, figyelembe véve a költségeket is. De ha valakinek történetesen dollárja van, és dollárban szeretne takarékoskodni, akkor a TIPS hosszabb távon talán jó választás lehet.

Rengeteg alap vásárol TIPS-et

A TIPS-eket sokan inkább ETF (tőzsdén kereskedett alap) vagy más, például nyíltvégű alap formájában vásárolják meg. Az amerikai ETF.com rendszerében 30, az európai Justetf.com adatbázisában pedig 12 TIPS-ETF-et találtunk.

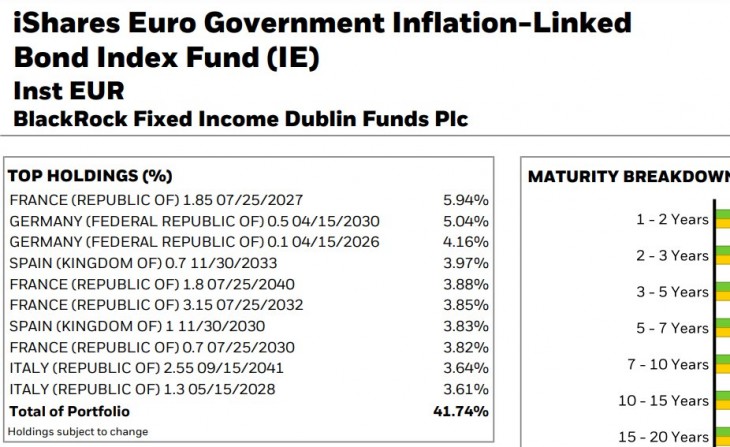

Franciaország az európai piacvezető

Euróalapon a legtöbb inflációkövető kötvényt a hírek szerint Franciaországban bocsátják ki. Ezen kívül főleg spanyol, német és olasz értékpapírok vannak például az iShares (Blackrock) inflációkövető alapjában. A “közép– és hosszútávú nettó államadósság” mintegy tíz százalékát inflációkövető papírokkal szeretnék finanszírozni itt, vannak náluk franciaországi (OATi vagy “linked OAT”) és az eurózónás inflációhoz igazított (OAT€i) sorozatok egyaránt.

Nagyon érdekes a francia kötvények indexálása, vagyis inflációhoz igazítása, mert havi szinten változik. Itt is a tőkét növelik az inflációval, majd erre jön a kamat, de gyorsan tudnak alkalmazkodni a pénzromláshoz. Adott év áprilisában például a januárról februárra történt drágulást építik be a kötvény tőkerészébe:

A napi referenciaindexet az M-3 hónap fogyasztói árindexe és az M-2 hónap fogyasztói árindexe közötti lineáris interpolációval számítják ki.

A magyar kötvények jókora késéssel követik az inflációt, sokszor több mint egy év elteltével is még egy régi múltbeli értéket fizetnek. Ez különösen kellemetlen volt 2022-ben, de sokaknak kedvező az idén, lásd:

Az inflációkövető kötvények őshazája

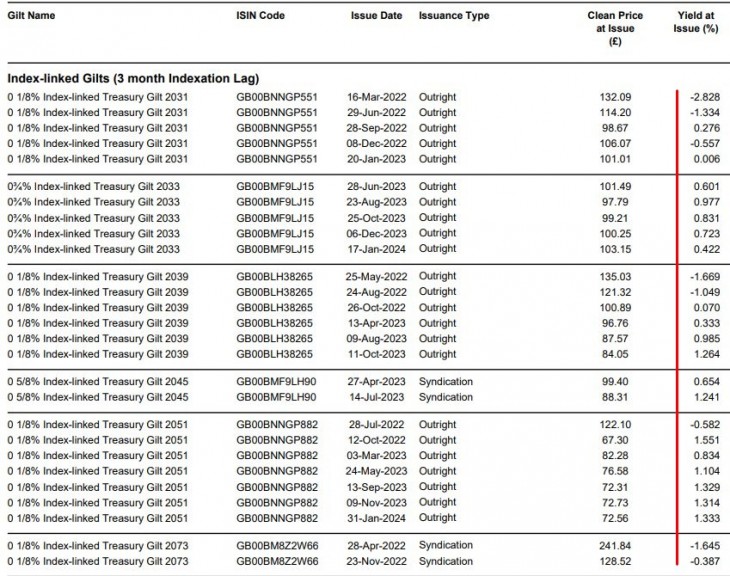

A következő ország, ahol érdemes inflációkövető kötvények iránt érdeklődni az ott élő magyaroknak, Nagy-Britannia lehet. Itt is kétféle olyan államkötvény volt, amelyek az inflációkövető technikát alkalmazták, de a kifejezetten lakossági sorozatokat már megszüntették. Általános, intézményi és magánbefektetők által is vásárolható sorozatok maradtak.

A Wikipedia szerint itt bocsátották ki az első inflációkövető kötvényeket, 1981 márciusától. Az “indexált gilt-ek” féléves kamatszelvényeit és tőkekifizetését az úgynevezett kiskereskedelmi árindex (RPI) változásával összhangban változtatják. (Ez rendszerint kicsivel magasabb, mint a Magyarországon is használt fogyasztóiár-adat, a CPI.) Érdekesség, hogy 2062-ben, 2068-ban és 2065-ben lejáró, tehát rendkívül hosszú lejáratú brit indexált kötvények is vannak.

Az indexált gilt-eknél is a tőkerészt is növelik az inflációval, nemcsak a kamat változik, hasonlóan az amerikai vagy francia papírokhoz. Ez precízebb inflációkövető módszernek tűnik.

Nem mindegy, mikori inflációt követ

Mint minden indexált kötvény esetében, az inflációs index közzététele és a kötvény indexálása között itt is késedelem van. (Vagyis az infláció késéssel épül be a kamatba.) Az 1981-es bevezetésüktől kezdve ez a csúszás nyolc hónap volt, később “kanadai mintára” három hónapra csökkentették.

Az indexált gilt-ek nem tévesztendőek össze a fix kamatozású brit államkötvényekkel, amelyek “hagyományos” megnevezéssel ismertek (conventional gilt).

Nézd meg, mibe fektet az alapod

A gilt-ek is forognak a másodlagos értékpapírpiacon, így elvileg akár közvetlenül is meg lehet vásárolni Magyarországról elektronikusan, ha a brókercégünk vagy bankunk lehetővé teszi. A másik út, ha ezekre szakosodott befektetési alapot választunk. Az iShares és a Vanguard “gilt” ETF alapjai például fix kamatozású termékekre szakosodtak. Így alaposan meg kell néznünk, milyen inflációkövető alapot vásárolunk, ha bankunk kínál ilyet, és az mibe fektet.

Egy olyan alapot találtunk, amely kifejezetten brit inflációkövető kötvényeket tart, az iShares GBP Index-Linked Gilts UCITS ETF-et. Ennek hozama az utóbbi egy évben mínusz öt százalék körül volt, előtte pedig jó és rossz évek váltogatták egymást.

Negatív hozammal is érdemes?

De nem biztos, hogy érdemes gilt-eket keresnünk, még akkor sem, ha fontban akarunk takarékoskodni. Az adatok alapján úgy tűnik, hogy az intézményi vagy más vevők egyfajta infláció elleni biztosításnak tekintik, és eléggé felverik az árakat. Erre utal, hogy a következő táblázatban, az utolsó oszlopban szereplő hozamszám nagyon csekély, sőt a múltban időnként negatív is volt.

Egy magyar blogon különböző szcenáriókat vázolnak fel a magyar, brit és amerikai inflációkövető kötvényekre. Konklúziót nehéz levonni, sok minden függ a devizaárfolyamoktól.

Jó, hogy Magyarországon adómentes

A magyar állampapírok nagy előnye, hogy kamatuk adómentes. Külföldön a legtöbb országban alighanem adózni kell a kamatok után, bár egyes esetekben adókedvezmény vagy adóvisszatérítés, adómentes minimumösszeg is érvényes lehet. Az USA-ban például a magánszemélyeknek szövetségi jövedelemadót kell fizetnie az állampapírkamat után, amelyről a Wikipedia ezt írja:

A szövetségi személyi jövedelemadó 2020-ban a levonások utáni jövedelem után átlagosan 13,6 százalék volt. Az adó progresszív, az adókulcs a jövedelem emelkedésével nő.

A magyar állampolgároknak ezért sok esetben jobban megérheti a külföldi kötvényt vagy kötvényalapot is interneten keresztül, hazai tbsz-számlára (tartós befektetési számlára) vásárolni. Ennek adózása szintén kedvező, ha három vagy öt naptári évig nem vesszük ki a tőkét a számláról.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Az ukránok nem adták be a derekukat.

Az ukránok nem adták be a derekukat.