Mi volt az utóbbi egy év legjobb befektetése? A címre sokan pályáznak, hiszen felmentek a tőzsdeindexek, különösen a technológiai részvények vagy egyes egészségügyi cégek. Számos árupiaci termék is duplázott, és követték őket egyes bányavállalatok triplázással. A pénzbőség és a sportfogadás helyett befektető kisemberek, valamint a rendesen kamatozó alternatívák hiánya egyaránt felverték az árakat.

Ám azt nem tudjuk, ez meddig tarthat még. Az infláció emelkedése miatt a jegybankok kamatemeléseket fontolgatnak, sőt némelyik már meg is lépte. A részvényeknek ez nem tesz jót, és bár az elmúlt hetekben is születtek rekordok, az emelkedés eléggé bizonytalannak látszik.

Havi 10-15 százalék, de minden, csak nem fix

Van azonban egy befektetés, amely az utóbbi hónapokban havi 10-15 százalékot hozott, és a történelmi tapasztalatok alapján ez akár évekig is így mehet tovább. Ráadásul stagnáló, sávozó piacon is kiváló lehet. A kockázat azonban szintén hatalmas. A határidős VIX index shortolásáról van szó, ami nem egy egyszerű műfaj. Aki ért hozzá, sokszor azért őrizkedik tőle, aki nem ért hozzá, az meg azért.

A VIX-et, az S&P 500 index volatilitás-indexét félelem-indexnek is szokták nevezni, mert ha a piacon sok a bizonytalanág, az agódó befektető, rendszerint emelkedik. (Lásd még a cikk végén is.)

A következő ábrán jól látszik, miről van szó. Az utóbbi egy évben a határidős VIX index 30-40 százalékot esett, attól függően, hogyan számolunk. A VIX-et vásároló, azaz long VXX (iPath Series B S&P 500 VIX Short Term Futures ETN) mégis sokkal többet, 78 százalékkal zuhant. A VIX-határidőket shortoló SVXY (ProShares Short VIX Short-Term Futures ETF) pedig 75 százalékkal felment (július 7-ig).

(A következőkben mindig csak a határidős VIX indexről lesz szó, mert az azonnali, normál indexbe nem lehet befektetni.)

Európai VIX-termékek is vannak

Még nagyobb a meglepetés, ha tudjuk, hogy egy pár évvel ezelőtti szabályzat-módosítás óta az SVXY nem egy az egyben követi a mögöttes indexet, hanem csak 50 százalékban. Így valójában a short VIX-ügyletek hozama egy év alatt valahol 150 százalék körül lehetett inkább.

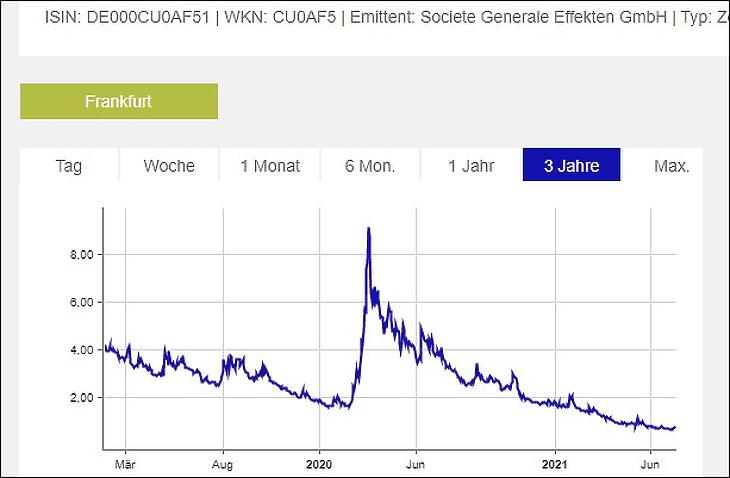

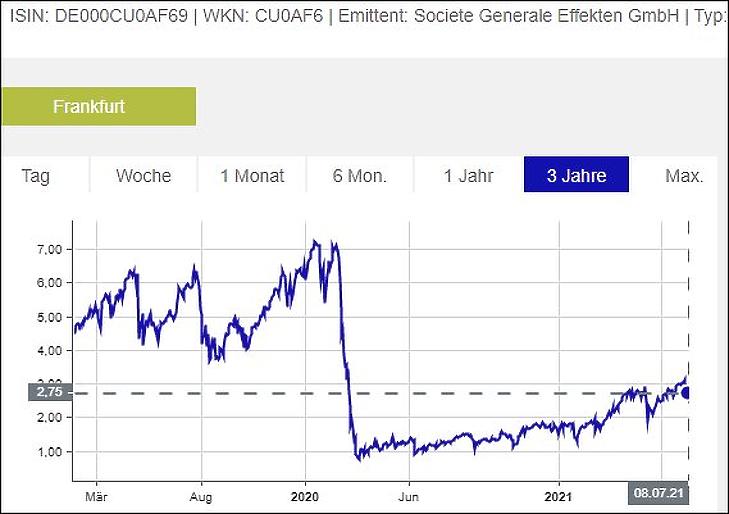

Sajnos az amerikai ETF-ek nagy részét az utóbbi években már nem vásárolhatják a kisbefektetők Európában. Vannak viszont itt is helyettesítő termékek, például certifikátok. Ezek közül a Société Generale faktor-certifikátjai fix tőkeáttételt használnak, így eléggé hasonlóan viselkednek az ETF-ekhez. Egy ilyen 1x tőkeáttételű long certifikát egy év alatt négy euró közeléből 77 centre esett. Hasonlóan viselkedett tehát, mint az amerikai VXX ETF (tőzsdén kereskedett alap).

Ennek a short, szintén egyes tőkeáttételű, vagyis tőkeáttétel nélküli párja 1,17 euróról ment fel 2,64 euróra (de közben járt nemrég három euró felett is). Ez mintegy 126 százalékos emelkedés egy év alatt.

Bizony túl szép, hogy igaz legyen

Nincs itt valami turpisság? Ez túl szép, hogy igaz legyen – gondolhatja az olvasó, teljes joggal. A magas hozam ugyanis nemhogy nem garantált, hanem az is borítékolható, hogy időről időre az addig elért hozam is lenullázódik ezekben a termékekben. A múltban legalábbis ez történt, a kockázat tehát óriási. Néhány évente a volatilitás annyira megugrik a részvénypiacon, hogy a VIX indexet shortoló személyek, alapok, intézmények pozícióit teljesen tönkreteszi, “kiüti”.

A termékek kezelési szabályzataiban rendszerint olyan kitételek vannak, hogy ha rövid idő alatt 40-60 százalékos emelkedést produkál a VIX futures, akkor a termék megszűnik. Ennél a küszöbnél ugyanis általában elfogy az átmeneti veszteségekre félretett tőke, a biztosíték, és kényszerűen le kell zárni a pozíciókat. A befektetés lényegében lenullázódik.

Kísértetiesen hasonló a mostani helyzet?

Ilyen utoljára bő három évvel ezelőtt, 2018 februárjában történt. Akkor az foglalkoztatta a piacokat, hogy az USA-ban erősen emelkedő bérekről szóló adatok jöttek, amik növekvő inflációs veszélyt sejttettek. Ez pedig kamatemeléshez vezethetett, ami a részvénypiac egyik nagy mumusa. (Sok az áthallás a mai helyzettel, de most az infláció már sokkal inkább kézzelfogható veszély.)

A nagy Volmageddon

“Volmageddonról”, volatilitás-armageddonról írtak a lapok 2018-ban, amikor az év februárjában a VIX hirtelen megugrása miatt egy sor befektetési termék befuccsolt. (Lásd: Volt, aki túlélte, volt, aki nem.) Akkoriban a volatilitás-üzlet, a VIX-short nagyon népszerű volt, tömegek csinálták. Azután amikor elkezdtek gyorsan nagyon rosszra fordulni a pozíciók, akkor egyszerre akartak kimenni az ajtón, pánikszerűen lezárták a pozícióikat. Ez még magasabb VIX-értékeket okozott, amitől még többen akartak – vagy kényszerültek – kiszállni.

Ez látszik a következő ábrán, ahol ugyanazt a két amerikai ETF-et mutatjuk be, mint fentebb, csak hosszabb távon. A nagy leszakadás a vonalon a “Volmageddon” volt.

Miért nem hozott VIX short-kihalást a koronavírus?

A lavina 2018-ban maga alá temetett számos ETF-et, certifikátot, opciót és sok más befektetést. Ma ezekből kifejezetten hiány van, Európában például egyetlen VIX short ETF-et sem találtunk. Az USA-ban is kevés maradt, azok is általában csökkentették a kitettségüket, mint az SVXY.

Ez lehet az oka egyébként annak, hogy bár 2020 tavaszán sokkal, de sokkal nagyobbat estek a tőzsdék, mint 2018 elején, a volatilitás-termékek túlélték. (Ha veszteségekkel is.) Tavaly már nem volt belőlük olyan sok, nem volt akkora tömeg, amely egyszerre akart távozni. A termékeket kezelő menedzserek is csökkentett kockázati szintekkel dolgoztak.

De hogy lehetséges ez az egész?

Mi a kiugró hozamok oka? A félelemindexnek is becézett VIX volatilitás-indexet az S&P 500 amerikai részvényindexre kötött opciók árazásából számolják. Egyik érdekes jelenség, vagy tulajdonsága, hogy az idő 80-90 százalékában az úgynevezett contango állapotában van. Méghozzá rendszerint magas, havonta 5-10 százalékos ez a contango, ami évente durván 50-200 százalékos nyereséget ígér a shortosoknak.

A contango azt jelenti, hogy a távolabbi határidők ára magasabb mint a közelebbieké. Például tegyük fel, hogy az azonnali index értéke 30, a közeli határidő 33. Ha shortolunk 33-on, és nem változnak az árak, 30-on fut ki, nyerünk. Egy hónap múlva újra kell kötnünk a shortot, 33-on. Ez utána szépen lassan lecsorog 30-ra, és megint nyerünk mintegy tíz százalékot. Majd ismét 33-on tudjuk újrakötni, stb. (De csak ha nem változik semmi!)

Ez a folyamatos “görgetési veszteség” állandóan csökkenti a VIX long termékek és állandóan növeli a VIX short termékek értékét. Amely utóbbiak így boldogan élnek a zsíros hozamokon– amíg, amint említettük, hirtelen ki nem halnak.

A derivatívák deriváltjának derivatívái (vélemény)

A VIX termékek a kriptodevizákhoz hasonlóan legalábbis bizonytalan fundamentális háttérrel és hatalmas áringadozásokkal tűnnek ki. A derivatívák (S&P 500 opciók) deriváltjára (VIX indexére) szóló derivatívák (a VIX-re szóló termékek) lényegében. Cseppet sem özvegyeknek és árváknak valók.

De hallottak már róla, hogy milyen jó befektetés a VIX index shortolása? Nem? Van az úgy, hogy abba a legjobb befektetni, amivel senki nem foglalkozik, ami senkit nem érdekel. Így kisebb a valószínűsége, hogy majd mindenki egyszerre akar tőle szabadulni, és az építmény kártyavárként omlik össze.

Amint leírtuk, amikor nagyon népszerű lett, és sokan spekuláltak rá, akkor látványosan befuccsolt. Egyszerre akart mindenki kimenni az ajtón 2018-ban. Ha mindenki őrizkedik tőle, mint most, nincs olyan túl sok termék a piacon és alig ismerik, akkor talán jövedelmező maradhat. Talán. Pár évig. De semmire sincs garancia, ez a legkockázatosabb termékek egyike a tőkepiacokon.

Egyébként meg nagyon várja mindenki a következő részvénypiaci vihart. Lehet, hogy most az lesz a meglepetés, hogy évekig tartó állóvíz, nyugalom köszönt be.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.