A 2020-as évet kevés befektető fogja elfelejteni, főleg nem azok, akik a feltörekvő piacokban (emerging markets, EM) is érdekeltek voltak. Március végén nem csak a globális gazdasági tevékenység kezdett drasztikusan lassulni a koronavírus miatti korlátozások okán, a feltörekvő piacoknak duplán is kijárt a fekete hattyú eseményekből, köszönhetően az olajár-háborúnak. Az EM-országok közül számos egyébként is a pénzügyi nehézségek sűrűjében járt, gyenge egyészségügyi ellátási infrastruktúrával és növekedő társadalmi elégedetlenséggel, a világjárvány esetükben pusztán tovább súlyosbította ezeket a problémákat és ellehetetlenítette a növekedést.

A válság csúcsán az amerikai kötvények és a feltörekvő piaci devizákban kibocsátott papírok közötti hozamkülönbség (spread) 420 és 721 bázispont közötti szintig emelkedett robbanásszerű tempóban; ilyen sebességű és méretű változásokra a globális pénzügyi válság óta nem volt példa. A feltörekvő piaci kötvényekbe (emerging market debt, EMD) fektető befektetési alapokból felgyorsult a tőkekiáramlás, az elsődleges piacok befagytak, a másodlagos piacok likviditása kiszáradt. Mindazonáltal a következő hónapokban a feltörekvő kötvények piacán egy erőteljes talpra állásnak lehettünk szemtanúi, köszönhetően az elsöprő erejű fiskális és monetáris ösztönzőknek, amelyek mind a feltörekvő, mind a fejlett országokat érintették. A feltörekvő piacok kilátásait a következő években kétségkívül a COVID-19 formálja majd. Jelenleg a fertőzés második hulláma áll a figyelem középpontjában. A fókusz azonban egyre inkább arra irányul, milyen tempóban lehet a világban az oltóanyagot elterjeszteni és milyen utóhatásai lesznek a globális gazdasági lezárásoknak. Ez a cikk bemutatja a feltörekvő piacokon végbement változások egy részét és azt, hogy mi várhat ránk ezen a téren a későbbiekben.

EMD a válság előtt: hogyan is alakult ki ez az eszközosztály?

Először is, kezdjünk néhány háttérinformációval az EMD-ről mint eszközosztályról, amelyek biztos alapul szolgálhatnak azoknak a változásoknak és jelentőségüknek megértéséhez, amelyek a COVID-19 válság kitörése óta következtek be.

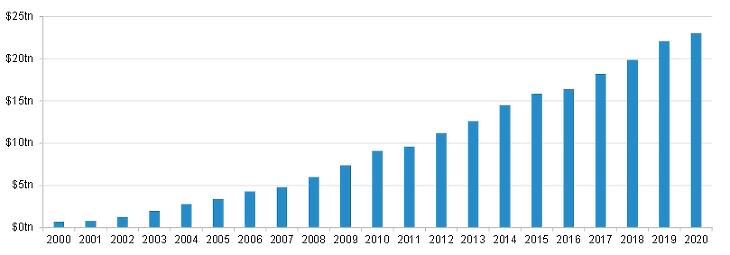

A feltörekvő piacok kötvényállománya az elmúlt évtizedek alatt lényegesen növekedett. Míg korábban a külső finanszírozásra fektettek nagy hangsúlyt, mostanra számos feltörekvő gazdaság a hazai kötvénypiacokra fókuszál inkább. A forgalomképes kötvényállomány nagyjából évi 15%-kal nőtt 2000 és 2020 között (1-es ábra); a növekmény jelentős részét a saját devizában kibocsátott szuverén kötvények és a vállalati kötvények adták. A feltörekvő piaci szuverén- és vállalatikötvény-állomány jelenleg meghaladja a teljes globális piac high yield- (magas hozamú) kötvényállományát. A piac gyors bővülésének köszönhetően a befektetők hozzáférést nyertek több mint 65 ország idegen devizában kibocsátott kötvényeihez, 15 ország saját devizás kötvényeihez és több mint 650 vállalati kibocsátó kötvényeihez. Ez a változatosság a hitel- és kamatciklusok terén rengeteg lehetőséget kínál az értékteremtésre.

Az EMD nem csak önmagában kínál rendkívül vonzó kockázat/hozam-potenciált: mivel az eszközosztály csak kismértékben korrelál a fejlett piaci kötvényhozamokkal, fontos szerepe lehet egy globális portfólióban is. Az EMD már nem csak az erre specializálódott szakértők terepe, hanem egyre inkább strukturális része a befektetők eszközallokációjának. A feltörekvő piaci szegmensbe tartozik több is a világ legnagyobb jövőbeli gazdasági erőcentrumai közül, mint például India vagy Kína - és bár a 2020-as évet több EM-gazdaság növekedése is megszenvedte, az abszolút növekedési rátáik továbbra is jóval a fejlett gazdaságokban jellemzők fölött maradtak. Ahogy távolodunk a válságtól, a növekedési kilátások egyre kedvezőbbek lesznek és ennek eredményeként számtalan befektetési lehetőséget kínálnak.

Bemutatunk 4 tényezőt, amelyek a Fidelity meglátása szerint a COVID-19 utáni világban meghatározzák az EMD mint eszközosztály jövőjét.

1. A hozamért és jövedelemért folytatott végtelen hajsza

Az alacsony növekedés ellenére a feltörekvő gazdaságok következő évekre vonatkozó alacsony inflációs kilátásai és a COVID-19 által is támogatott alacsony globális kamatkörnyezet továbbra is a globális kötvény-univerzum rendkívül vonzó szereplőjévé teszik az EM-kötvénypiaci hozamokat. A jegybanki alapkamatok szintje globálisan történelmi mélyponton van - az amerikai Fed alaprátája 0-0,25 százalék közötti sávban, a Bank of Englandé 0,1 százalékon, az Európai Központi Bank betéti kamatszintje pedig mínusz 0,5 százalékon. A Fed gyakorlatilag elkötelezte magát a kamatok jelenlegi szinten tartása mellett az elkövetkező évekre vagy legalábbis arra az időszakra, amíg a pandémia hatásai elmúlnak és a gazdaság eléri a teljes foglalkoztatottság szintjét. Nem várható, hogy az alacsony kamatok világa egyhamar véget ér majd.

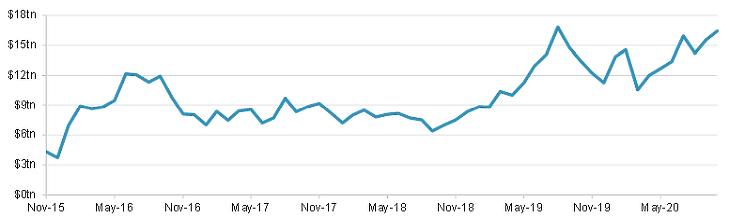

A negatív kamatok réme rányomja a bélyegét az alacsony kockázatú befektetési eszközökre is a legtöbb forgatókönyvnél. Miközben a globális kötvényállomány több mint 80 százaléka 2 százalék alatti hozammal fut és több mint 17,2 billió dollár értékű kötvény van forgalomban negatív hozammal (3. ábra), az EMD index 4,7 százalékos hozamszintje (november 20-i adat) folyamatosan vonzza a tőkét. Az euró- és dollár-piaci kamatkülönbözet csökkenésével az euróban fedezett, idegen devizában kibocsátott feltörekvő piaci kötvényhozamok, amelyeket az európai befektetők körében igen keresettek, sokkal vonzóbbak most, mint az elmúlt években. Azonban némi óvatosság továbbra is indokolt. A befektetőknek nagyon alaposnak kell lenniük a kockázatok meghatározásánál a szuverén és vállalati hitelek vizsgálatánál, mivel a pandémia világszerte növelte a szélsőséges kockázatok felmerülésének esélyét. A Fidelity ezeknek a megnövekedett ország/vállalati kockázatoknak a tükrében az aktív megközelítésben hisz az eszközosztály esetében, mivel ezeknek jelentős hatása lehet az összesített hozamokra a kötvények azon jellemző tulajdonsága miatt, hogy a felfelé és lefelé mutató kockázatok aszimmetrikusan jelentkeznek.

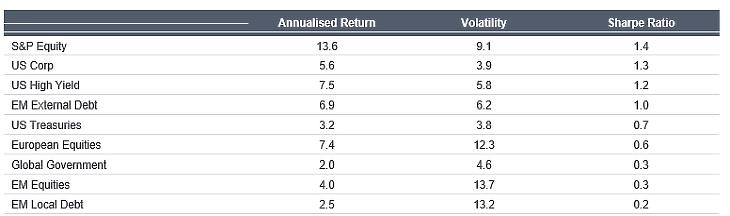

Az EMD-re nem csak a fejlett piaci kötvényeknél magasabb nominális és reálhozamok jellemzőek - a feltörekvő piaci szuverén és vállalati kötvények hasonló Sharpe-mutatóval rendelkeznek, mint az amerikai kötvények. Ez azt jelenti, hogy a kemény devizában tartott eszközök átcsoportosítása hatékony kockázatkezelés mellett lehetséges. A feltörekvő piaci szuverén kötvények sosem futottak negatív megtérüléssel két egymást követő évben, következésképpen az eszközosztályt a Fidelity szakemberei továbbra is vonzónak tartják.

2. Növekszik az esélye a nemteljesítéseknek és átütemezéseknek

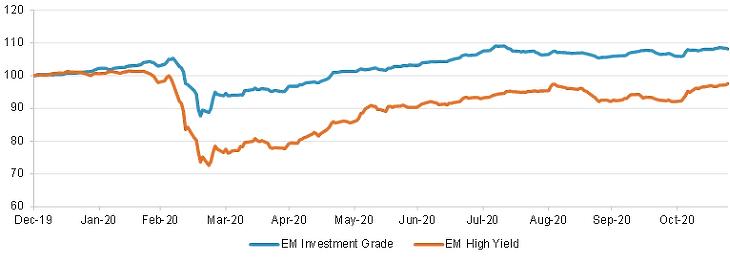

Szembetűnő a különbség a feltörekvő piaci szegmens egyes régiói és országai között a gazdasági talpra állás tekintetében. Szintén figyelemre méltó jelenség a feltörekvő piacokon a március óta tartó fellendülés során a befektetésre ajánlott és a bóvli (az alábbi grafikonon: high yield) kategória közötti különbség. A jobb minőségű, fejlettebb EM-gazdaságok nyertesei voltak az alacsony hozamú környezetnek, egyfajta kiegészítőként szolgáltak a fejlett piacok befektetési ajánlású, de alacsony hozamot kínáló eszközei mellett. Ez lehetővé tette, hogy a feltörekvő piaci, befektetésre ajánlott kategóriájú kötvények, mint például az Öböl Menti Együttműködési Tanácshoz tartozó országok papírjai újra az elsődleges piacokra kerüljenek nagy mennyiségben, kedvező kamatozással. Eközben a JP Morgan EMBI Global Diversified index (amelyet széles körben használnak a szuverén kötvények teljesítményének mérésére) változatlan maradt, de a számok mögé nézve láthatjuk, hogy a befektetésre ajánlott kategóriába tartozó országok jelentős kibocsátásai ellentételezték a befektetésre nem ajánlott kibocsátók romló minősítési pályáját. Másrészről számos feltörekvő piaci, befektetésre nem ajánlott minősítésű kibocsátó lemaradt a mélypont utáni visszaerősödés tekintetében (4. ábra). Ennek a divergenciának a fő oka a mérlegeik válsághelyzet előtti relatív gyenge pozíciója, a magasabb GDP-arányos eladósodottságuk és a gazdasági növekedés stimulálására alkalmas monetáris politikai eszközök hiánya.

Az amúgy sem stabil mérlegeket érő sokkhatás következtében a szuverén nemteljesítések száma növekedésnek indulhat. Az államadósság-szintek növekednek, átlagosan a GDP 65 százalékával a 2020 végére szóló előrejelzések szerint, és az országok harmadában az adósság szintje meghaladhatja a 80 százalékot. 2020-ban eddig Argentína, Libanon, Ecuador és Zambia jelentett be törlesztés-átütemezést, Argentínában és Ecuadorban le is zárult a folyamat. Ecuador esetében a tárgyalások a vártnál sokkal gyorsabban lezajlottak: alig két hónappal azután megszületett a megegyezés, hogy a kormány bejelentette szándékát az adósságszolgálat átütemezéséről. Ez rendkívül pozitív üzenet volt a befektetők felé, de láthatóan olyan sztori, amire egy évtizedben egyszer van lehetőség. Az IMF idei és jövő évre vonatkozó előrejelzése az adósságszintekről azt mutatja, hogy a nemteljesítések és átütemezések terén valószínűleg növekedésre számíthatunk. A csődhelyzetbe kerülő országok az elkövetkező években azok közül kerülhetnek ki, ahol már most is magasak a hozamkülönbségek, emelkedik az adósságszint, koncentrált a gazdaság, kevésbé diverzifikált a finanszírozás. A Fidelity Suriname, El Salvador és Sri Lanka esetében számol nagyobb eséllyel nemteljesítés bekövetkeztével.

Az ilyen események jó indoknak tűnhetnek arra, hogy teljes mértékben elkerüljük a befektetésre nem ajánlott kategóriába sorolt feltörekvő piacokat, de a Fidelity szerint ez a helyzet túlzott leegyszerűsítése lenne. Miközben a fundamentumok megremeghetnek bizonyos területeken, más helyeken - ahol a nemteljesítés bekövetkeztének esélye jóval alacsonyabb - az értékeltségek szintje továbbra is igen vonzó. Mindig megfelelően kell értékelnünk a gazdaság fundamentumait, amikor arról döntünk, hogy érdemben kompenzálja-e a várható hozam a vállalt kockázatot. Nyilvánvaló, hogy vannak olyan országok, amelyeket el kell kerülnünk, de más, magas hozamú ország esetében jelenleg nem látszik nagy kockázata egy gyorsan bekövetkező fizetésképtelenségnek - ilyen például Omán, Gabon és Ukrajna is. Ezek a gazdaságok kellően olcsók jelenleg ahhoz, hogy bátran tartsuk őket. A hozamkülönbözet továbbra is magas a historikus értékekhez képest; ezért úgy gondoljuk, ennek az eszközosztálynak egyes részei továbbra is nagyon vonzó kockázat/hozam jellemzőkkel rendelkeznek.

3. A külső támogatók növekvő szerepe

Egyes számú támaszunk: az IMF

A válság kezdete óta az IMF több mint 80 országnak nyújtott támogatást a feltörekvő piacokon, számos eszközt hozott létre a kormányok megsegítésére támogatások, adósságcsökkentés és kedvezményes finanszírozás formájában. A pandémia és az általa kiváltott fiskális lépések becsült költsége 11,7 billió dollár, ami megegyezik a globális GDP 12 százalékával. Az olyan multilaterális szervezetek, mint az IMF, nagyban hozzájárultak a feltörekvő gazdaságok megsegítéséhez a recesszió elleni küzdelemben és a jelentős közegészségügyi válsághelyzetek elkerülésében akkor, amikor egyes kormányoknak választaniuk kellett a hitelezők kifizetése és a közegészségügyi kiadások finanszírozása között. Az IMF nem csak vészhelyzeti támogatást nyújtott az alacsonyabb jövedelmű országoknak, hanem együttműködött a magánszektorral és más bilaterális hitelezőkkel korábban sosem látott módon, hogy fizetési könnyítést érjen el olyan országoknak, amelyek szűkös pénzügyi forrásokkal rendelkeznek. mit jelent tehát az IMF erősödő jelenléte a feltörekvő piacok befektetőinek? Az IMF támogatása és befolyása jól láthatóan megnőtt, ezért a magánszektor hitelezőiként tudatában kell lennünk annak, hogy az IMF valószínűleg proaktívan ösztönzi az adósság átütemezését, és a jövőben szorosabban fog együttműködni az alacsony jövedelmű országok kormányaival. Mindazonáltal néhány alacsonyabb jövedelmű országban (főként a Szubszaharai Afrikában) sok esetben az államadósság csak kis részét teszik ki eurókötvények, túlnyomórészt bilaterális és multilaterális kölcsönöket tartalmaznak. Valójában ezek az országok egyre inkább óvakodnak attól, hogy eurókötvényeikre fizetésképtelenséget jelentsenek, mivel egy ilyen esemény nem csökkentené érdemben az adósságterheiket, de valószínűleg jó eséllyel csökkentené a hitelpiacokhoz való hozzáférésük képességét. Összességében üdvözöljük az IMF befolyását a feltörekvő piacokon, és úgy gondoljuk, hogy folyamatos támogatásuk fontos támpontot jelent egyes befektetéseinknél.

Második, nem kevésbé fontos támogatóink: a központi bankok

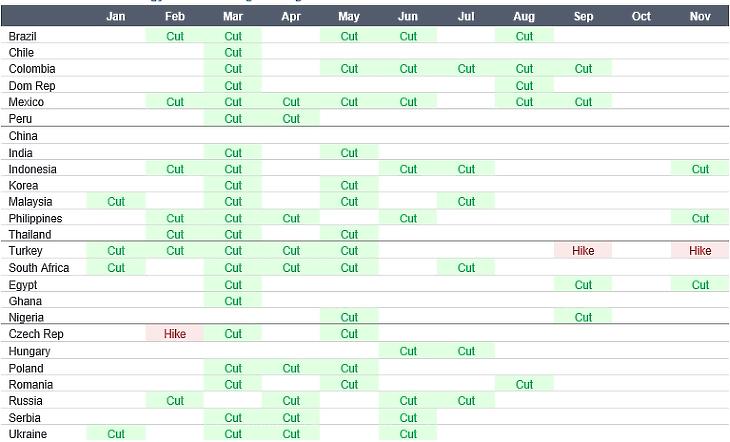

Mivel a globális jegybanki eszközvásárlás az idei évben meghaladja az óránkénti 1,5 milliárd dollárt, nem meglepő, hogy a legtöbb EM-eszköz továbbra is szép ralit produkált a nyáron. A kemény devizák világában a jó teljesítmény alapja továbbra is a Fed által nyújtott bőséges likviditás. A dollár-áradatból profitál minden kockázati eszköz, beleértve a dollárban denominált offshore adósságot is, miután ezek a bizonyos dollárok átfolynak az amerikai belföldi piacokon és a nemzetközi eurókötvény piacra is eljutnak. Komoly fiskális és monetáris lazításoknak is szemtanúi lehettünk a feltörekvő piacokon; több mint 4000 bázispontnyi kamatvágás történt január óta (5. ábra), még a gyengülő devizák ellenére is. Csak márciusban 21 országban hajtottak végre kamatvágást. A feltörekvő piaci jegybankok folytatták a piacok többletlikviditással történő ellátását is, néhány helyen még kevésbé megszokott monetáris politikai intézkedéseket is láthattunk, mint például mennyiségi lazítást (quantitative easing, QE). Ez ugyanis nem volt széleskörben alkalmazott eszköz korábban a feltörekvő piacokon, de a növekvő költségvetési hiányszintek és az adósságok fenntarthatóságával kapcsolatos növekvő kétségek miatt a jövőben több szokatlannak minősülő lépésre is sor kerülhet. Sajnálatos módon a feltörekvő országok nem rendelkeznek olyan privilégiumokkal, mint néhány fejlett piaci szereplő, nevezetesen nem nyomhatnak szabadon pénzt a deficit finanszírozására és nem engedhetik meg a kamatszintek ingadozását. Többségük ugyanis továbbra is a külső finanszírozástól függ, ezért tartózkodniuk kell a költségvetési hiány elengedésétől, hogy ne essenek egy Argentína-típusú leolvadás áldozatául. A mérlegeket érintő ilyenfajta korlátok a legtöbb EM-országban a növekedés ellen hathatnak; a pandémia kifutásával a fiskális és monetáris intézkedések kölcsönhatása válhat igazán érdekessé. Ezért a központi bankok szerepe továbbra is kulcsfontosságú lesz az EM eszközök tekintetében. A központi bankok által nyújtott támogatás hosszú távon negatív hatással lehet az EM-gazdaságok mérlegeire, de a közeljövőben ez biztosítja a likviditást a kötvénypiacoknak, ahogy a kamatvágások továbbra is jótékonyan hatnak majd a helyi devizákban kibocsátott kötvények durációjára.

4. A fenntarthatóság kezdi átjárni a fix kamatozású univerzum minden szegletét

Az utolsó tényező, ami jó eséllyel jelentős szerepet játszik majd a feltörekvő gazdaságok pandémia utáni pályájának alakulásában a fenntarthatóság. Ahogy az ESG-szemlélet egyre fontosabb lesz a befektetőknek, néhány feltörekvő piaci kormányzat aktív és egyértelmű álláspontot kezdett képviselni az országaik fenntarthatósági politikájának javításában. Ez egy érdekes kérdést vet fel: az alacsonyabb jövedelmű, pozitív ESG-értékeléssel rendelkező országok olcsóbb finanszírozási formákhoz juthatnak hozzá?

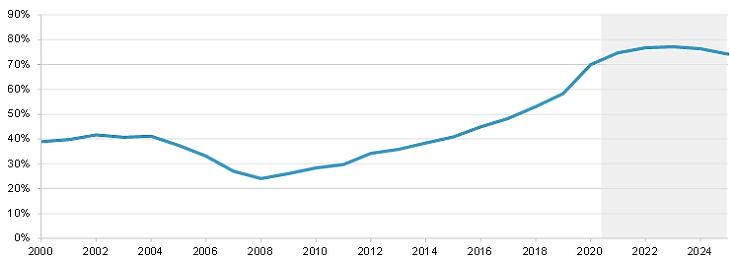

Costa Rica lehet az egyik olyan ország, ami a témáról eszünkbe juthat, amely már most is 100 százalékban megújuló forrásokból biztosítja energiatermelését és azon kevés EM-országok egyike, amely 2050-re célul tűzte ki a karbonsemlegesség elérését. Mindazonáltal Costa Rica adósságszintje emelkedik a növekvő költségvetési deficit és a fiskális megszorítási program hiánya miatt. Costa Ricának végső soron az IMF-hez kell majd fordulnia, hogy egy hiteles adósság-fenntarthatósági pályát fel tudjon vázolni. A globális piacokon tapasztalható bőséges likviditás ellenére Costa Rica politikai vezetése nem tudta kiaknázni a világjárvány idején a multilaterális hitel-özönt. Az államadósságszint túl magas (a GDP 70 százaléka az idei évre vonatkozó előrejelzések szerint, a csúcsot 2023/24-ben érheti el a GDP 76 százalékán - lásd 6. ábra), jövő évi költségvetési tervezet nélkül (a kormány a költségvetési hiány enyhe csökkenését tervezi az idei 9,3 százalékos GDP-arányos szintről jövőre 8 százalékra) pedig nehéz lesz a külföldi befektetőket rávenni arra, hogy szálljanak be a finanszírozásba. Adósságbefektetőként fokozott figyelmet kell fordítanunk egy ország adósságprofiljának fenntarthatóságára is, nem pedig csak az ESG szempontból vett fenntarthatóságra. Az ESG tényezőkre való túlzott figyelem itt nagyon rossz eredményekhez vezethet ügyfeleink számára, ha Costa Rica fizetésképtelenné válik, annak ellenére, hogy egyébként fantasztikus ESG-értékeléssel rendelkezik.

Ezzel szemben Georgia (melyet korábban Grúzia néven ismertünk) erős gazdasági alapokkal rendelkezik, makrogazdasági pályája felfelé ível. Ez első sorban annak köszönhető, hogy a politikai vezetők olyan ESG-tényezőkre fókuszáltak, mint például hogy javítsanak az ország pozícióján a Világbank "Doing Business" rangsorában. A georgiai hatóságok elkötelezettek abban, hogy olyan gazdasági fejlődési modellt kövessenek, amely hosszú távon is fenntartható. Ez azt jelenti, hogy rendkívül nagy hangsúlyt fektetnek a jó kormányzásra, a humántőke és a környezetvédelem fejlesztésére. A döntéshozók vitathatatlanul sokkal jobban összpontosítanak az ESG tényezőkre, mint a legtöbb feltörekvő piaci ország, és erős elképzelés van arra, hogy a már elért eredményekre alapozva tovább építkezzenek. Bár Georgia fiskális folyamatai idén komoly ütést kaptak, az ország közép- és hosszú távú pályája továbbra is kedvező maradhat. Georgia olyan fenntartható gazdaságfejlesztési modellel rendelkezik, ami széleskörű kormányzati reformokra és az IMF-hez hasonló nemzetközi partnerekkel való együttműködésre támaszkodik, és összességében 6 százalék körüli gazdasági növekedéshez vezethet. A hatóságok elkötelezettek abban, hogy fokozatosan csökkentsék az állami szektor adósságszintjét. A Fidelity szakértői arra számítanak, hogy a költségvetési hiány a GDP 1-2 százaléka körüli szinten marad (miután a pandémia hatására 3,5 százalékig emelkedett), amelynek köszönhetően az adósság szintje fokozatosan a GDP 40 százalékára csökkenhet a következő években. A finanszírozáshoz megfizethető áron juthat hozzá Georgia, mivel a kormány a két- és többoldalú, kedvezményes feltételű finanszírozási megoldásokat részesíti előnyben a kereskedelmi források helyett. Mindezek eredményeként Georgia várhatóan megtartja BB fokozatú adósságbesorolását és továbbra is élvezhetik a vonzó finanszírozási lehetőségeket.

A fenti esettanulmányokból két érdekes következtetést mindenképp levonhatunk. Az első és leginkább nyilvánvaló, hogy az erős ESG-értékeltség nem elegendő ahhoz, hogy a befektetők szemet hunyjanak a gyenge fiskális folyamatok fölött. Mindazonáltal a második következtetés az, hogy egy jó fenntarthatósági teljesítmény javíthatja egy ország vonzerejét a befektetők számára, és ennek eredményeként a hosszú távú finanszírozási költségek mérséklődhetnek. Az ESG-tényezők figyelembevétele a befektetési elemzésekben még fontosabb lesz a világjárvány utáni világban, miközben nagyobb szükség van a szuverén mérlegek ellenállóképességének felmérésére is.

Mit érdemes mindebből az eszünkbe vésni?

Összességében a pandémia földcsuszamlásszerű változásokat hozott a legtöbb globális kockázati piacon, melyek közül mindnek megvannak a maga kihívásai. A 2020-as év belerondít a feltörekvő gazdaságok növekedésébe, de mindenekelőtt emlékeznünk kell azokra a jellemzőkre, amelyek egyre növekvő számú befektetőt vonzottak a feltörekvő piacokra: az alacsony hozamok világában is csábító hozamszintekre, a más fix hozamú eszközosztályokkal mutatott alacsony korrelációra, valamint az innovációhoz való hozzáférésre és a növekvő népességre, csak hogy egy párat említsünk ezek közül. Ezek a tényezők stabil alapot jelentenek a hosszú távú megtérülésnek. Bár az EM országoknak kisebb a mozgástere a támogató intézkedések terén, a központi bankok egyre kreatívabbak és az országok számíthatnak az IMF és más multilaterális szervezet támogatására is, ha teljesítenek bizonyos fenntarthatósági kritériumokat (amelyek között a jövőben fenntartható fejlődési célok is helyet kaphatnak). Minden bizonnyal lesznek eltérések az egyes EM-országok között a talpra állás tempójában és erejében, ezért befektetőként alaposaknak, szorgalmasaknak és rugalmasaknak kell lennünk ahhoz, hogy kezeljük a közelgő kihívásokat. Azoknak, akik nem restek elvégezni a kötelező házi feladatot, az EM-kötvények továbbra is gyümölcsöző terepet jelenthetnek az alfa-generáláshoz és a meggyőző hosszú távú hozamhoz azután is, hogy ez a COVID-19 fejezet a végéhez ér.

Az amerikai nagykövetség kongatta meg a vészharangot.

Az amerikai nagykövetség kongatta meg a vészharangot.