A Morningstar május 14-i adatai szerint három év alatt az S&P 500 amerikai részvényindexnek megfelelő részvénykosarat vásároló legnagyobb tőzsdén jegyzett alap, azaz ETF, az SPY jelű évi 10,88 százalékos hozamot ért el. Eközben azonban az amerikai piac legjobb, legstabilabb osztalékfizető részvényeit kiválasztani igyekvő SPDR S&P Dividend ETF (SDY) 10,94 százalékot termelt ki, azaz csak egy hajszállal többet.

Lemaradt a normáltól

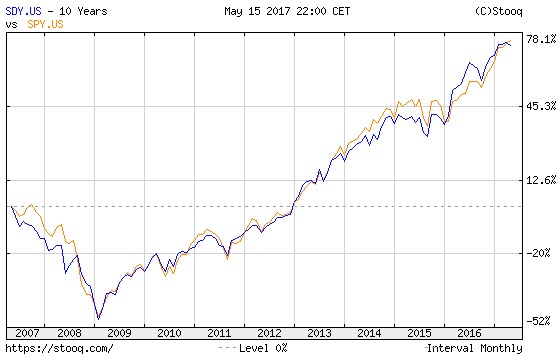

Amennyire tudtunk, visszamentünk az időben, és azt találtuk, hogy az SPY 124,94 százalékot ment 2005 ősze óta, az SDY pedig csak 118,8-at. Tehát hosszú távon még le is maradt az osztalék-ETF a normáltól. (Az utóbbit egyébként szintén gazdagítják az osztalékbevételek.) A Stooq.com pont tíz éves ábráján pedig eléggé együtt mozog az osztalékos és a sima „spider”. (Spider=pók, az SPDR ETF-család beceneve.)

Néhány kisebb, kevésbé ismert nevű ETF 12-13 százalékot is elért éves szinten öt év alatt a Morningstar listáján, érdemes ezen az oldalon a komplett listára váltani és a „dividend” szóra keresni. De vannak egy számjegyű hozamok is szép számmal, és több külföldi, globális vagy feltörekvő piaci osztalék-ETF egyenesen negatív hozamot ért el. Ebben persze a dollár erősödésének is lehetett szerepe, ami leértékelte az amerikai szemszögből nézve külföldi befektetéseket. (Ez 21,5 százalék volt néhány év alatt.)

Osztalék helyett árfolyam-nyereség

|

Hogy állunk a költségekkel? Ilyen hosszú távon már sokat számít az is, hogy a SPY évi 0,09 százalékos teljes költségszinttel dolgozik, az SDY 0,35 százalékossal. Ennek egyik oka a méret lehet, a nagyobb alapok olcsóbban tudnak dolgozni. A SPY mérete jelenleg 231 milliárd dollár, az SDY „csak” 15,4 milliárd. Az amerikai tőzsdei eladási és vételi árfolyamok között rendszerint kicsi az árrés az ilyen nagy ETF-eknél, sokszor az egy ezreléket sem éri el. A brókerjutalék különböző itthon ismert cégeknél 2-4 ezrelék. |

A jelenség magyarázata nagy valószínűséggel az, amit sorozatunk előző részében már leírtunk: Amerikában szabályozási okokból annyira elterjedtek a sajátrészvény-visszavásárlások, az osztalék helyettesítésére is, hogy sok cég kifizetéseinek java része már árfolyamnyereségként keletkezik. (Ilyen például az Apple is.) Amint a Bloomberg írta, az amerikai részvénytársaságok osztalékhozama két százalék körüli, de ha a részvény-visszavásárlásokat is beleszámoljuk, akkor már az évi öt százalékot is eléri a teljes hozam.

Ennek alapján látszólag semmi értelme amerikai osztalékokat keresni, ilyen ETF-eket venni, megteszi akár a „sima” S&P 500, egy arra szóló olcsó ETF is. Vagy csak átalakult az osztalék?

Osztalék helyett jövedelem

A Seekingalpha egy régebbi cikke „income oriented”, azaz jövedelem-orientált néven foglal össze tucatnyi, főleg a magas osztalékokra bazírozó ETF-et, amelyek nevében sokszor nincs is benne az osztalék szó. Végül is nem az a lényeg, hogy osztalék, vagy magas kötvénykamat, esetleg részvény-visszavásárlás, a lényeg a folyamatos bevétel, a kamatszerű jövedelem lenne.

Említik például az XLU (SPDR Utilities Sector ETF) nevű alapot, amely közszolgáltatók értékpapírjaiba fektet. Ezek általában fejőstehenek, növekedésre alig lehet tőlük számítani, de jelentős és stabil osztalékot vagy kötvénykamatot fizetnek ki. A ingatlanszektor egy része (real estate) is arról híres, hogy megveszik az ingatlant, majd kiadják, akár évtizedekre is, folyamatos bérletidíj-bevételért, amiből osztalék vagy kamat lesz. Egyes ETF-eket tehát az „income” (jövedelem), másokat a high yielding (magas hozam) címszavak alatt kell keresni.

Nem életbiztosítás

Azt azonban rengeteg, osztalékkal foglalkozó cikk kiemeli: hiába magasak az osztalékhozamok, ez bizonyos esetekben tompíthatja ugyan a részvény esését, de nem véd meg tőlük teljesen. Amint 2008-ban is láthattuk, az osztalékrészvény is részvény. Főleg, ha recesszió, a nyereség visszaesése várható, közben netán a biztonságos alternatívának számító kötvényhozamok is emelkednek, akkor jó nagy áresésre képesek ezek is.

(Az európai osztalékrészvényekre szóló ETF-ekre még visszatérünk. A magyar részvények osztalékáról itt írtunk.)

Iránra és Libanonra is légicsapást mértek.

Iránra és Libanonra is légicsapást mértek.