Kétféle befektető van, az egyik megijed és pánikszerűen szabadul a zuhanó árfolyamú termékektől. A másik viszont, ha fél is, lehetőséget lát az alacsony árakban, és vásárolni próbál. Ahogy Warren Buffett mondta:

Félj, amikor mindenki mohó, és légy mohó, amikor mindenki fél.

Warren Buffett ugyan azt is mondta, hogy a bitcoin patkányméreg a négyzeten, de ez nem változtat azon, hogy az összeomlásokban vásárló befektetői attitűd eddig bejött a kriptodevizáknál. Legalábbis a bitcoinnál. Gondoljunk csak a 2014-es 200 dolláros, vagy a 2020 márciusi 3000 dolláros bitcoinra. (Ami most 30 ezer körül jár.)

Élet a bitcoinon túl

A bitcoin a november elején beállított 69 ezer dolláros csúcsáról 56,5 százalékot esett a mostani harmincezerig, az ether pedig 4878-ról 1764-ig ment, ami 63,8 százalékos mínusz. De ezek a számok nem rendkívüliek, számtalanszor történt már hasonló esés. Ráadásul az utóbbi időben az USA tech-cégei sem remelkeltek, ahogy az ábra mutatja:

De a két vezető kriptodeviza még a stabilabbak között volt, számos kisebb kriptóérme (token) ennél jóval nagyobbat esett. Az egyik nagy vesztes a DeFi szektor, ami a 2020-2021-es évek sztárja volt. (DeFi: decentralized finance, azaz decentralizált pénzügyi alkalmazások, mint pénzváltók, kereskedési platformok, pénzkölcsönzők stb. a blokkláncon.)

Olcsó a DeFi, vagy csak végre nem lufi?

Májusban a DeFi-alkalmazásokban levő tőke hatalmasat zuhant, nem csoda, mivel az összeomlott terra (LUNA) és az UST stabilérme is a DeFi-szektorhoz tartozott. A DefiLlama.com adatai szerint a teljes itt lekötött tőke (TVL, total value locked) több mint 40 százalékkal, 111,4 milliárd dollárra zuhant májusban.

A DeFi, mint fejőstehén

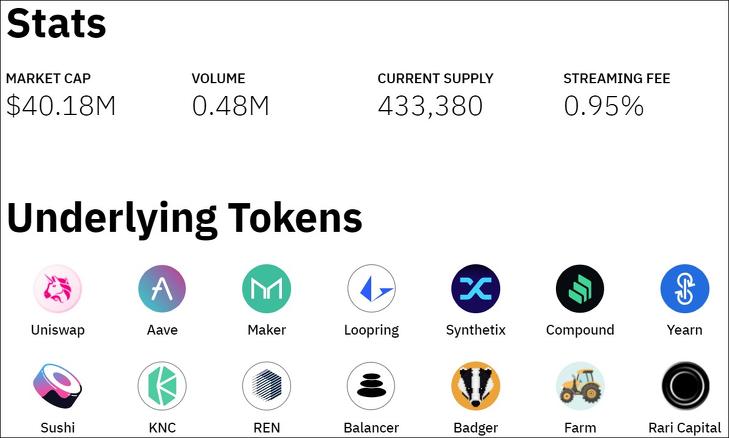

Amiért a szektort mégis sok kriptodeviza-piaci elemző figyelemre méltónak tartja, az az, hogy az aktív protokolljainak egy része valódi “fejőstehén” (cash cow). Vagyis jelentős, osztalékhoz hasonló jövedelmet fizet ki a kriptovalutái tulajdonosainak. (A protokollok a blokkláncon működő szoftverek, okosszerződés-rendszerek, amelyekkel vállalatszerű működést lehet kialakítani. Soknak, de nem mindegyiknek van saját érméje /tokenje/.)

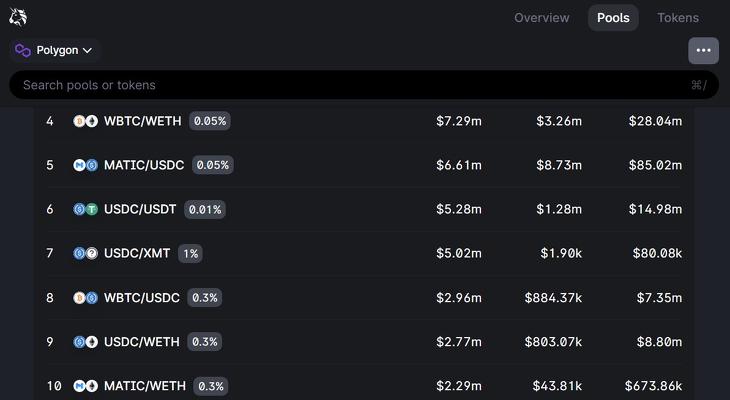

Hogyan is lehetséges ez? A legegyszerűbb példa erre a DEX-ek, azaz decentralizált tőzsdék (decentralized exchanges) esete. A hagyományos pénzügyi szektorban a tőzsdék is, de még inkább a brókercégek forgalomarányos díjat (brókerjutalékot) számolnak fel az ügyfeleknek, amiből bevételeik származnak.

A kriptóvilág brókerei és bankjai

A kriptószektorban a tőzsdék és a brókercégek szerepe keveredik, de az elv ősrégi: aki egyik kriptóját a másikra akarja váltani, az díjat fizet ezért. Csupán 0,05 százaléktól egészen 1,0 százalékig terjedő jutalékokat találunk a legtöbb helyen, de gyakori a 0,25 vagy 0,3 százalék. Általában a kevésbé likvid és volatilisebb (nagyobb áringadozású), kockázatosabb kriptók jutaléka magasabb.

Egy másik fontos üzletág, ami nagy pénzeket hoz a kriptovilágban (is), a pénzkölcsönzés. Kriptodeviza-fedezetért cserébe kriptodeviza-hitelt adnak, természetesen úgy, hogy a kettő kamata közötti kamatkülönbözet a “cég” (platform vagy DAO) haszna. Akár a hagyományos bankszektorban. A projektek egy része itt is kiosztja a nyereség egy részét a befektetői között.

Két számjegyű hozamok

Mégis, mekkora nyereségről beszélünk?

- A SushiSwap protokoll például a napokban évi tíz százaléknak megfelelő “osztalékot” ír jóvá befektetőinek SUSHI érmékben. (Csak azoknak, akik letétbe helyezték, “stake”-elték érméiket.) De jobb hónapokban ez 14-16 százalék is volt.

- A SpookySwap bájos, boszorkányos dizájnú, de ettől még komoly bevétele van, BOO érméire 17,8 százalékos megtérülést becsül.

- A TraderJoe lekötött, sJOE érméi 34,7 százalékkal szaporodnak.

- A PancakeSwap 25 hét lekötésnél 27 százalékos, 52 hét esetében 111 százalékos hozamot ígér a CAKE-re. Kérdés, nincs-e itt valami rejtett furfang, például túlzott inflálódás a háttérben. (Első nekifutásra nem sikerült kibogozni, bár van “deflációs mechanizmusa” is.)

- A GMX származékos kereskedési platformnál pedig 27,9 százalékot jeleznek (éven belül kamatos kamat számítása nélkül).

Kockázatok tömkelege

A felsorolt protokollok közül több is piacvezető kereskedési platform egy adott blokkláncon, de ez sem védte meg őket attól, hogy érméik mintegy 40-85 százalékkal is essenek korábbi csúcsaikról. A mostani időszak intő jel arra nézve is, hogy semmit sem érnek ezek a hozamok, ha a tokenek árfolyama közben folyton esik, vagyis a tőkét elveszítjük. Semmi garancia arra, hogy a több mint fél éve tartó lejtmenetnek egyhamar – vagy valaha is – vége lesz.

Ráadásul egyéb buktatók és kockázatok is vannak, a hacker-támadásoktól elkezdve vezető programozók vagy menedzserek távozásáig, a versenytársak megerősödéséig, programozási hibákig, a jogi szabályozás vagy az adózás szigorodásáig.

Nem mindenütt osztják a pénzt

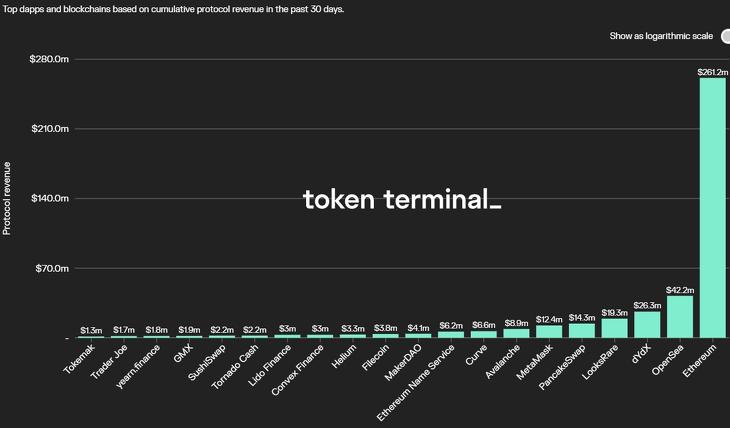

Számos protokoll, azaz a blokkláncon működő kriptóvállalkozás bevételét a Token terminal oldalon követhetjük figyelemmel. Ugyanitt P/E (árfolyam/nyereség) hányadost is számolnak, mint a részvénypiacon. A régi és az új világ bizony kezd hasonlítani egymáshoz.

De azt is figyelembe kell venni, hogy minden token más és más. Vannak, amelyek birtoklásával nem részesedünk az adott protokoll nyereségéből, csak szavazati jog kapcsolódik hozzájuk, másutt esetleg fordítva. (Mint a részvényeknél a szavazatelsőbbségi és osztalékelsőbbségi papírok.)

Végezetül pár vezető DeFi-platform, amelyek megosztják bevételeiket az érmék tulajdonosaival (valamint tickerkódjuk, blokkláncuk):

- SushiSwap (SUSHI) (főként ETH)

- Curve (CRV) (főleg ETH)

- Aave (AAVE) (ETH)

- Spookyswap (BOO) (FTM)

- TraderJoe (JOE) (AVAX)

- GMX (GMX) (ETH-Arbitrum, AVAX)

Valamint pár vezető DeFi-platform, amelyek nem osztják meg bevételeiket az érmék tulajdonosaival (és kódjuk, blokkláncuk):

- Uniswap (UNI) (főként ETH)

- DYDX (DYDX) (ETH)

- Pancakeswap (CAKE) (BNB) (valószínűleg inflációs jellegű hozamot fizet ki)

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.