Ha megkérdezünk tíz embert, hogy melyik befektetés jelent védelmet az infláció ellen, tízből valószínűleg 8-9 dobogós helyen említené az aranyat. Márpedig az emberek most erősen meg vannak ijedve a gyenge forint és a magas infláció, még inkább a boltokban látott horribilis élelmiszerárak és az egekbe emelkedő energiaköltségek miatt. Rengetegen törik a fejüket, hogyan lehetne megtakarításaikat értékálló befektetésekbe tenni.

Ám annak ellenére, hogy már legalább egy éve tele van a sajtó az infláció rémével, az arany mégsem akar megmozdulni. Sőt, a napokban 11 hónapos mélypontra zuhanva benézett 1700 dollár alá is. Ez annál is inkább meglepő, mivel az utóbbi 6-8 hónapban a legtöbb országban még az elemzők várakozásainál is rendre magasabb inflációs számok jöttek ki.

Hogyan jártak az arannyal a magyarok?

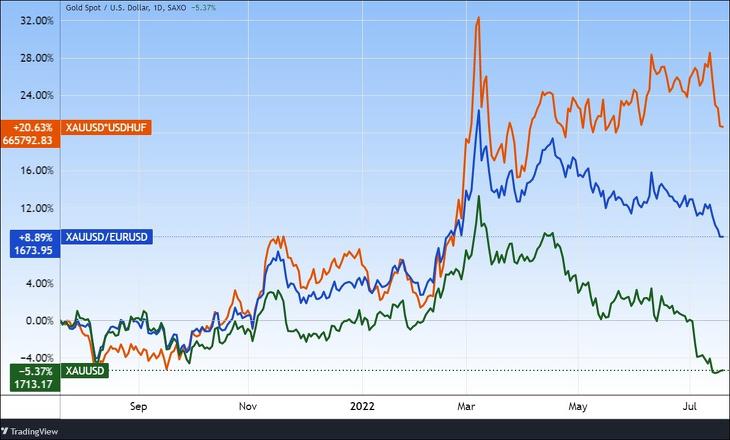

Az utóbbi egy évben az arany dollárban mégis mintegy öt százalékkal süllyedt. A magyar befektetőknek az is sovány vigasz lehet, hogy forintban viszont 21 százalékkal drágult. A dollár ugyanis 27 százalékkal kerül többe forintban számolva, mint egy évvel ezelőtt, vagyis jobban járt volna a magyar vásárló, ha egyszerűen dollárt tart arany helyett.

Euróban egyébként valahol a kettő között vagyunk, mintegy kilenc százalékkal nőtt a sárga fém abban számított árfolyama. (Mivel a dollár sokat erősödött az euróhoz képest is.)

A Covid sem jelentett mérföldkövet az aranynak

Az ilyen összehasonlításoknál mindig nagy kérdés, hogy milyen időszakot veszünk figyelembe. Sokszor egymással ellentétes állításokat is meg lehet alapozni az időintervallum kreatív kiválasztásával. Ezért nézzünk még egyet: 2019 végéhez képest forintban 49, euróban mintegy 24, dollárban pedig csak 13 százalékkal drágult az arany.

Ez az időszak azért érdekes, mert a kezdetén még háború sem volt és az új koronavírusról sem hallott még szinte senki. Ebben a periódusban a kép valamivel jobb, főleg forintban, de dollárban így sem túl meggyőző a sárga fém teljesítménye.

Olcsó-e egyáltalán az arany?

Az arany 2020 augusztusában ért el utoljára történelmi csúcsot 2073,41 dolláron (azonnali ár), illetve 2121,70-en (határidős ár). (Különböző források adatai kissé eltérnek egymástól.) De mégis, miért szenved azóta, miért nem mozdul meg végre az arany?

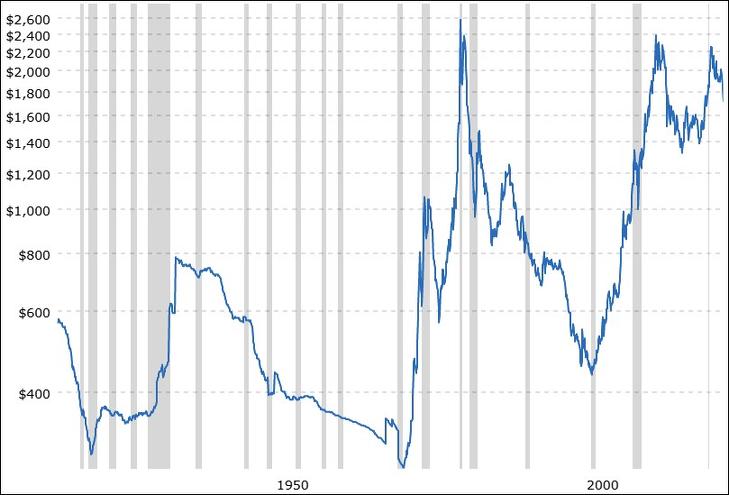

Nézzünk egy igazán hosszú távú ábrát, amelyen az első világháború elejétől, 1915-től látjuk az arany árfolyamát az amerikai infláció értékével korrigálva. Ebből az látszik, hogy az eddigi történelmi csúcsok 1980-ban 2600 dollár, 2011-ben pedig 2400 dollár környékén voltak mai dollárra átszámítva.

Az is látszik, hogy idejének túlnyomó részét bőven a jelenlegi szint alatt töltötte az arany inflációval korrigált múltbeli értéke. A két évvel ezelőtti csúcsról való visszaereszkedés ellenére sem tűnik túl alacsonynak a nemesfém ára.

Röviden és tömören: nem olcsó.

A kamat, mint ellenség

A fentiek miatt a további esés sem lenne logikátlan. Másfelől viszont, mivel már nagyjából negyven éve nem volt ilyen magas infláció a nagyvilágban, az sem lenne egy cseppet sem meglepő, ha felugrana valahová korábbi (reálértékben vett) csúcsok közelébe, 2400-2600 dollárra. Vagy akár még néhány száz dollárral feljebb is.

De van annak egy logikus magyarázata, hogy az arany ára miért nem megy feljebb.

Egy régi mondás szerint a kamat az arany ellensége.

A kamatozó eszközök, (állam)kötvények vagy bankbetétek nagyon alacsony kockázat mellett képesek az inflációt ellensúlyozni, vagy legalább tompítani a pénzromlás hatását. Márpedig most éppen kamatemelési hullám zajlik a nagyvilágban.

Reálkamat jön forintban?

Bár az egy évvel ezelőtti kamatok az utóbbi egy év pénzromlására nem adtak fedezetet, elképzelhető, hogy a következő egy évben viszont, az infláció szelídülésével a mostani kötvényhozamok már jó befektetésnek bizonyulnak.

Például ha most tíz százalékos hozammal meg tudunk venni egy magyar államkötvényt, és a következő 12 hónapban csak hét százalékos lesz az infláció, akkor három százalékos reálkamatot érhetünk el. Bár ez persze nem biztos, de ráadásul vannak még infláció-követő kötvényeink is. Van egyébként hasonló az USA-ban is, lásd:

Az inflációkövető kamat sokaknak jobban hangzik, mint a hektikusan ingadozó árfolyamú aranyra tenni. (Vannak, akik meg annyira kockázatkerülők, hogy még a bankbetétből sem képesek kimozdulni. Annak ellenére, hogy ma Magyarországon durva veszteséget kell elszenvedniük a folyószámlán tartogatott pénzeken.)

Aranyat vásárolnak a magyarok

Ahogy az erős dollárárból is látszik, a tőke a világban elsősorban dolláralapú befektetésekbe áramlik, például amerikai államkötvényekbe. Ez globálisan valószínűleg nem kedvez az aranybefektetéseknek.

Magyarország a magas kamatok ellenére is kivétel lehet a gyenge forint és a megszorítási hullám miatt. Hiszen az arany – és más devizabefektetések – egyben a forintgyengülés ellen is védenek.

Emiatt vélhetően sok hazai kisbefektető körében népszerű lett az arany. Erről tanúskodnak az egyes cikkeinkre érkezett hozzászólások. De kiugró keresletről számolt be a magyar befektetők részéről a múlt héten Schmidt Kálmán, az Aranypiac Kft ügyvezető igazgatója is a TrendFM rádiónak.

A Nixon utáni aranyárrobbanás

De mit mondanak erről mások? A Wall Street Journal tavaly a nemesfém árának Nixon elnök általi felszabadításának 50 év évfordulóján vette elő a témát. Ő ugyanis 1971-ben megszüntette az amerikai dollár aranyra való átválthatóságát. (Addig a külföldi központi bankok az amerikai dollárt aranyrúdra válthatták unciánként 35 dolláros rögzített áron.)

Az infláció jócskán megugrott a Nixon döntését követő években, ahogy az arany ára is, amely ma 50-szer olyan magas, mint 1971 augusztusában volt. Emiatt is véltek sokan felfedezni összefüggést az arany és az infláció között.

Azt hitték, hogy az arany jó inflációs fedezet. Ezt a hitet azonban az adatok nem támasztják alá – írja a lap.

Jó az arany – ha száz évig tartod

Ha az arany jó és konzisztens (következetes) fedezeti eszköz lenne, akkor az arany árának a fogyasztói árindexhez viszonyított aránya viszonylag állandó lenne az évek során. De nem ez a helyzet, az elmúlt 50 év során az arány az 1,0-ás mélypont és 8,4-es csúcs között ingadozott.

Campbell Harvey egyetemi professzor és Claude Erb nyersanyagportfólió-menedzser kutatása szerint az arany csak nagyon hosszú időszakokban, egy évszázadra vagy annál is hosszabb időre őrizte meg viszonylag jól vásárlóerejét. Rövidebb időszakokban az inflációval korrigált ára nem ingadozik kevésbé, mint bármely más eszközé – írja a Wall Street Journal. (Ezt láthattuk a fenti, több mint száz éves grafikonon is.)

A részvények voltak a nyerők

A lap egy olyan ábrát is közöl, amelyből kitűnik, hogy az arany a hetvenes évek után már nem volt igazán sikeres. A részvények ezután majdnem mindig, de többnyire még a dollárkötvények is nagyobb hozamot értek el, mint a nemesfém. Az S&P 500 1971 augusztusa óta éves szinten 11,2 százalékos hozamot ért el (az osztalékok újrabefektetésével számolva). Az arany viszont csak évi 8,2 százalékot.

Harvey professzor szerint ráadásul egy további bizonytalansági tényező, hogy az aranynak most soha nem látott versennyel kell szembenéznie a kriptovaluták megjelenése miatt.

Az arany egy szerencsejáték?

Szerencsejátékkal kombinált befektetésnek tünteti fel az aranyat a német Finanzen.net is, amely részben a Morningstar befektetési elemző cég tanulmányát dolgozta fel.

A történelmi adatok elemzése azt mutatja, hogy a nyersanyag a múltban minden volt, csak nem megbízható fedezeti eszköz.

Ahhoz, hogy egy befektetés inflációs fedezetnek minősüljön, az értékének akkor kellene emelkednie, amikor az infláció is növekszik. Az arany árfolyamával azonban nem ez a helyzet. Az aranyár és az infláció az elmúlt ötven évben mindössze 0,16-os korrelációt mutatott. Ez a szám annyira alacsony, hogy a két érték között lényegében semmilyen kapcsolat nincs.

Az aranyon bukni is lehet

Így nincs garancia arra, hogy az arany akkor fog átlag feletti hozamot termelni, ha az infláció nő – mondta Amy Arnott, a Morningstar stratégája. Sőt, a helyzet még rosszabb, mert a nemesfém valójában magas infláció idején néha jelentősen veszített az értékéből. Három ilyen időszakot vizsgáltak:

- Az 1973 és 1979 közötti években az arany megfelelt biztonságos menedék hírnevének, komoly pluszhozamot hozott.

- Az aranybefektetők 1980 és 1984 között azonban már átlagosan tíz százalékot veszítettek, holott az inflációs ráta szintén igen magas volt.

- Majd 1988 és 1991 között az infláció átlagosan 4,6 százalékos volt, de az arany 7,6 százalékot veszített értékéből.

Amikor az arany elmaradt az inflációtól

A Seeking Alpha elemzése az 1978 és 1995 közötti időszakot vizsgálta, mivel ez volt a II. Világháború óta a legmagasabb inflációs rátájú időszak. Arra jutott, hogy az arany árfolyamának alakulása nem tartott lépést az amerikai fogyasztói árindexszel (CPI). Nagyon ingadozó volt, de végül csak körülbelül 71 százalékkal nőtt, míg a fogyasztói árindex 127 százalékkal ment fel.

Ezen kívül 1980 és 2000 között a nemesfém értékének 43 százalékát elvesztette a Seeking Alpha szerint, miközben a fogyasztói árindex mintegy 120 százalékkal emelkedett.

Mit vegyünk hát, ha aranyat nem?

Mivel az arany történelmileg nem bizonyult jó fedezeti eszköznek, a Finanzen.net által idézett szakértők más eszközosztályokat ajánlanak. Például vegyes portfóliót, amely részvényekből, REIT-ekből (ingatlanbefektetési részvénytársaságokból), nyersanyagokból, például olajból áll (ETF-eken keresztül), valamint amerikai inflációkövető kötvényekből (TIPS). Mi pedig itt írtunk az alternatívákról:

Mint vámpírnak a napfény

Az arannyal kapcsolatos hiteknek, tévhiteknek, elméleteknek és összeesküvés-elméleteknek se szeri, se száma. Ennek jó példája az, amely szerint nagy amerikai kereskedelmi bankok – a Fed, illetve a BIS (Nemzetközi Fizetések Bankja) titkos megbízásából – nyomnák le az arany árát, “manipulálják a papíraranyat”. Mert

“az arany olyan a jegybankárok számára, mint a napsütés a vámpíroknak”.

Eszerint árutőzsdei határidős eladási műveletekkel mesterségesen tartják alacsony szinten az árfolyamot. Mert különben az arany drágulásával nyilvánvalóvá válna a hagyományos pénzek elértéktelenedése, a hivatalosnál valójában jóval magasabb infláció.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Az Európai Tanács első embere figyelmeztette.

Az Európai Tanács első embere figyelmeztette.