A tegnapi után ma is rossz a hangulat a tőzsdéken, a vezető nyugat-európai indexek egy-másfél százalékos esést hoztak össze, az amerikai határidős indexek azonban stagnálnak. A csütörtöki EKB-üléstől, amely szigorú üzeneteket küldött, elszomorodtak a befektetők. Ma pedig az amerikai inflációs adat miatt aggódnak, ami a kamatemelési ciklus és a gazdasági folyamatok megítélése szempontjából is fontos.

Nagy kérdés, hogy az áprilisi csökkenés (8,5-ről 8,3 százalékra) csak átmeneti volt-e, vagy tovább mérséklődik, és így márciusban már tetőzött az amerikai pénzromlás. A tegnapi adat szerint egyébként a vártnál több munkanélkülisegély-kérelmet adtak be az USA-ban, 206 ezer helyett 229 ezret. Ma pedig a német Bundesbank is csökkentette a gazdasági növekedésre vonatkozó előrejelzését.

Bajban van a forint?

Itthon a BUX index 0,7 százalékkal süllyed, ami kissé jobb az európai átlagnál. Az OTP és a Richter nagyjából fél, a Mol másfél százalékkal esik, a Telekom stagnál. Ismét saját részvények vásárlását jelentette be a 4iG, ennek ellenére 0,9 százalékkal esik.

A forint megint gyengült, az euró jelenleg 398,0, de reggel volt 398,765 is az Investing.com szerint. (Másutt 398,6-ot írnak napi maximumként.) A lengyel zloty egyébként stagnál ma, a cseh és a román pénz pedig csak sokkal kisebb mértékben gyengül. Egy rádióműsorban a miniszerelnök a rezsicsökkentésről és az árstopok fenntartásáról beszélt, ez inkább negatív hír a Molnak. Lásd:

Sorban csökkentik a magyar részvények célárát

Több magyar részvényre is csökkentették céláraikat az elemzők, a legszembetűnőbb az OTP-re érkezett 9520 forint – derül ki a KBC Equitas összefoglalójából. Ez tényleg drasztikus, hiszen az Autonomous Research elemzőház korábbi célára 12 675 forint volt. Az új célár alig magasabb a jelenlegi árfolyamnál (ami 8846 forint).

Ezzel az egyik legpesszimistább célár érkezett az OTP-re, a konszenzus pedig 14 000 forintra módosult – teszik hozzá.

A Mol célárát a Santander elemzője vitte le, 3400 forintról 3100-ra. Emellett a vételi ajánlás helyett már rövidtávon eladási ajánlást fogalmazott meg a részvényre, amelyre hosszabb távon viszont semleges.

Egy nappal korábban pedig még az Erste elemzője optimistábbá vált, így vegyes az elemzői vélemények változása a Molnál – kommentálták.

A Richterre vonatkozó célárat 300 forinttal 9100-ra csökkentette a Biuro Maklerskie elemzője, de továbbra is felülteljesítő ajánlás mellett. A konszenzusos célár viszont még így is több mint 33 százalékkal magasabb, 9170 forint.

Vészjósló jelek az USD/HUF grafikonon

Nem túl optimista a forinttal kapcsolatban az Equilor Befektetési Zrt. mai technikai elemzése. Az indikátorok szerintük a további forintgyengülés lehetőségét erősítik. A technikai kép alapján hamarosan elérhető lehet a 400 közelében húzódó történelmi EUR/HUF maximum, amelynek az áttörését sem lehet kizárni.

Fontos ellenállást tört át a dollár-forint árfolyam a tegnapi kereskedésben, így folytatódhat az emelkedés. Az RSI indikátor messze még a túlvett tartománytól, ez elég vészjósló a következő napokra nézve a forint szempontjából.

Reménysugár a forintkötvény-piacon

Bár a gyenge forinthoz hasonlóan a hosszabb lejáratú magyar államkötvények sem erősek, a gyorsuló forintgyengülés közepette a külföldiek étvágya a forintban denominált magyar állampapírok iránt nem csökkent, sőt – írja a Concorde Értékpapír Zrt. blogja. A külföldiek birtokában lévő állampapír-állomány május végére új történelmi csúcsra, 5400 milliárd forint közelébe emelkedett.

Ha a jelenlegi forintszintekből kiindulva közép-hosszútávon már devizaárfolyam-erősödéssel kalkulálnak, vonzó lehet egy öt év körüli átlagos futamidejű forintos kötvényportfólió tartása.

Ezért izgulnak nagyon a tőzsdék

Márciusban 8,5 százalék, áprilisban 8,3 százalék volt az amerikai infláció, és azt várják, hogy ennyi maradt májusban is – írja az Erste Befektetési Zrt. Áprilisban az energiaárak húzták fel nagyon az indexet, de az a probléma, hogy a kőolaj ára 20 százalékkal, és a földgáz ára is hasonló mértékben emelkedett.

Mindez azt jelenti, hogy ahhoz, hogy szinten maradjon az index, az élelmiszeráraknak vagy az egyéb termékeknek kellett csökkennie, aminek kicsi a valószínűsége.

Ha a maginfláció csökkenne, annak nagy valószínűséggel örülne a piac, erősítené a reményt, hogy a nyár folyamán bekövetkezik a fordulat az inflációban és a kamatemelési ciklusban.

Árrobbanás előtt a réz?

Nagy fellendülés előtt állhat a réz a SeekingAlpha szerzője szerint. A kereslet emelkedik, a digitalizáció, a megújulóenergia-ipar, a kínai lezárások várható megszűnése, a világ népességének növekedése miatt. A kínálat ezzel nem tart lépést, az új bányák nyitása fél-egy évtizedig is eltarthat.

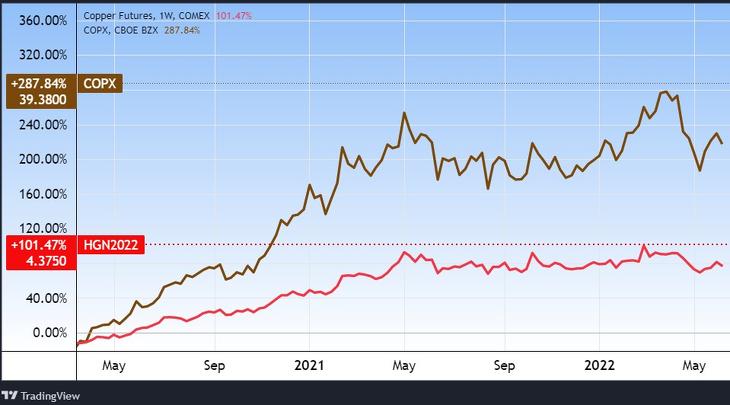

Míg a réz a 2020 márciusi mélypontról két év alatt 114 százalékkal ment fel, vagyis több mint duplájára, a rézbánya-részvényeket tartalmazó Global X Copper Miners ETF (COPX) csaknem ötszörözött. (Azóta azonban jelentősen visszaesett, ahogy a grafikonon látható.) A bányarészvények rendszerint felülteljesítik a fő termékük áremelkedését is, viszont alulteljesítők, amikor az árak esnek – írják.

Pénzt menekített ki a Terra alapítója?

A májusban csúfos véget ért Terra (LUNA) kriptodeviza-birodalom alapítója, a koreai Do Kwon havi 80 millió dollárt küldött titkos kriptótárcákba “működési kiadásokra” a kriptodeviza-sajtó szerint. Állítólag az amerikai Értékpapír- és Tőzsdefelügyelet (SEC) felfedezte fel e tevékenységét. Ez néhány hónappal a Terra összeomlása előtt történt.

A SEC az értékpapírtörvények megsértése miatt vizsgálódik a menedzser ellen. Ha a vádak igaznak bizonyulnak, bírósági eljárásra számíthat.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Iránra és Libanonra is légicsapást mértek.

Iránra és Libanonra is légicsapást mértek.