A múlt héten hét hetes lejtmenet-sorozatot sikerült végre megtörnie az amerikai S&P 500 indexnek, így ez a hét is jól kezdődik Európában. A német és francia index 0,8-0,9 százalékkal megy fel, a brit csak 0,1 százalékkal javít. Lényegesen javulni látszik a kínai Covid-helyzet, így Ázsia is zöldben, Tokióban és Hong Kongban két százalék feletti volt az emelkedés.

Az amerikai határidős indexek is pluszban vannak, de Amerika nélkül, ahol ma ünnepnap miatt zárva vannak a tőzsdék. Így csendesebb nap várható másutt is. Európában tovább tart a kötélhúzás az orosz olajembargó körül, másutt az orosz államadósság törlesztéséről vitáznak.

Jön a magyar kamatdöntés

Itthon a BUX index a múlt heti, a különadók bejelentése utáni csúnya zuhanást követően kissé javít, fél százalékkal megy fel. Az OTP 1,2, a Mol 0,2, a Telekom 1,9 százalékkal emelkedett, a Richter 0,7-el esett eddig. A Dunahouse ingatlanpiaci jelentése után 3,5 százalékkal megy fel.

Az euró/forint 392,40, ez 1,3 forinttal alacsonyabb a péntek estinél. A múlt hét és a csomag itt is nagy törést okozott. Egy-két hete még azt találgatták, mikor megy az árfolyam 360 alá, most inkább az a kérdés, mikor lesz 400 felett. Kedden az MNB kamatdöntése és csütörtökön az egyhetes betéti tender kamatának esetleges változtatása hozhat újdonságot a forintnál.

Folytatódik a forintgyengülés?

A technikai kép alapján folytatódhat az euró-forint árfolyamának emelkedése – írja az Equilor Befektetési Zrt.

A múlt heti heves árfolyammozgás ellenére sem került az RSI indikátora a túlvett tartományba, így továbbra is felfele mutat az euró-forint árfolyamának technikai képe.

A következő ellenállás a brókercég szerint 395 forintnál látszik, míg támasz 390 forint alatt található.

Meglepő, hogy meglepődtek a különadón

Hónapok óta nyilvánvaló volt, hogy komoly költségvetési kiigazításra lesz szükség Magyarországon, és az is, hogy ennek jelentős részét különadók fogják kitenni – írta Zsiday Viktor a Holdblogon. Sőt, abban is “majdnem biztosak lehettünk”, hogy a Mol és az OTP lesznek leginkább a célkeresztben.

Számomra meglepően alacsony az adóelvonás mértéke a Mol esetében, amely sokkal több “extraprofitot” keres az orosz olajon, mint amit elvonnak tőle.

Az alapkezelő nemcsak a magyar tőzsde reakcióját, a zuhanó részvényeket tartja meglepőnek, hanem a forint gyengülését is. Hiszen bejelentett a kormány egy “igazán combos”, a GDP 3,5 százalékát kitevő megszorítást, ami a “Bokros-csomag méretének közel kétharmada”.

Ez kifejezetten kedvező kellene legyen a forintnak – véli.

A szakember szerint egyébként ez a csomag várhatóan nem lesz elég, így idén vagy jövőre újabb követheti.

Mi mozgatja most a piacokat?

Pénteken meglepően kedvező makroadat érkezett az USA-ból, a PCE, azaz a személyes fogyasztás inflációja “csak” 8,3 százalékos lett. A befektetők egy része emiatt most úgy véli, hogy az infláció túl lehet a csúcsán és csökkenő pályára állhat. Ez pedig mérsékeltebb Fed-kamatemeléseket jelent majd.

Így pénteken meglódultak az amerikai részvényárfolyamok, az S&P 500 2,5, a Nasdaq 100-as pedig 3,3 százalékkal ugrott. Ezen a héten fontos amerikai munkaerő-piaci adat érkezik, és június 1-jén kezdi meg mérlegfőösszegének csökkentését a Fed.

Vételre ajánlják az Alteo-t

Megkezdte az ALTEO követését az Erste Befektetési Zrt., Miró József elemző 2740 forintos célárral vételre javasolja a papírt. Ez 18,6 százalékkal magasabb a mai 2310 forintos árfolyamnál.

A cég eredménye a magas kiegyenlítői piaci áraknak köszönhetően már tavaly felrobbant. Ez a pozitív trend idén év elején is folytatódni látszik. Így a tavalyi rekord eredmény után idén jó eséllyel újabb rekordra számíthatunk.

Életjeleket mutat a bitcoin?

Ilyen még soha nem fordult elő, hogy kilenc héten keresztül esett volna a bitcoin, sorozatban kilenc piros gyertyát produkálva a grafikonokon – emeli ki a kriptodeviza-sajtó. (Lásd az ábrát.) A hétvégén egyébként kevés volt a mozgás, de ma szép reggelre ébredhettek a kriptodeviza-tulajdonosok, a bitcoin hat, az ether hét százalékos pluszban van (30 700, illetve 1906 dollár körül). Persze ebből még korai lenne arra következtetni, hogy a tizedik gyertya végre zöld lesz.

Zuhanással nyitott a Terra 2.0

A nemrég több tízmilliárd dolláros veszteségeket okozó Terra-rendszer ütötte sebek csak lassan gyógyulnak. A Terra most már Terra Luna Classic (LUNC) névre hallgat, és az érmék drasztikus leértékelődése ellenére is 800 millió dollár feletti a kapitalizációja. Eközben elindult a mellé kreált, ingyen kiosztott (airdrop) új érme, a Terra 2.0 a régi nevét és ticker-kódját kapta meg, azaz Terra (LUNA) alatt fut.

Ha a számoknak hinni lehet, ez sem kezdett jól, másfél-két nap alatt máris nyolc dollárról hat dollárra esett.

Borítékolható az új Terra-katasztrófa?

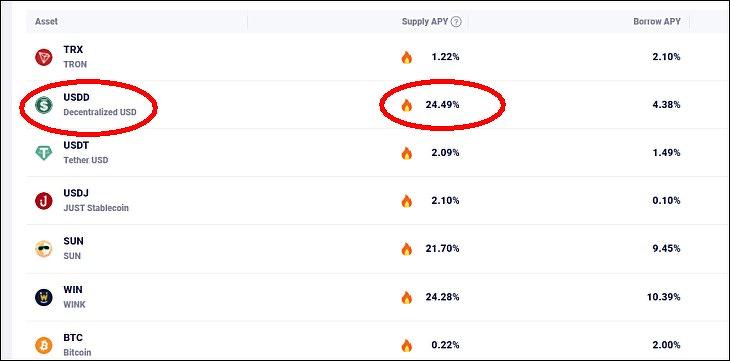

Újként aposztrofálják, valójában a már sok év óta működő Tron (TRX) rendszer által május elején, a Terra-összeomlás előtt vezették be az USDD dollárhoz kötött stabilérmét. Az USDD bevallottan a Terra-féle UST “sikereit” irigyelte meg. Ugyanúgy fenntarthatatlannak látszó, 24,5 százalékos éves hozamot kínál a befektetőknek.

Meglepő, hogy a Terra-katasztrófával való hasonlóságok ellenére az USDD összértéke elérte az 550 (sőt azóta már a 602) millió dollárt – írja a Forbes. Ráadásul a Tron vezére, Justin Sun is egy “ellentmondásos figura” a kriptodeviza-szektorban – hasonlóan a Terra alapítójához, Do Kwon-hoz.

Latin-Amerika és az árupiaci csúcsok

Kolumbiában a hétvégén elnökválasztásokat tartottak, az első forduló után a baloldali jelölt vezet két jobboldali előtt. A baloldal még sohasem alakíthatott kormányt a dél-amerikai államban, de több más országot most is ilyen pártok vagy elnökök vezetnek. Brazília észak-keleti részét pedig súlyos földcsuszamlások és áradások sújtják.

A kontinens számos nyersanyag fontos termelője. A kávé például másfél év alatt több mint kétszeresére drágult, a cukor árutőzsdei ára két év alatt 90 százalékkal ment fel. A Petrobras brazil olajvállalat részvénye egy év alatt 40 százalékkal, két év alatt száz százalékkal drágult, miközben magas osztalékot is fizetett.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Az Országos Kórházi Főigazgatóság nem árulja el a képalkotó diagnosztikai vizsgálatok várólistáit.

Az Országos Kórházi Főigazgatóság nem árulja el a képalkotó diagnosztikai vizsgálatok várólistáit.