|

| Fotó: Wikimedia Commons |

Az utóbbi napokban a görög félelmeket is felülírta a kínai részvénypiac összeomlása, pár hét alatt mintegy 30 százalékát vesztették el értéküknek a papírok úgy, hogy ráadásul egy csomó kereskedését felfüggesztették és más kormányzati intézkedések sorát vezették be. (Erről többször tudósítottunk, például itt, valamint itt, videóval pedig itt.) Az utóbbi két napban viszont ismét kirobbanó formában voltak.

Az utóbbi egy évben, a június eleji csúcsig a Shanghai Composite (Sanghaj Kompozit) index két és félszeresére, a Shanghai B részvények indexe kétszeresére ment fel fel. De már az év elején is mindenki lufit, buborékot, holland tulipánhagyma-őrületet kezdett el emlegetni. Volt, aki a bankrészvények nagy súlya, más az állami vállalatok veszélyei miatt fanyalgott. (Például itt.)

Ez a harc lesz a harmadik

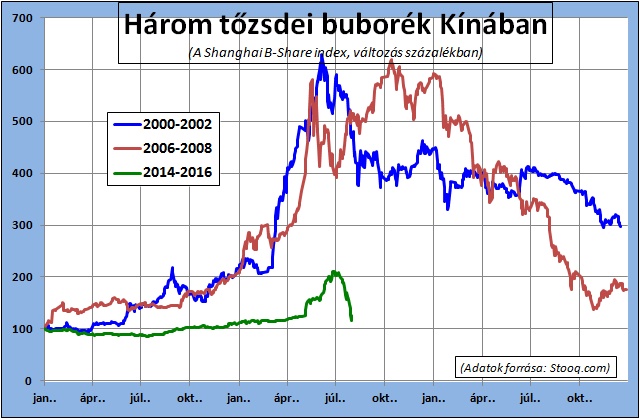

Olyan páratlan volt ez a nagy részvényár-emelkedés? Korántsem. A külföldiek által is vásárolható B részvények indexe már bemutatott kettő, ennél is sokkal nagyobb ralit a múltban. Nézzük csak meg a grafikont, ahol az index százalékos változásait tettük egymásra a 2000-2001-2002-es, a 2006-2007-2008-as és a 2014-2015-2016-os időszakban, pontosabban utóbbinak eddig eltelt részében.

Alul a kis incifincinek látszó zöld púpocska az idei rally, júniusi csúcsán az index a 2014. eleji érték 211 százalékán, tehát kicsivel több mint dupláján állt. A 2006-2007-es hosszban (amikor a Shanghai Express nevű rossz emlékű hazai unit linked-biztosítást sokan megvették), valamint a 2000-es évek elején képződött lufikban a kiinduló érték hatszorosára ment fel az index.

Milyen adatoknak higgyünk?

Ettől persze még lehet az idei felfutás irreális, lehet lufi és lehet buborék. A kérdés eldöntéséhez a részvényeket értékelni kellene fundamentálisan, sokféle mutató alapján, mint az árfolyam/nyereség hányados (P/E), árfolyam/könyv szerinti érték (P/BV) és a többi. Ráadásul a jövőre nézve, amelyet a tőzsde beárazni igyekszik, nem pedig a múltra.

|

Kapitány a matróznak: - Mennyi? - Harminc. - Mi harminc? - Miért, mi mennyi? |

A kínai gazdaság azonban sokak számára sötét ló. Miután a kommunista vezetés statisztikáinak sokan nem hisznek, részadatokból, közvetett információkból próbálnak meg következtetéseket levonni. Ilyen lehet a hatalmas ország exportja egyes partnerországokba, egyes árucikkek eladási adatai, vagy akár a réz világpiaci ára is.

Ahogy vesszük, akkora

Hasonló közvetett adatokból eléggé borúlátó, óvatos képet alkotott a kínai gazdaságról nemrég írásában Duronelly Péter, az Aegon Alapkezelő szenior elemzője. Másik blogbejegyzésében viszont arra jutott, hogy úgy a kínai bankrendszer méretéhez képest, mind a hitelállományhoz képest messze van még a kínai részvények jelenlegi kapitalizációja a 2007-2008-as áldatlan állapotoktól. "Mekkora volt a kínai lufi? Ahogy vesszük, akkora" - írta.

A Bloomberg korábban az árfolyam/nyereség hányados fogalmát úgy csavarta ki, hogy „árfolyam/akármicsoda hányados” („Price to Whatever ratio”), utalva arra, hogy a nyereség a képletben bizonytalan, mint a kutya vacsorája. Akkor, március végén, a jelenleginél nem sokkal alacsonyabb indexértékek mellett a Shanghai Composite P/E rátája a vezető hírügynökség szerint 44-re emelkedett. Eszerint korábban csak kétszer volt ennél magasabb a kínai részvények P/E-je: egyszer 2007-ben 66-os, és egyszer pedig 2007 elején, 47-es.

Kínai másként gondolkodók

Az elsőt hatalmas esés követte, az index harmadolódott a 2008-as válságban. A második után egy több mint négy éves lassú lecsorgás következett, egészen a mostani hossz tavaly év közepi kezdetéig.

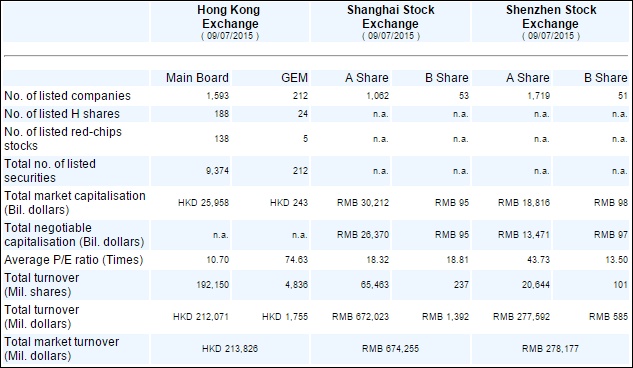

Lássanak csodát, a kínaiak erősen mást gondolnak az ő P/E-hányadosukról, mint a Bloomberg. A Hong Kongi Tőzsde honlapján látható táblázat (és a Shanghai tőzsde honlapja) szerint a P/E hányados egyaránt 18,8 a B, és 18,3 az A típusú kínai részvényekre, kevesebb mint fele annak, amit a Bloomberg hasonló árszintek mellett márciusban írt. (A Hong Kongi P/E viszont csak 10,7.)

Hong Kong olcsóbb

Hogy milyen és mennyire megbízható nyereségbecslések alapján, az külön vizsgálatot igényelne, de ezek az értékek a jelenlegi alacsony nemzetközi kamatkörnyezetben már nem annyira vadak. Ha valaki olcsóbban akar vásárolni, hosszú távra, fundamentálisan, akkor viszont lehet, hogy Hong Kongban jár jobban.

Az „anyaországi részvények” (A sorozat) és a Hong Kongban bevezetett kínai részvények (H részvények) árkülönbségét mutató Hang Seng China AH Premium Index értéke ugyanis ma 148, azaz a Kínában forgó papírok 48 százalékkal drágábbak, mint a Hong Kongban bevezetett, lényegében ugyanolyan kínai részvények.

|

Sanghaj és a híres BUX-összeomlás „Elég jól lehetett látni, hogy a mánia tavasz végére eléggé a tetőfokára hágott, és mint minden mániában, most eljött a korrekció fázisa. A nagy kérdés csak az, hogy a jelenlegi esés a kínai piacon az-e, ami a magyar piacon 1997 ősze vagy az, ami 1998 nyara volt? Nagyon nem mindegy…” – írta Zsiday Viktor alapkezelő az Alapblogon. (A 2007 őszi ázsiai válság után kisebbet, 2008-ban az orosz válságban sokkal nagyobbat zuhant a magyar piac, az utóbbi brókercégek és befektetők tömeges tönkremenetelét okozta - a szerk.) A szakember, aki tavaly többször is szépen megjósolta a kínai részvények emelkedését (itt, itt és itt), most úgy tartja, hogy még nincs vége. „Azt gondolom, hogy az összeomlást most megállítják és a nyár-ősz folyamán legyártanak egy emelkedést, aminek a nagysága kérdéses, de simán lehet 20-30-40% is.” Hosszú távon azonban szkeptikus a kínai gazdasággal kapcsolatban. |

A panelek pörögnek a legjobban a piacon.

A panelek pörögnek a legjobban a piacon.