Korunk egyik divatszava főleg a fiatalok körében már évek óta a “passzív jövedelem”, ami a koronavírus-válsággal hirtelen tragikusan aktuálissá vált. Rengetegen ültek otthonaikban a karantén alatt, és akár volt munkájuk, akár nem, sok szabadidővel rendelkeztek. Sokakban felmerült, felmerülhet ma is, hogyan szerezhetnének másik vagy több munkát, jövedelmet, másodállást. Mit csinálnak, ha elvesztik azt a bevételt, amijük van. (Frissítve: 2020 július végén.)

A passzív jövedelem az egyik definíció szerint olyan bevételt jelent, amiért nem, vagy csak keveset kell dolgozni. Jellemző, hogy híveinek egyik alapműve a “4 órás munkahét” című könyv (Timothy Ferriss). Néhány, nyilvánvalóan komolytalan szerző odáig megy, hogy munka nélkül szerzett jövedelemről beszél. (Közben lehetőleg luxusautókat, tengerpartokat, tengerjáró hajókat mutogat a csatolt videókban.)

De a komolyabb írások – általában magánpénzügyekkel foglalkozó blogok vagy pénzügyi portálok – elismerik, hogy ezek a passzív jövedelmek tulajdonképpen igen aktív részvételt, munkaráfordítást, szakértelmet, odafigyelést igényelnek. Főként kezdetben.

Mi sem könnyebb ennél?

A passzív jövedelemforrások apostolai gyakran nagyon könnyűnek állítják be a pénzszerzést. Hipp-hopp, mi sem könnyebb, írjál egy könyvet, add ki digitálisan, vagyis e-könyv formájában, és élvezd a jogdíjakat egész életedben. Csinálj egy blogot, tedd tele hirdetésekkel, majd kaszálj havonta “akár” több tízezer dollárt is. Vásárolj részvényeket magas osztalékkal, és vágd az osztalékszelvényt, szürcsölgesd a koktélodat a tengerparton. Csinálj egy oldalt, amely az Amazonra irányítja a vásárlókat, és dúskálj a befolyó jutalékból, százalékokból (parnerprogram, avagy “affiliate marketing”). Adj bérbe lakást, garázst, autót, hajót, nyaralót, és eljő a Kánaán – írják a népszerűségre törekvő szerzők. Hosszasan sorolhatnánk a “remek” ötleteket.

“Még nyelvet sem kell tudnod” – állítja egy magyar blog. Rosszabb esetben kifejezetten veszélyes dolgokat tukmálnak az emberekre. Például, órák alatt megtanulhatod a határidős devizakereskedést, vagy a részvénybefektetést, vagy a befektetési alapok közötti választást. Vagy valamely egyéb olyan dolgot, amit egyébként négy-hét évig is tanítanak az egyetemeken. És még akkor is kell hozzá sok-sok gyakorlati tapasztalat.

Elöltöltős passzív jövedelem

Egy másik szélsőséges nézet szerint ahelyett, hogy fokozatosan, keserves munkával építenéd fel a passzív jövedelmet biztosító üzletet, a közepébe kell csapni és megfordítani az egészet. Az elején tegyél bele valami nagy dobást (előretöltés, “front-load”), és utána élvezd a gyümölcseit – javasolják. Például, vegyél fel egy hatalmas hitelt, vegyél belőle egy csomó ingatlant, add ki, és máris megsokszoroztad a bevételeidet.

Csakhogy ennek a módszernek egyrészt óriási veszélyei vannak, mint minden tőkeáttételes, hitelből vett befektetésnek. Elég csak azokra az ingatlanbefektetésekre és hitelekre gondolni, amik 2007-2009-ben tömegével dőltek be. Nem fizettek a bérlők, de maradt a hitel, aztán elúszott a rengeteg ház, kocsi, sőt még a fizetés java is. Hasonló megtörténhet a jövőben is, nem lennénk most sem a szálloda-tulajdonosok, sem az AirBNB-re alapozó lakástulajdonosok helyében. Egy jó ideig még a koronavírus-járvány lecsengése után sem.

Másrészt pedig kevesen vannak annyira hitelképesek, hogy ezt komolyabb összeggel megtehessék. A bankok főleg annak adnak nagyobb hitelt, akinek már amúgy is nagyobb saját tőkéje van.

A passzív jövedelem főbb formái

De nézzünk a konkrét példákat a leggyakrabban emlegetett passzívjövedelem-forrásokra, és azok előnyeire, hátrányaira, veszélyeire. Különösen a koronavírus-járvány fényében. Vannak közöttük tőkejövedelem-jellegű és lényegében munkajövedelemből származó, vagy szerzői jogdíjakon alapuló pénzforrások egyaránt, de valamilyen munka mindegyikhez kell.

1. Mindenki (lehet) fotós

A digitális gépek és a mobilok elterjedése óta mindenkinek legalább egy fényképező van a zsebében. Szinte mindenki fényképez, bár a többség nagyon rosszul és nem tölti fel a képeket sehová. A média – az újságok, a könyvkiadók, a weboldalak tervezői stb. – néha fizet a fotókért, máskor ingyenes vagy saját fotókat használ. Vannak ingyenes fotóbankok is, mint a Pixabay.com. A piac zsúfolt és globális, igazán nagyon jónak kell enni ahhoz, hogy ezzel bevételt lehessen elérni.

Egy másik megoldás a saját fotóblog, amelyet ha sokan látogatnak, akkor reklámbevételeket lehet elérni vele. A “blogoszféra” azonban szintén nagyon telített, ahogy azt a következő pontban részletezzük.

2. Blogolni csak könnyedén, spontán?

Már a 2014-es adatok szerint is több százmillióra volt tehető a világon a blogok (dinamikus, azaz időközönként frissülő személyes vagy tematikus weboldalak, naplók, kisebb híroldalak) száma, ez azóta csak bővülhetett. Sok közülük már nem frissül, soha nem volt látogatott, alvó blog, de még ezek kiszűrésével is elképesztő a kínálat. A koronavírus-járvány hatására sokan olvasnak ugyan otthon ülve, ám a becslések szerint ugrásszerűen nő a bloggerek száma is, miközben a cégek hirdetési kiadásai zuhannak.

A komolyabb blogokat már tudományos, mérnöki és üzleti precizitással készítik kisebb-nagyobb team-ek. Szinte minden címet, alcímet, kulcsszót, képaláírást, látványelemet gondosan megterveznek, mérlegelnek. Minden pontosan ki van számítva, hogy az olvasók, valamint a Facebook és a Google számára minél jobban megfeleljenek. Csak így számíthatnak nagy forgalomra és nagy bevételekre, vagy hirdetésekből, de inkább termékek, szolgáltatások kapcsolódó értékesítéséből.

Passzív jövedelemre hajtani évekig

A SEO (keresőrendszer-optimalizálás) vagy a Facebook-marketing komoly ismerete ma már nélkülözhetetlen ahhoz, hogy jelentősebb olvasótábort szerezzenek. Egyes becslések szerint csak a bloggerek 1-2 százaléka képes említésre méltó bevételekre szert tenni, legalábbis a nemzetközi porondon. A blogírás külön szakmává nőtte ki magát.

Jon Morrow, a terület egyik szakértője átlagosan 4-6 évre becsüli azt az időt, amíg egy félállású blogger be tud futni. Ideális esetben, jó alaptudással és főállásban esetleg 1-2 év. Szerinte még soha nem volt olyan nehéz sikeres blogot működtetni, mint most. Ugyanakkor azon kevesek, akik jól csinálják, és befutnak, nagy pénzeket tudnak leakasztani, ahogy másutt is a médiában.

Magyarországon, magyarul persze lehet, hogy könnyebb elindulni, hiszen kisebb a blogkínálat. De ugyanakkor kisebb a piac, a fizetőképes hirdetői és vásárlói kör is.

3. Dömping van Youtuber-ekből

A koronavírus-karanténban ücsörgő polgár azt gondolhatja, mi sem lehet egyszerűbb, mint otthon Youtube-videókat gyártani? Majd besöpörni a hirdetési bevételekből ránk eső részt? Csakhogy ugyanezt találta ki még több millió vagy több tízmillió másik is. Így azután ezen a területen is arról panaszkodnak a tartalomkészítők, hogy rengeteg az eszkimó és kevés a fóka.

A Youtube-nál eleve vannak korlátok. Legalább ezer követő és egy éven belül négyezer óra nézettségi idő kell ahhoz, hogy részt lehessen kapni a hirdetési bevételekből. Itt is csak keveseknek sikerül nagyobb összeget keresni, netán ebből meg is élni.

4. Ki olvas még könyveket? És ki fizet érte?

A könyvírás is egy szakma. Bár voltak szerzők, akik évente több könyvet is elő tudtak állítani, ezek azért általában ritkán tartoznak a csúcsteljesítmények közé. Van szerző, aki 12 hónap alatt tucatnyi könyv megírásával dicsekszik, de ezek a klasszikus fogalmak szerint inkább kisregények vagy hosszabb novellák. Mások évekig vagy évtizedekig írnak egy könyvet. Az emberek többsége nem tud könyvet írni, de meg tudja ezt a szakmát is tanulni.

Annak az esélye, hogy valaki első könyves íróként befut és ezzel komoly jövedelemre tehet szert, nagyon csekély lehet. Stephen King bestseller-író első könyvét 30 kiadó utasította vissza, a Harry Potter első kötetét pedig egy tucat. Csak az USA-ban 146 ezer írót tartottak nyilván (2012-ben).

"Az elektronikus saját kiadású könyvek révén minden eddiginél könnyebb szerzővé válni. És még soha nem volt ennyire nehéz felhívni a figyelmet munkánkra” – írta a Huffpost.

Egy másik cikk szerint az átlagos szerző 2000 és 5000 dollár közötti összeget költ könyve elkészítésére, reklámozására, de közülük csak kevesen keresnek vele egyáltalán bármiféle pénzt.

5. Passzív jövedelem partnerprogramból?

“Partnerprogramnak (idegen kifejezéssel affiliate marketingnek) nevezik azt az online reklámozási módszert, amikor egy terméket vagy szolgáltatást árusító partner jutalékot ajánl fel olyan partnerek számára, akik vevőket közvetítenek felé” – írja a Wikipedia definíciója. A vevőket a jövedelemre vágyó szerzők saját weboldalukon elhelyezett anyagokkal próbálják elérni. Ezeket sokszor blognak, híroldalnak, összehasonlító tesztnek álcázzák, és aki kedvet kap a vásárláshoz, azt a jutalékot kínáló eladó oldalára irányítják.

Nem kell semmit termelni, raktározni, kiszállítani vagy csomagolni, csak linkelni. Szinte semmilyen pénzráfordításra nincs szükség, dől a passzív jövedelem. Elméletben jól hangzik, de miért mennének a vevők a te oldaladra? Miért mennének onnét vásárolni? A The Balance szerint ezt biztosítani szintén kemény munka.

Szerintük szükség van a termékeknek, az internetes forgalomnak, az olvasói érdeklődésnek az elemzésére. Következetesen ápolni kell a kapcsolatot a támogatott termékek márkahálózataival. Sok-sok órát kell áldozni arra is, hogy tartsuk a kapcsolatot azokkal az olvasókkal vagy követőkkel, akik termékeket vásárolnak a linkjeinen keresztül. Ismerni kell a keresőmotor-optimalizálás (SEO) és a közösségimédia-marketing fogásait az új követők folyamatos megszerzéséhez, a további jövedelemszerzés érdekében. Szó sincs tétlenségről.

6. Mennyire passzív és mennyire megbízható az ingatlanbevétel?

Az ingatlan úgy él sok ember fejében, mint ami értékálló dolog, amely az inflációval is lépést tart, és még ki is lehet adni. Ami jobb bevételt ad, mint a kamatok, nem kell hozzá különleges szakértelem, automatikusan fialja a pénzt, tehát igazi passzív jövedelemforrás. Ez sok esetben igaz lehet, de vannak olyan időszakok, főleg recesszió, válság idején, amikor nem. A bérlők elmaradhatnak, a bérleti díjak csökkenhetnek, a jövedelem nagy része vagy egésze is elmaradhat.

Az ingatlanárak is összeomolhatnak. Ráadásul hosszú, 5-10 éves ciklusokban mozognak, nagy hegyekkel és völgyekkel. Nagyobb válságban az ingatlanok szinte eladhatatlanokká válnak, vagy csak egészen tragikus árszinten lesz ez lehetséges.

“Kicsit több energiabefektetés, de nagyobb pénz: add ki az üres lakásod külföldieknek, akik hajlandóak többet fizetni és jellemzően csak pár napra vesznek ki szobát. Persze ez azzal jár, hogy rendszeresen takarítanod kell, előkészíteni a lakást az új vendégek fogadására, és egy igényes profil sem árt a lakásmegosztó oldalán, hogy minél többen érkezzenek” – írtuk még pár évvel ezelőtt az Airbnb kapcsán. Az idén meggyőződhettünk a kockázatokról is, a turizmus teljes összeomlásával az Airbnb-zés is nulla közeli bevételt hoz. Azóta ráadásul korlátozhatják is ezt a tevékenységet Magyarországon, erről itt írtunk.

Minden ingatlan, a garzonlakástól a családi házon keresztül a plázáig vagy az üzemcsarnokig, több vagy kevesebb törődést igényel. A bérlők jönnek-mennek, bajt okoznak, időnként fel kell újítani vagy meg kell javítani ezt-azt. Az ingatlankezelés, üzemeltetés több-kevesebb munka, folyamatos készenlét. Ezt adott esetben ki lehet adni másoknak, lakás esetén például barátnak, rokonnak, üzleti célú, nagy ingatlanoknál erre szakosodott üzemeltetőnek. De a tevékenység kiszervezése sok pénzbe kerülhet, elviheti a haszon, a jövedelem jelentős részét.

Ingatlanokat alapokon keresztül vegyünk?

Ezért a passzív jövedelemről szóló külföldi irodalomban sokszor javasolnak közvetlen ingatlanvásárlás helyett ingatlanalapokat, tőzsdei ingatlancégeket, szabályozott ingatlanbefektetési társaságokat (SZIT-ek, az angolban REIT-ek.) A vagyonkezelők, ingatlan-üzemeltetők persze ezeknél is megkapják a maguk munkadíját, jutalékát, a különböző költségek elvihetik a haszon jelentős részét. Ennek ellenére az ingatlanalapok és ingatlan-befektetési társaságok hosszú távon az állampapírokét meghaladó hozammal kecsegtetnek. Persze magas kockázat mellett. A tőzsdei cégeknél az árfolyam ingadozásának, a tőzsdén kívül forgalmazott alapoknál a kifizetések felfüggesztésének, halasztásának is ki vagyunk téve. (Amint azt láttuk a 2008-2009-es Lehman-válságban, Magyarországon és más országokban is.)

7. Részvény és osztalékjövedelem – a kutya vacsorája?

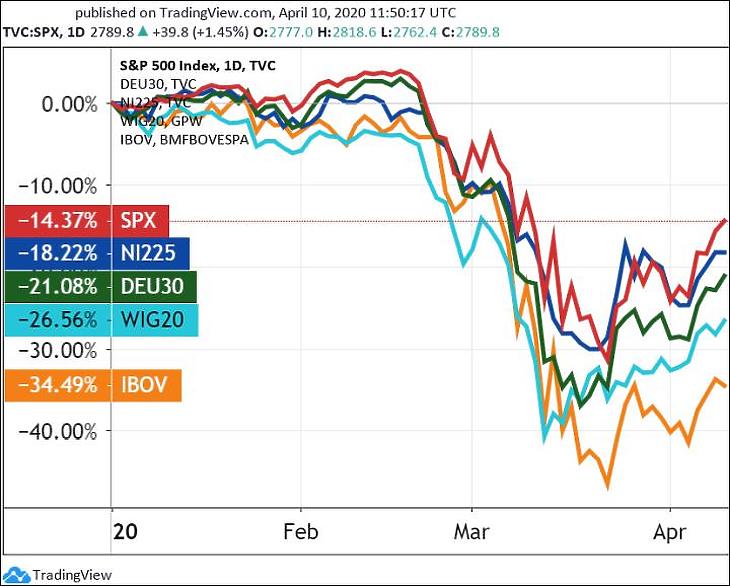

Éppen jó időszakot élünk meg ahhoz, hogy a részvénybefektetések kockázatait ne kelljen hosszasan magyarázni. Most márciusban a történelem egyik legnagyobb tőzsdei árzuhanását nézhettük végig, egyes tőzsdeindexek 35-45 százalékkal zuhantak a március 23-i mélypontig. Méghozzá rekord rövid idő alatt. Igaz, azóta nagyrészt magukhoz is tértek. Megoszlanak a vélemények arról, hogy a réászvények mennyire túlárazottak-e vagy sem, miután a részvénypiac túlteljesíteni látszik a gazdaságot. (A 2020. július végi állapot szerint.)

Sokan az osztalékrészvényeket szeretik, mert azokból folyamatos passzív jövedelem származik, és emiatt árfolyamuk is talán valamivel kevésbé ingadozik. Ráadásul az osztalékok növekedni is szoktak az évek során. Vannak például az USA-ban az úgynevezett “osztalékarisztokraták”. Ebbe a körbe tartoznak azok a cégek, amelyek legalább 25 éve minden egyes évben növelték a kifizetésüket.

Lehet, hogy az osztalékrészvények stabilabbak a többinél, de egy hosszabb, nagyobb recesszió azokat sem biztos, hogy meg fogja kímélni. Jelenleg sorban módosítják lefelé osztalékfizetési (és sajátrészvény-vásárlási) terveiket a cégek - vagy éppen halasztják le a fizetést. Még az egészen nagyok is, többek között a magyar OTP Bank és a Mol is új helyzetbe került most. A bankoknál a szabályozó hatóságok is beleszólnak, tiltják vagy nem javasolják az osztalékfizetést (például az EKB az Eurózónában).

Nem passzív, nem kiszámítható, nem jövedelem?

Másrészt a kisbefektetők általában nem jó részvénybefektetők. Közmondásos, hogy amikor ők is beszállnak, rendszerint a csúcs közlében, akkor már közel a vég. (Amikor a “háziasszonyok is vásárolnak”.) Amikor pedig pánikszerűen eladnak, akkor lassan eljön a gödör alja. A részvénybefektetés is egy külön szakma és sok munkával jár. Bár akadhatnak itt is ösztönös tehetségek, a nagy többség nem az.

A kisbefektetőknek többféle stratégiát javasolnak, például hogy bízzák szakemberekre a pénzüket, vagy vásároljanak kis csomagokban. Vagy vásároljanak hosszú távra, legalább 4-5, de inkább 10-20 évre. Bárhogy is tesznek, a befektetés nem kiszámítható, főleg nem a jelenlegi helyzetben. Így nem lehet rá rendszeres jövedelmet, megélhetést alapozni. Kivéve persze, ha valaki nagyon nagy vagyon birtokosa, és sok évnyi, sorozatos veszteséget is kibír.

Egy optimista részvényjövedelem-forgatókönyv

De nézzünk egy óvatosan optimista részvény-befektetési szcenáriót. Tegyük fel, hogy valakinek havonta 250 ezer forintra (évente három millióra) van szüksége a megélhetéshez. A részvénybefektetések pedig évi tíz százalékot fognak hozni hosszú távon, négy százalék infláció mellett. Akkor évi hat százalék reálhozammal számolhatunk, hogy a tőkénk az infláció miatt ne veszítsen értékéből. (Négyet minden évben visszaforgatunk.) Ez legalább 50 millió forintos tőkével biztosítható (mert 50*0,06=3). De lehet, hogy lesznek olyan évek, amikor elveszítjük ennek felét, és olyanok is, amikor megkétszereződik. A legnagyobb baj, hogy a bevétel egyáltalán nem tervezhető, csak valószínűsíthető.

8. Meg lehet-e élni kötvénykamatokból?

A kötvények hozama jelenleg nagyon alacsony, a legtöbb országban nem éri el az inflációt sem. (A koronavírus-válság infláció-gerjesztő és dezinflációs hatásokat is kiválthat, ezeket most nem részletezzük.) A kevés kivétel egyike a magyar lakossági állampapír (Magyar Állampapír Plusz és Prémium Magyar Állampapír). Ha a részvényekhez hasonlóan itt is négy százalék inflációval számolunk, évi 1,0-1,4 százalék körüli reálhozamot várhatunk tőlük.

Ha itt is évi hárommillió forintos jövedelem-igényt feltételezünk, akkor ennek eléréséhez e kötvényekkel 214-300 millió forint befektetésére van szükség. Az átlagembernek Magyarországon soha nem gyűlik össze ennyi megtakarítása.

Lásd még a témában:

Apu, tulajdonképpen mi az az állampapír?

Melyik államkötvényt válasszuk? Kiszámoltuk

9. Kereskedők magas halálozási rátával

“Tanuld meg könnyen, gyorsan, hogy kell napi két óra munkával a devizapiacon havi X ezer eurót keresni”, ““Pár óra alatt megtanulhatsz befektetések között választani” – reméljük, a hasonló hirdetéseknek ma már senki nem hisz. A különböző tőkeáttételes határidős, opciós, CFD üzletek valójában nagyrészt veszteséggel zárulnak a kisbefektetők számára. A különböző becslések a veszteségek arányát 65-90 százalék közé teszik.

A befektetők mintegy 90 százaléka nem is marad meg túl sokáig ezen a szuperkockázatos területen. Passzív jövedelmet, rendszeres bevételt alapozni erre aligha lehet. Inkább pénznyelőként működik, ahol a nagyok és profik elnyerik a kicsi amatőr játékosok pénzét.

10. Passzív jövedelem kriptodeviza-befektetésekből?

A fiatal generáció, a számítástechnikusok és más high-tech érdeklődésű személyek (geek-ek) különösen hajlamosak arra, hogy a kriptodevizákban lássák a pénzügyek, a megtakarítások nagy lehetőségeit. A leglelkesebb rajongók ebben látják jövőbeli meéglhetésüket, passzív jövedelmüket is. Várják, mikor lesz egymillió dollár egy bitcoin (jelenleg tízezer), vagy megpróbálják a jövő nagy kriptodeviza-sztorijait időben megvenni fillérekért.

Ám a gyakorlatban a kriptodevizák rendkívül volatilisnek bizonyultak, áruk őrült módon ingadozik. Nem ritka, hogy napok vagy 1-2 hét alatt feleződik, máskor meg duplázódik az árfolyam. A 2017 végi kriptodeviza-őrület megismétlődésére az utóbbi években nem sok minden utal. Nem tudjuk, mit fognak csinálni a kriptodevizák árfolyamai a jövőben, de ilyen hektikus, spekulatív termékekre rendszeres vagy kiszámítható jövedelmet alapozni nyilván nem lehet.

A kriptodevizák nullát érnek?

Egyes kriptodevizáknál, mint az EOS vagy a Steem, különböző passzív jövedelmet ígérnek az érmék lekötése vagy forgatása esetén. ("Proof-of-stake típusú kriptók.) Másutt kölcsön lehet adni a fontosabb kriptókat egyfajta kamatért cserébe. Mindez azonban kockázatos és kiszámíthatatlan. Ha bevételhez jutunk, lehet, hogy elveszítjük az árfolyamok esésén. Az EOS árfolyama például két év alatt kevesebb mint felére, a Steem ára hetedére esett.

Mellesleg sok konzervatívabb közgazdász nullára tartja a kriptodevizák valós (belső) értékét. Pénzünk egy kisebb, nélkülözhető részét fel lehet erre az üzletágra tenni, de túl sokat, őrültségnek látszik.

11. És a többi passzív jövedelem

Még rengetegféle passzív jövedelmet lehet találni cikkekben, blogokon, listákba szedve: Adj bérbe gépeket, adj kölcsön pénzt vállalkozóknak (“peer-to-peer lending”), szervezz online tanfolyamokat, előadásokat, kurzusokat. Tegyél hirdetést az autódra, adj el termékeket Amazonon. Egyes listák 100-150 elmés ötletet is felsorolnak, bár ezek egy része csak valaminek sokadik variációja. De nincsenek csodák. Mindegyikhez vagy nagyon speciális szaktudás szükséges, vagy komoly szorgalom, vagy nagyon sok tőke, vagy nagyon nagy kockázatvállalás. Vagy pedig, és ez a leggyakoribb, ezek valamilyen kombinációja.

Azok a híres szinergiák

Ezzel darabokra szedtük a főbb passzívjövedelem-ötleteket. De ez nem jelenti azt, hogy passzív – vagy legalábbis többé-kevésbé annak nevezhető – jövedelem nem létezik. Csak azt, hogy annak kiépítéséhez hosszú és rögös út vezet. Nagyon is aktív munkát, szaktudást vagy nagyfokú elkötelezettséget, szorgalmat igényel. De lehet, hogy megéri. Vagy ha közvetlenül esetleg mégsem, olyan ismereteket szerezhet közben az ember, amiket valamely jövőbeli munkahelyen is jól hasznosíthat.

Ezért nem árt, ha mindenki olyasmit választ, amihez már valamelyest ért, vagy fő foglalkozásához kapcsolódik. Vagyis ajánlott “kihasználni a szinergiákat”. Például az orvos vagy az ápoló egészség-blogot indíthat, a fotós fotóblogot, az érmegyűjtő numizmatikai könyvet írhat. A számítástechnikai területen dolgozó szakember pedig csinálhat szakértői oldalt valamilyen kütyükről, és megpróbálhatja valamely internetes áruház oldalára küldeni jutalékért azokat az olvasókat, akiknek megtetszett valami. A programozó indíthat programozó-sulit, online tanfolyamot.

Munka vagy befektetés a passzív jövedelem?

Az aktív, például munkaviszonyból vagy megbízásból származó jövedelem általában az idővel arányos. Vagyis minél többet dolgozol, annál többet keresel. A passzív jövedelem is hasonló, csak időben eltolva. Inkább egyfajta befektetésnek fogják fel sokan. Az elején sok munkát és – egyes fajtáknál – sok tőkét kell ráfordítani, később már sokkal kevesebbet, ha nem is nullát.

Az elején sokszor nincs semmilyen bevétel, majd később egyre több lehet. A végén talán el lehet jutni oda, hogy csak napi 1-2, heti 4-10 órát dolgozik valaki – de csak ha nagyon hatékony, jó építette fel vállalkozását, és mestere az adott szakmának. Egyes komolyabb szerzők úgy dolgozzák fel a témát, hogy az egyes lehetséges jövedelem-forrásokat osztályozzák. Például tőkeigény, nehézségi fok, időigény, kockázat, szaktudás szerint.

Egy marék rizsért

Minden területen nagy nehézséget okoz, hogy óriási a nemzetközi konkurencia. Rengetegen próbálkoznak pénzkeresettel még a fejlett országokból is, tolószékből, baba mellett, rosszul fizető munka mellett, munkanélküliként. Ehhez jönnek még a feltörekvő országok sok százmilliós, sőt milliárdos munkaerő-piacáról olyanok, akiknek esetleg szó szerint minden fillér, minden marék rizs számít.

Így sokat jelent a szaktudás, a nyelvtudás. A komoly jövedelemhez mindig komoly tudás kell – állítja sok személyes pénzügyekkel foglalkozó írás. Magyarországon nyilván kisebb a konkurencia és nem kell annyi nyelvi nehézséggel szembenézni, de itt a piac is sokkal kisebb. A koronavírus-válság pedig nem kerül el bennünket sem, emiatt nőhet a konkurencia, miközben kisebb lehet a bevételek tortája.

Mit lehet kiszervezni másoknak?

Persze sokféle munkát ki is lehet adni másoknak. A blogtulajdonos felfogadhat cikkírókat, a Facebook-ra vagy Google-ra (SEO) szakosodott marketingszakembereket, weboldal-tervezőket. Az ingatlantulajdonos kiadhatja másnak az ingatlanok üzemeltetését. A nagy tőkével rendelkező befektető vagyonkezelőt fogadhat fel. Mindennek van piaca, szabadúszók (freelancer-ek) vagy specialisták ezrei várják a megbízásokat, jók és rosszak, olcsók és drágák.

Mindegyikre igaz azonban, hogy díjat számít fel munkájáért. Ami lehet olcsó – de akkor a végtermék sem feltétlenül lesz a legjobb –, és lehet drága. (Ami önmagában sajnos még nem garancia a minőségre.) A költségek azonban csökkentik a nyereséget, és ha mindent másnak adunk ki, akkor esetleg teljesen el is vihetik. A néha nagyon is magas kockázatokat pedig általában a megbízó (vállalkozó, tőketulajdonos) viseli.

Passzív jövedelem vagy vállalkozás?

A megbízottak helyes kiválasztása, ellenőrzése, koordinálása, a projekt összefogása pedig megint csak egyfajta munka, méghozzá komoly, felelősségteljes és magasan kvalifikált. Hasonlóan egy vállalkozás menedzseri pozíciójához. Aki pedig ehhez jól ért, az lehet, hogy egy vállalatnál is jó menedzserfizetést kaphatna.

Így vagy úgy, a passzív jövedelemre törő ember, ha alaposan és céltudatosan csinálja, könnyen azt veheti észre, hogy a heti négy órás munka és a medencében koktélozás helyett napi 15 órákat dolgozó vállalkozóvá vált.

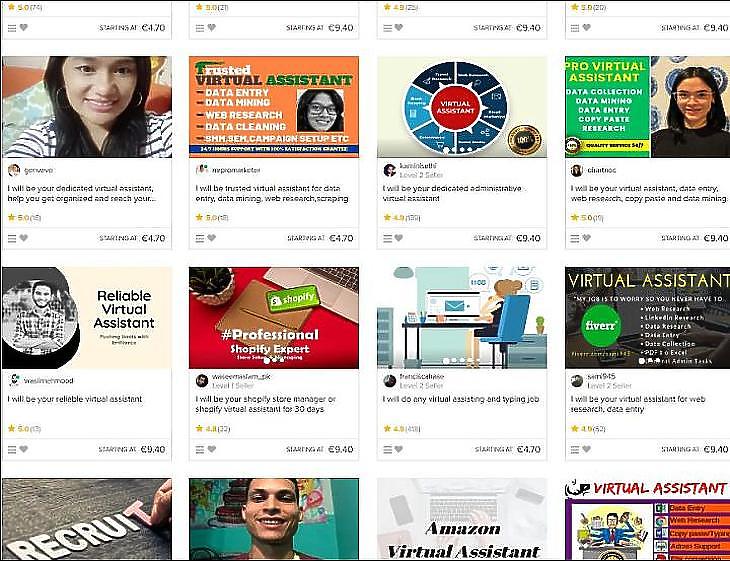

A fentiekből az is következik, hogy nem kell feltétlenül saját szakállunkra és kockázatunkra, online vállalkozóként dolgozni. A korábban inkább másodállásnak titulált, ma inkább szabadúszónak ismert munkák eseti jelleggel is elvállalhatók. Ez persze nem a passzív jövedelemnek kategória, hanem úgynevezett aktív tevékenység. De ha jók vagyunk valamilyen online végezhető dologban, legyen az internetes marketing, cikkírás, képmanipuláció vagy táblázatszerkesztés, nyelvtanítás, akkor elszegődhetünk máshoz alkalmilag is. A hasonló szabadúszó (freelancer) munkák egyik legismertebb gyűjtőhelye a Fiverr. (Továbbiak: Upwork, Freelancer, Peopleperhour.)

Svéd bér, magyar árak?

Akár a passzív jövedelmet biztosító, akár a szabadúszó jellegű aktív, sőt ma már egyes főállású munkáknak is lehetnek másodlagos előnyei. (Hála a vírusválságnak is.) Ilyenek a teljesen helyfüggetlen munkavégzés, távmunka vagy home office. Ki ne szeretne egy vízpartra néző mediterrán erkélyen dolgozni? Előny lehet a csak tőled függő időbeosztás, a témák, érdeklődési kör szabad megválasztása.

Különösen előnyös lehet mindez, ha például amerikai vagy nyugat-európai bért sikerül elérni, de a költségek, a létfenntartás kiadásai valamely olcsó feltörekvő országban jelentkeznek. Svéd fizetés mellett magyar vagy bolgár árakon élni – még Európán belül is csábító a különbség.

Olvassa el ezt is:

Sokan vállalnának átmeneti munkát a járvány miatt elvesztett állásuk helyett

Tovább gyengült pénteken a forint.

Tovább gyengült pénteken a forint.