Félretennék én, de mi van, ha kell a pénz?

Sokan inkább a párnacihába vagy egyszerűen bankbetétbe rakják a hó végén megmaradt pénzüket, mert attól tartanak, hogy hosszabb távú megtakarítási forma esetén nem, vagy csak ráfizetéssel tudnának hozzájutni annak egy részéhez, ha hirtelen pénzre lenne szükségük.

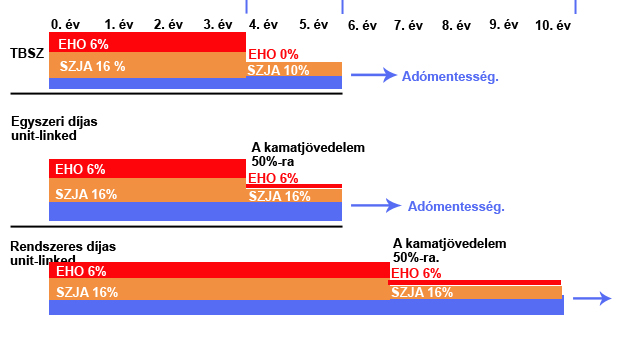

| A tbsz és nyesz számláknál - többé-kevésbé - megmaradt az adóelőny. Az ehónál ez nem sokat jelent, főleg, ha rugalmas befektetési eszközt keresünk, ez ráadásul csak nyugdíjcélra felhasználható befektetés, a tartási idő pedig 10 év (nyugdíj előtt állóknak vagy friss nyugdíjasoknak ajánlott inkább), a 20 százalékos állami támogatás miatt lehet vonzó, kamatadót fizetni kell utána, ehót viszont nem. A tbsz ennél valamival rugalmasabb, itt 3 év megtartás után már nem kell ehót fizetni, az adóteher pedig 16-ról 10 százalékra olvad, 5 év után pedig semmit sem kell adózni utána. |

Miután a kormány a kamatjövedelmekre is kiterjesztette az ehót, nemcsak az adózási szempontokat érdemes megfontolni, ha megfelelő befektetést keresünk, hanem azt is, hogy mennyire tudjuk a pénzünket rugalmasan kezelni. Így már nemcsak a bankoknál, de a biztosítók háza táján is érdemes körülnézni.

A tbsz-nek nagy hátránya, hogy az egyéves felhalmozási időszak után, ha hozzányúlunk a félretett pénzünkhöz, bukjuk az adókedvezményt. Ez akkor lehet fájdalmas, ha mondjuk két és fél év után kell feltörnünk a malacperselyünket. A legtöbben megoldásként inkább nyitnak egy másik - így is nevezhetnénk: "likvid" - tbsz-számlát, bíznak benne, hogy nem kell hozzányúlniuk, de ha az élet úgy hozza, akkor innen veszik ki a pénzüket. Ennek hátránya, hogy ebben az esetben két számlavezetési díjat kell fizetnünk.

Életbiztosítás, mint befektetés?

Van azonban ennél rugalmasabb megoldás is: használhatjuk például meglévő befektetési életbiztosításunk eseti számláját is. A befektetési egységekhez kötött életbiztosítások, az ún. unit-linked biztosítások inkább számítanak befektetési terméknek, az eho-fizetési kötelezettség így ezekre a termékekre is vonatkozik a kamatadóval együtt. Ennek a befektetési formának a lényege (a biztosítási fedezet mellett), hogy a biztosítási díjunkat a biztosító befekteti, forgatja a pénzünket, ami után jó esetben szép kis hozamot fizet.

Itt vannak olyan biztosítások, melyek díját folyamatosan fizetjük, és vannak olyanok, melyek egyszeri díjasok. Harmadik opciónak pedig ott van az eseti díj, vagyis ha pénz áll a házhoz, akkor azt betolhatjuk az életbiztosításunkba is (ez persze termékfüggő, de érdemes olyat választani, ahol ez az opció adott). A biztosításokra a tbsz-hez hasonlóan 3 illetve 5 év után jár az adókedvezmény. De van egy nagy különbség a befektetési számla és a unit-linked termékek megadóztatás között.

Kell a pénzem, de nem akarom bukni az adóelőnyt

|

| Sallai Linda |

"A biztosításokra fizetett eseti díjak nagy előnye, hogy az adott befizetések felcímkéződnek, és külön-külön ketyeg rajtuk az óra. Vagyis, ha valaki biztosítása eseti díjából 50 ezret fel akar venni, akkor azt nézzük meg, hogy ez a díjrészlet mikor került befizetésre, és ha mondjuk 2 és fél éve, akkor az ügyfél csak erre a részletre fizeti meg az ehót és a kamatadót, a többi pénzén az óra ketyeg tovább.

Ha eléri a 3 évet, akkor a megmaradó részre jár az adókedvezmény ugyanúgy, mint egy tbsz-számla után, amihez nem nyúlt hozzá" - magyarázza a biztosítások adóelőnyét a Privátbankár kérdésére Sallai Linda, a CIG Pannónia Életbiztosító termékfejlesztési és kockázatvállalási vezérigazgató-helyettese.

Sallai szerint ráadásul, ha egy biztosítási termék engedi az eseti díjat, azt bármikor befizethetjük, ez is növeli a konstrukció rugalmasságát. Ráadásul itt a felhasználási cél sem kötött, mint mondjuk a nyesz esetében.

Egy biztosítással könnyen megspórolhatjuk, hogy több számlavezetési díjat is fizessünk egyszerre - de persze ennek a befektetési terméknek is van kockázata, amit nem árt tudni.

Mi van, ha nem fizetek?

A unit-linked biztosítás ugyanis alapvetően drága befektetés, elsősorban a magas szerzési költségek (ügynöki jutalék) miatt, vagyis az ügyfél akkor jár jól, és optimalizálja a költségeit, ha hosszú távon fenntartja ezt a befektetési formát. Alapvetően a unit-linked biztosítás 5, de inkább 10 éves távlatra lett kitalálva, a nyugat-európai piacokon jellemzően hosszabb távon hagyják bent a pénzüket az ügyfelek, mint nálunk. A Privátbankárnak nyilatkozó alkuszok szerint nálunk a negyedik a "döntő év", az ügyfelek nagy része ugyanis ezelőtt kiveszi a pénzét.

Nagyon meg kell fontolni, hogy belefogjunk-e egy ilyen biztosításba. A folyamatos díjfizetésű konstrukcióknál minél hamarabb kezdjük el az öngondoskodást, a havidíj jellemzően annál alacsonyabb, vagyis a kitűzött célunkat hamarabb el tudjuk érni. A unit-linked biztosításoknak azonban meghatározott visszavásárlási értéke van, ami a futamidő előrehaladtával ugyan nő, de az első 2-3 évben ez általában 0 forint. Jellemzően a biztosítónak a futamidő elején van sok költsége egy ilyen termékkel.

Ez a gyakorlatban azt jelenti, hogyha elkezdjük fizetni a biztosítást, de másfél év után fel akarjuk bontani a szerződésünk, akkor bukjuk az addig befizetett pénzt. Sok biztosító a harmadik év után felkínálja a szüneteltetés lehetőségét, és van, ahol a szüneteltetésre már a futamidő elején is lehetőség van, így ha megszorulunk, egy ideig tudunk "spórolni" azzal, hogy nem fizetjük a havidíjat. Erről mindig érdemes előre tájékozódni.

Rendszeresen fizetek, de hogy adózom?

| - Mekkora a biztosítás visszavásárlási értéke, hogyan változik az a futamidő elteltével? - Fel lehet-e függeszteni a fizetést folyamatos díjfizetésű terméknél, és ha igen, hányadik évtől? Mi kell ehhez, meddig lehet felfüggeszteni, ha igen? - Jár-e hűségbónusz a biztosítás mellé, ha igen, mi alapján és mekkora mértékű? - Folyamatos díjfizetésű biztosítás mellé fizethetünk-e eseti díjat is? - Egyszeri díjas terméknél mennyi a minimum összeg? - A biztosítási fedezetet milyen kiegészítő biztosításokkal bővíthetjük? |

Ez azért is érdekes, mert a legtöbb eseti díj a rendszeres díjfizetésű szerződésekhez kapcsolódik. De mi van akkor, ha valaki csak egy szimpla folyamatos díjas szerződést akar kötni, az időközben a házhoz álló pénzt pedig inkább tbsz-re rakja? Természetesen így is dönthetünk, és jó hír, hogy a rendszeres díjas termékek is lehetőséget adnak arra, hogy kamatadó- és ehomentes legyen a megtakarításunk, de nem árt tudni - hívja fel rá a figyelmet Sallai Linda - hogy a rendszeres díjas unit-linked biztosításoknál az adókedvezmény türelmi ideje duplázódik, 6 illetve 10 évre. A szakértő szerint ez logikus, hiszen egy 10 éves szerződés esetén van olyan díjtétel, amit az ügyfél 9 éve, és van olyan, amit csak féléve fizetett be, így átlagban kijön az 5 év benntartás.

De hogy adóznak azok, akik a folyamatos díjfizetés mellett mégis úgy döntenek, az életbiztosításukba fizetnek inkább eseti díjat? Itt is él az a szabály, hogy a biztosító "felcímkézi" a befizetett díjtételeket, vagyis attól függ az adókedvezmény mértéke, hogy a később visszavásárolni kívánt díjrészt mikor fizette be az ügyfél - magyarázza kérdésünkre Sallai. Így tehát az is előfordulhat, hogy valaki az eseti díj után mondjuk fizet adót, a rendszeres díj után pedig nem.

|

| Kamat- és ehofizetési kötelezettség. |

A vezérigazgató-helyettes a pályakezdőknek azt ajánlja, hogy inkább alacsonyabb, rendszeres díjjal kezdjenek, azt bármikor kiegészíthetik eseti díjjal. Sőt, akár azt is csinálhatják, hogy egy 10 ezer forint havidíjas biztosításra, amíg tudnak, mindig dobjanak rá pár ezer forint eseti díjat - ha váratlanul pénz kell, az adóelőny elvesztése nélkül jutnak innen forráshoz. Sőt, egy korábbi kalkulációnkból kiderül, hogy rövid távon - épp az új adók miatt - a bankbetét egy kisebb összegnél nem opció, hiszen egyenesen ráfizetéses.

Részt kaphatunk a biztosító profitjából

Sallai szerint bár összességében nem pozitív, hogy a megtakarítási termékeket megadóztatják, az állam a hosszú távú öngondoskodást továbbra is adókedvezménnyel honorálja. Az augusztus elsejével bevezetett adóemelés nem generált nagy mozgást a biztosítási piacon, és a szolgáltatók sem próbálták meg bevonzani az ügyfeleket "last minute" akciókkal. Sallai szerint ráadásul a változtatásokat olyan gyorsan vezették be, hogy valószínűleg sokan még fel sem ocsúdtak, hogy kell-e nekik egyáltalán adót fizetni vagy sem? Mire ezt a kérdést feltehették, a törvénymódosítást már elfogadta a Ház. Aki hosszú távra tervez, annak nem okozott hátrányt az új adóintézkedés, a kedvezményt megkapja. Augusztus elseje óta annyi változott, hogy érdemes megvizsgálni az eseti befizetést lehetővé tevő életbiztosításokat, mert azok egyrészt rugalmasabbak más befektetési formáknál, másrészt könnyű velük kikerülni az ehót és a kamatadót. Sallai szerint azonban a magas költségek miatt érdemes hosszú távra tervezni az ilyen biztosításokkal. Ez már csak azért is megéri, mert egyre több biztosító ad a "jó ügyfeleknek" bónuszokat, tulajdonképpen a profit egy részét visszaosztják a rendszeres díjfizetőknek. Ennek mértéke eltérő társaságonként, de akár az éves díj 100-200 százaléka is lehet - ami a mai kamatkörnyezetben nagyon is vonzó lehet.

Köszönetet mondott Trumpnak, hogy mellé állt.

Köszönetet mondott Trumpnak, hogy mellé állt.